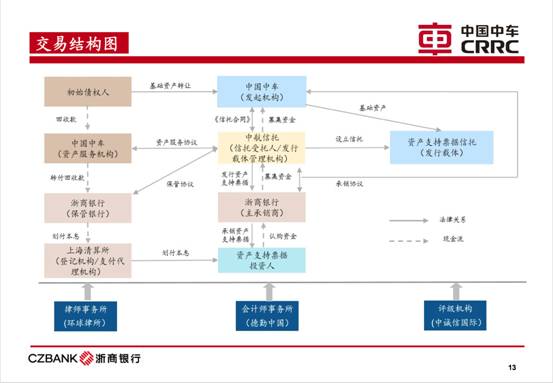

2016年12月26日,由浙商银行担任主承销商和簿记管理人,中航信托担任发行载体管理机构的中国中车股份有限公司2016年度第一期信托资产支持票据成功发行,创下多个“业内首单”。

该产品发起机构为中国中车股份有限公司,发行总规模24.12亿元,分为优先档和次级档两个品种,其中,优先档资产支持证券发行规模为22.91亿元,次级档资产支持证券规模为1.21亿元。该产品基础资产为中国中车股份有限公司对北京铁路局、成都铁路局等7家AAA级别资质债务人享有的130笔应收账款债权,期限为1年。簿记建档后,该产品优先档资产支持证券的票面利率为3.54%,远优于市场预期。

中国中车ABN是国内首单央企应收账款100%出表资产支持票据,也是国内首单“一带一路”政策背景下的资产支持票据,探索出中国轨道交通行业融资新模式,是银行间市场积极落实“三去一降一补”,助力央企降低“两金”(指各类应收款项和存货)及负债率的新尝试、新举措。

产品亮点:

1、发起机构中国中车为上市国企(601766),拥有AAA主体信用评级,经营水平位于行业龙头地位;

中国中车是我国最具竞争力的企业之一,是全球规模最大的轨道交通装备制造商;

中国中车是唯一一家在国内独立开展整车生产业务的企业,拥有绝对的行业垄断优势;

中国中车在机车、客车、货车、动车组以及城轨地铁车辆等业务领域的国内市场占有率均超过90%,具有无可撼动的市场地位;

中国中车海外出口保持高速增长,2016年上半年,中车海外新签订订单148.8亿元人民币,同比增长126%。

2、入池应收账款债务人影子评级均为AAA

入池应收账款的7家债务人分别为北京铁路局、成都铁路局、广州铁路(集团)公司、上海申通地铁集团有限公司、上海铁路局、深圳市地铁集团有限公司和武汉铁路局,均为经济实力很强地区的国企,影子评级均为AAA,具有较强的偿付保障。

3、资产支持票据的基础资产优质,预期现金流对优先级资产支持票据本息的保障情况良好

中诚信国际对正常情况下基础资产产生的现金流对优先级资产支持票据应付本息的覆盖情况测算结果显示,覆盖倍数≥1.05倍,基础资产预期现金流对优先级资产支持票据本息的保障情况良好。

在利率加压50BP和100BP的压力测试境况下,基础资产的预期现金流对优先级资产支持票据本息的覆盖倍数仍然可保持在1.05和1.04倍以上,保障情况依然很好。

4、优先级/次级分层结构提供较大支持力度

本资产支持票据进行优先级/次级分层,优先级资产支持票据占所有资产支持票据本金总额的比例为95.00%,次级资产支持票据占所有资产支持票据本金总额的比例为5.00%;优先级资产支持票据获得次级资产支持票据提供5.00%的信用支持。

5、中车集团持有5%的次级资产支持票据,增信力度较大

发起机构的股东中车集团将持有5%的次级资产支持票据,中车集团拥有AAA的主体长期信用评级。

CSF将陆续分享第三届中国资产证券化论坛年度奖申报项目介绍,敬请关注。

温馨提示

2017中国资产证券化论坛年会将于2017年4月24日-26日在北京国家会议中心召开。中国资产证券化论坛年会是国内证券化行业层次最高、规模最大、国际影响力最强的年度盛会。我们诚挚地邀请您在百忙之中拨冗莅临本届年会。

论坛个人会员申请和参会注册系统均已开放。

个人会员申请和登录链接:

http://www.chinasecuritization.org/cn/3/individual-membership.html

个人参会注册链接: