在国务院和监管部门的大力推动下,在市场旺盛的需求下,近年来我国资产证券化市场取得了突飞猛进的发展。2016年上半年,资产证券化市场延续快速增长态势,全国共发行资产证券化产品2892.27亿元,同比增长71%,市场存量为8784.83亿元,同比增长88%。其中,企业资产证券化产品发行规模大幅跃升。

作为中国资产证券化和结构性融资领域中具有国际化视野的权威交流平台,中国资产证券化论坛(CSF, China Securitization Forum)一直致力于以“教育、建立共识、倡导”为基本宗旨,在国际化的经济、金融体系中促进中国资产证券化市场的健康发展,并鼓励资产证券化与结构性融资领域内的技术创新。论坛于每年年初主办的“中国资产证券化论坛年会”已成为我国资产证券化行业层次最高、规模最大、影响力最强的年度盛会。

2016年4月7日至9日,“2016年中国资产证券化论坛年会实际参会人数超过1800人,200多名演讲嘉宾发表了精彩纷呈的演讲或讨论,众多行业组织或机构在年会期间签署了加强合作的战略协议。

为增进行业交流,总结2016年市场发展情况并展望未来,中国资产证券化论坛将于2017年4月24至4月26日主办“2017年中国资产证券化论坛年会”。

2017年中国资产证券化论坛年会预计将有超过3000名活跃于国内外资产证券化领域内的人士参加。

2、会议模式在会议期间的每日上午,年会将邀请有关专家、业内领袖就我国资产证券化行业发展作政策性、指导性的主题报告,使证券化行业参与机构和从业人员可以深入了解证券化的监管措施及改革方向。

在会议期间的每日下午,年会将邀请熟悉资产证券化实务操作的专业人士对参会者进行培训。具体而言,培训将分为5个分会场,从市场发展方向、实务操作案例、创新模式分享、法律与监管、会计与评级、海外市场经验借鉴等多个方面,采用主题报告、小组讨论、案例分享等形式,增强从业者之间的交流、提高从业者的理论和实务水平,鼓励资产证券化与结构性融资领域内的技术创新。

3、会场概况继2016年后,2017年中国资产证券化论坛年会仍将在国家会议中心举行。

国家会议中心曾陆续举办过APEC等多个大型会议,地理位置便捷,配套设施完善,配备了最先进的会议视听设备,能最大限度地满足本届年会举办的需要。主办方设置了30个项目洽谈室与1600平方米的展区,能最大限度地为参会机构进行商务洽谈、展示产品,对接项目提供便利。

关于年会会场的详细信息,请点击【年会会场】链接进行查看。

论坛年会是实现论坛的“教育、建立共识、倡导”宗旨的重要方式。除正常的会议功能、各类专业讨论分享外,年会将主要侧重落实如下理念:

1、研究导向:年会将邀请有关专家、学者、监管部门领导、行业协会领导等,就我国资产证券化行业发展作学术性、,指导性的主题报告,使证券化的参与机构可以深入了解证券化的创新发展及改革方向。

2、项目导向:年会将汇聚国内外行业代表、专家以及有意向合作的企业负责人。主办方鼓励参会者在年会期间一站式对接具体的结构性融资及资产证券化项目,使相关方有参加论坛年会的内在积极性。

今年主办方可提供多个独立会议场地,举行各类项目洽谈会。参会者可以:

如贵司有意向设置项目洽谈室与展台,请点击【项目洽谈室】链接查看相关信息,或联系CSF2017@chinasecuritization.org

3、国际借鉴:随着论坛国际化战略的不断推进,美国结构性融资行业组织(SFIG欧洲金融市场协会(“AFME”, Association for Financial Markets in Europe),亚洲证券业与金融市场协会(“ASIFMA”,Asia Securities & Financial Markets Association),澳洲资产证券化论坛(“ASF”, Australian Securitisation Forum),亚太结构融资公会(“APSA”, Asia-Pacific Structured Finance Association)等海外证券化行业组织也与论坛建立了战略合作伙伴关系。

各海外证券化行业组织将组建专家代表团,在“2017年中国资产证券化论坛年会”上与国内资产证券化行业专家学者、行业领袖进行充分的交流。2017年论坛年会将致力于促进中国证券化市场借鉴国际先进经验,创新自身发展模式,推动中国资产证券化行业的稳健发展。同时,年会还将帮助海外行业领袖进一步了解中国证券化行业的市场发展方向、最新政策与相关监管方案,使年会成为促成中国与海外行业领袖之间进行战略合作的充满活力的沟通、交流平台。

论坛在2017年年会上将继续评选"中国资产证券化论坛年度奖",由中国资产证券化论坛执委会牵头负责,组织专家评审团,严格评审,免费评选,以表彰在2016年度中国资产证券化与结构性融资行业中具有创新性的项目。

鼓励行业创新,促进信息共享;共同学习,共同提高。

奖项申报企业须授权中国资产证券化论坛公开其申报的项目资料,供业界学习参考。

建立专业性、权威性、充满荣誉感的行业表彰鼓励机制。

中国资产证券化论坛(以下简称论坛),是由海内外从事资产证券化业务的机构、个人组成的具有国际化视野的专业交流平台,是目前中国权威和专业的资产证券化行业组织。论坛致力于成为相关的政府监管部门、专业机构及投资者共商资产证券化领域和结构性融资领域的交流平台。CSF年会是中国资产证券化行业层次最高、规模最大、国际影响力最强的年度盛会,是为CSF会员提供服务的模式之一。我们邀请所有行业内人员及机构参加此次年会,并向所有的会员免费开放。

免费申请CSF会员,请点击链接注册:http://www.chinasecuritization.org/cn/3/individual-membership.html

个人参会方式:

由于会场设施限制,参会人员名额有限。有意向参会的人员请尽快联系主办方。组委会将尽量满足每一位有意愿参会的个人,并推荐至机构赞助商,以获得免费名额。

机构赞助方式:

CSF年会是资产证券化行业内机构推广产品和服务的最好平台,年会组织者将根据赞助商的需求和标准提供最合适的赞助方案,帮助赞助商进一步提升市场地位,扩大品牌影响力。

机构赞助方式,请点击链接www.securitization.com.cn/apply2017 ,可在网站内查看并下载赞助商申请资料。

如您有任何疑问,请联系年会组委会: CSF2017@chinasecuritization.org,或添加CSF微信帮助帐号“CSFhelpdesk”。

联系电话:

021-31156264

021-31156261

021-31659047

2017年中国资产证券化论坛年会是专门为证券化行业的发起人、投资者、各中介机构及专业从业人员而设计举办。通过参加此次年会,参会机构和人员不仅能够把握全球资产证券化发展的最新动向,了解中国资产证券化方面政策动向、市场发展趋势、实务操作案例、本地创新模式分享,还能够与其他从业者加强沟通交流、进行项目对接。

2017年4月24日至26日,北京国家会议中心,“2017年中国资产证券化论坛年会”热烈欢迎您的参加!

分会场A: 康楚英

分会场B:许苇

分会场C:李旭东

分会场D:史梁

分会场E:张雨皙

邓大为

郑千

王立

许余洁

雷明峰

刘柏荣

梁定邦

林华

俞强

路竞祎

李燕

周以升

刘小丽

黄长清

张海云

分会场A:王湘红

分会场B:胡继东

分会场C:路竞祎

分会场D:刘小丽

分会场E:原挺

朱宏达

姜波

路竞祎

郑千

李晓冰

Alexander Batchvarov

许余洁

张熙

李高嵩

张海云

李燕

郑千

严云路

张韩

杨珺皓

孙志鹏

张潇

朱宏达

周以升

雷明峰

曹梦珲

李晓冰

赵晓丽

张潇

许苇

Richard Mertl

邓大为

叶晓明

许栋

彭戴

毛跃晖

梁定邦

李耀光

郝延山

颜勇

左飞

刘焕礼

张驰

张秀芬

刘柏荣

分会场A:赵红蕾

分会场B:张志杰

分会场C:陈河源

分会场D:张雪瑶

分会场E:袁昊宇

黄长清

张秀芬

俞娜

陈玉慧

俞强

张熙

刘洪光

刘焕礼

张秀芬

刘柏荣

李耀光

甘启善

胡峰

俞娜

孙静

陈艳

杨珺皓

发起方所属项目专业人士是指主导、负责、直接参与发起机构证券化项目发行活动的个人;投资方所属项目专业人士是指直接受雇于从事证券化产品投资的买方机构的个人。

参加年会的发起方、投资方所属专业人士名录,仅对CSF会员开放,烦请登录CSF会员管理系统查看, 按下述步骤操作:

温馨提醒:

中国证券化论坛的个人会员的个人账户是将论坛机构平台、论坛工作平台、会议平台、培训平台、沟通平台、个人信息平台、推广平台等整合在一起的超级实用工具。

海内外从事证券化的个人、机构均可以免费加入论坛,成为论坛的正式会员。论坛为每个海内外机构会员、个人会员创建专有账户,会员可免费使用该账户。

在获得论坛审批成为论坛个人会员后,个人会员通过该账户可实现如下功能:

(1)可以随时管理、更新自己注册时提供给论坛后台的个人信息;

(2)可选择在会员间分享自己的姓名、相片、简历、单位、单位职务、论坛职务等相关个人信息,在该账户内的会员间公开自己的会员身份;

(3)可以与其他个人会员以添加好友的方式,在不披露自己通信方式的前提下,在该平台上直接发送/接收站内信,建立一对一的沟通关系;

(4)可以通过论坛的专业委员会(资产类别委员会和专题委员会)的交流平台,参与论坛各专业委员会发起的讨论,建立一对多的沟通关系,在论坛编辑委员会的指导下,可将沟通成果整理成微信文章,在论坛微信公众号、论坛网站上予以公开发表;

(5)可以管理自己将参加的各类培训、各类会议,会前一定时间内获悉参会人员名单,提前通过该平台与相应参会人员预约在会中、会后的个别私下沟通;

(6)论坛的理事会成员、执委会、各常设委员会、各专业委员会、秘书处等相关人员及其指定的人员,可以使用该账户中的论坛工作平台,直接进行内部及相互之间的沟通、交流,形成决策意见;

(7)根据会员的不同需求,灵活设置信息公开及隐私保护之间的平衡阀门。

了解论坛更多功能,请查看论坛FAQ

若需要协助,请添加微信号:CSFhelpdesk

参加年会其他专业人士名录,仅对CSF会员开放,烦请登录CSF会员管理系统查看, 按下述步骤操作:

温馨提醒:

中国证券化论坛的个人会员的个人账户是将论坛机构平台、论坛工作平台、会议平台、培训平台、沟通平台、个人信息平台、推广平台等整合在一起的超级实用工具。

海内外从事证券化的个人、机构均可以免费加入论坛,成为论坛的正式会员。论坛为每个海内外机构会员、个人会员创建专有账户,会员可免费使用该账户。

在获得论坛审批成为论坛个人会员后,个人会员通过该账户可实现如下功能:

(1)可以随时管理、更新自己注册时提供给论坛后台的个人信息;

(2)可选择在会员间分享自己的姓名、相片、简历、单位、单位职务、论坛职务等相关个人信息,在该账户内的会员间公开自己的会员身份;

(3)可以与其他个人会员以添加好友的方式,在不披露自己通信方式的前提下,在该平台上直接发送/接收站内信,建立一对一的沟通关系;

(4)可以通过论坛的专业委员会(资产类别委员会和专题委员会)的交流平台,参与论坛各专业委员会发起的讨论,建立一对多的沟通关系,在论坛编辑委员会的指导下,可将沟通成果整理成微信文章,在论坛微信公众号、论坛网站上予以公开发表;

(5)可以管理自己将参加的各类培训、各类会议,会前一定时间内获悉参会人员名单,提前通过该平台与相应参会人员预约在会中、会后的个别私下沟通;

(6)论坛的理事会成员、执委会、各常设委员会、各专业委员会、秘书处等相关人员及其指定的人员,可以使用该账户中的论坛工作平台,直接进行内部及相互之间的沟通、交流,形成决策意见;

(7)根据会员的不同需求,灵活设置信息公开及隐私保护之间的平衡阀门。

了解论坛更多功能,请查看论坛FAQ

若需要协助,请添加微信号:CSFhelpdesk

原国家开发银行副行长。中国国债市场的创始人,中国政策性金融债和中国企业债券承销的先行者,债券市场产品创新的领军人。牵头领导了国家开发银行的首单资产证券化,开创了中国公募资产证券化的先河,是中国资产证券化的奠基者。

1989年1月到1998年10月历任财政部条法司副司长,财政部国家债务管理司副司长,财政部国家债管理司司长,财政部条法司司长。1998年10月任国家开发银行总经济师兼资金局局长;2001年4月任国家开发银行党委委员,行长助理兼资金局局长。2003年7月到2012年8月任国家开发银行党委委员,副行长。期间兼任中非基金董事长和国开证券董事长。

财政部财政科学研究所博士生导师,清华五道口金融学院兼职老师。1998年美国哈佛大学经济系博士后研究。2012年12月到2014年12月为美国哈佛大学经济系访问学者。

梁定邦 (Anthony Neoh)博士为香港执业资深大律师。1995年-1998年担任香港证监会主席;1999年-2004年,应时任中国总理朱镕基先生邀请,出任中国证券监督管理委员会首席顾问;2004年-现在,担任中国证监会国际咨询委员会委员。梁博士对香港及中国内地金融体系的发展和监管做出了卓越的贡献并继续致力研究法律金融史及当前的金融监管课题,包括资产证券化的课题。

梁定邦博士曾经任职国际证监会组织技术委员会主席 (首位亚洲主席)、全国人民代表大会常务委员会香港基本法委员会委员、由国家商务部及财政部提名担任世界银行国际投资争端解决中心调停及仲裁员;学术方面,梁定邦博士曾为中央党校经常讲师,北京大学、清华大学、人民大学、美国哈佛大学客座教授,现为香港中文大学校董 (创建法律学院规划委员会主席)、新加坡国立大学客座教授。

Alyssa Acevedo joined the Structured Finance Industry Group (SFIG) in January of 2014 and serves as Senior Analyst with a focus on ABS policies.

Specifically, she contributes to the advocacy and educational initiatives relating to Regulation AB II, Risk Retention, Chinese Markets, and Blockchain Technology.

Alyssa previously served as Court Department Administrator and Client Liaison at Protas, Spivok & Collins, LLC where she focused on federal and state regulatory compliance.

She holds a Master of Public Policy from The American University and a Bachelor of Arts from The University of Pittsburgh.

Alexander Batchvarov currently heads International Structured Finance Research at BofA Merrill Lynch Global Research, encompassing securitisation, residential and commercial real estate financing, property derivatives, covered bonds, CDOs and consumer credit in EMEA, PAC and Lat Am. He has held this position since Oct 1998, and has also served as a Head and a Co-Head of Global Mortgages and other Structured Finance between 2007 and 2010.

Mr. Batchvarov joined Merrill Lynch in 1998, he initiated and built up the research coverage for mortgages and other structured finance consecutively in Europe, Australia, Japan and the emerging markets in Asia, Middle East and Latin America. Before joining Merrill Lynch, Mr. Batchvarov worked at Citibank, New York, as a Structured Finance analyst at Moody’s Securitisation team and as a Sovereign Analyst at Moody’s Sovereign Team in New York.

Mr. Batchvarov earned a MSc degree in Economics and International Economic Relations from the National Institute of Economics in Sofia, Bulgaria, a PhD in Economics from the National Academy of Sciences in Sofia, Bulgaria, and an MBA from the University of Alberta Business School, in Edmonton, Canada. He is a CFA Charterholder and a Member of AIMR and NYSSA.

Ann Rutledge是R&R金融咨询公司,一家独立的结构化信用评级机构的创始人。同时作为香港科技大学金融学兼职教授, Rutledge女士还曾向中国工业和信息化部,中央国债登记结算有限责任公司,欧洲中央银行,美国联邦存款保险公司,美国货币监理署办公室,联邦金融机构检查委员会,世界银行,国泰证券,美国大都会人寿保险公司,和其它致力于全球范围的资产管理公司演讲授课。

Rutledge女士被邀请在美国参议院“资产证券化市场状态”听证会上担任专家证人,她的《金融危机调查报告》被引用。她(同鲍勃·利坦)《信用评级真正的修复》一书的作者,此书由美国智库布鲁斯金斯学会出版发行;并即将在环球银行金融电信协会(SWIFT)发表一份关于中国资产证券化市场的商业化的研究。Rutledge女士还为香港的信用评级机构分析师考试编写世界上第一份学习手册和试卷,Paper 10;并发表了一系列关于资产证券化市场风险测量和管理的文章;她与Sylvain Raynes开创了第一个结构化金融导论研究生课程。他们分别于2010年和2003年合著了《结构化金融的元素》和《结构化证券产品分析》,并由牛津大学出版社出版。2014年,财富中文网为Rutledge女士开设“把脉资产证券化”专栏,共发表八篇针对中国资产证券化市场现状与发展的文章。

Ben McCarthy先生是惠誉的董事总经理,并担任惠誉评级亚太地区结构融资评级团队主管一职。McCarthy先生常驻悉尼,可以用英语进行交流。

Ben目前是惠誉的董事总经理兼惠誉评级亚太地区结构融资和担保债券分析团队的主管,并于2009年以来一直担任此职。Ben拥有25年以上的金融市场经验,并已在惠誉评级工作17年。Ben于1998年加入惠誉,作为惠誉澳大利亚结构融资团队的创始成员之一在悉尼工作。自那以后,他担任了多个职位,包括澳大利亚和新西兰结构融资评级主管、亚洲地区(不含日本)结构融资评级主管,并担任驻香港惠誉亚洲REIT评级团队主管。

Ben在亚洲地区的房地产和结构融资行业拥有丰富经验,并于最近负责澳大利亚和新西兰担保债券的评级。他是惠誉的全球结构融资标准委员会和亚洲管理层委员会的成员,还曾于2008年至2010年期间当选并担任澳大利亚资产证券化论坛的国家委员会代表。

Dan is a Principal and Portfolio Manager of Eagle Point Credit Management. He is primarily responsible for manager evaluation and due diligence and for monitoring Eagle Point's investments. Dan is an alternative asset management industry specialist with 18 years of experience advising, financing, and investing in alternative asset management firms and funds. Dan's direct experience in the CLO market dates back to the late 1990s.

Prior to joining Eagle Point, Dan managed the Private Equity, Special Opportunities Credit and Real Estate allocations for the 1199SEIU Benefit and Pension Funds. With assets of over $9 billion, the 1199SEIU Funds are collectively among the largest Taft-Hartley plans in the US. Prior to 1199SEIU, Dan was a Managing Director in the Financial Institutions Group at Bear Stearns focused on alternative asset managers. Prior to Bear Stearns, Dan was the co-founder and President of Structured Capital Partners, a financial holding company formed to invest in structured credit managers. Dan began his career as an investment banker in the Financial Institutions Group at JPMorgan, where he had coverage responsibility for many of the managers issuing transactions with the CLO group which Tom jointly led.

Dan earned a BA, summa cum laude, from Gettysburg College and an MBA from Columbia University.

Darrell Wheeler 现任标准普尔全球结构融资部门研究主管。他领导团队为标准普尔的机构投资者分析和撰写有关抵押品、市场和结构融资债券结构的研究报告。

Darrell Wheeler 于 2015 年5 月加入标准普尔评级,在此之前,他就职于Amherst Pierpoint Securities 纽约办事处,领导 CMBS 策略与建模部门。在2010 年初加入 Amherst 之前,Wheeler 担任花旗集团全球企业与投资银行的董事总经理,同时兼任证券化策略和分析部门全球主管,领导花旗集团的全球ABS 研究团队并担任起首席 CMBS 策略师。

在花旗集团就职期间,Wheeler 的团队连续六年(2003-2008 年)在机构投资者的固定收益研究调查中排名居首。他在 2005-2014 年担任商业房地产金融委员会管理委员会成员,并且今日继续积极志愿参与该委员会的教育和出版委员会活动。

Wheeler 获得西安大略大学毅伟商学院工商管理硕士和工商管理学士学位。

Edward Faccio has over 20 years of experience in the Financial Services Industry at PricewaterhouseCoopers. He provides a wide range of consulting services to financial institutions,investment banks, and debt and equity investors. Ed has extensive experience with various types of fixed income securities, including Corporate Debt, CLOs, CDOs, ABS, MBS securities. His primary focus is on issuance, surveillance, valuation, price testing, tax, and investor compliance, for fixed income securities.

Ed has significant experience in the investment management area and is responsible for providing securitization services to clients both domestically and internationally. Ed has also reviewed securitization documents to ensure conformity to accounting and tax requirements. He is very knowledgeable in both the principles and application of ASC 820.

Ed is a frequent speaker at industry conferences and has presented at several seminars for various clients. Topics include structure and taxation of CLOs, regulatory issues, valuation of financial products, taxation of regulated investment companies and partnerships, and a broad array of other financial services industry topics.

Ed is a Certified Public Accountant and a graduate of the University of Scranton with a B.S. in Accounting. He also earned an MS in Taxation from St. John's University. Ed is a member of the New York State Society of Public Accountants and a member of the American Institute of Certified Public Accountants.

Gary Zhu, 特许金融分析师,是美国富国银行结构化金融产品研究部门的总监。Gary主要负责结构化金融产品跨部门投资策略分析。在加入富国银行前,Gary是一家美国金融服务公司(Genworth)的高级构化金融产品交易员。他负债交易和管理Genworth100亿美元的ABS, CMBS, 和RMBS投资项目。Gary在Genworth曾担任总策略分析师和私募企业信用分析师等职务。

Howard A. Kaplan is a senior partner at Deloitte & Touche LLP. He has more than 30 years of deep financial services industry experience, with a specialization in securitization and valuation. Howard is currently the global lead client service partner for a top tier global investment bank and asset management firm and a top 3 global payments company, as well as the advisory partner for a market leading student lender, servicer and issuer. Howard is an active contributor to securitization industry advocacy efforts through the Structured Finance Industry Group, where he serves as the vice chairman of the board of directors and on the executive committee. Previous to these roles, Howard spent over 20 years building and managing the Deloitte U.S. Firms' securitization practice, where he most recently served as the U.S. managing partner, responsible for strategic planning and client service relating to Deloitte's product and service offerings including valuation, advisory, technology, transactions, and compliance.

James M. Wiemken 是标普全球评级的执行董事总经理。他常驻纽约,负责全球结构化融资评级业务。他同时也是标普全球评级执行委员会成员。

Jim 于 1997 年加入标普全球,分别担任过美国公共融资部和欧洲结构化融资部首席分析经理一职。此前,Jim 常驻伦敦,是标普分析政策委员会成员,同时兼任全球公共融资部和美国公共融资评级部的全球准则制订官。

加入标普全球前,Jim 担任里士满联邦储备银行区域经济学家一职,专注于分析州和地方经济。他主要的研究兴趣点包括预测北美自由贸易协定的影响,以及银行业法规带来的计划外激励和影响。

Jim 持有密利克大学(Millikin University)经济学和法语专业学士学位,并持有耶鲁大学工商管理硕士学位。

Jason is the founder of Mayer Brown’s securitization practice and was co chair of the firm from 1998-2001. He has helped the firm's clients create some of the most significant securitization products used in the capital markets today (such as the use of true liquidity in ABCP Vehicles) and is well known for being a Co-Founder of the Securitization Industry’s original trade association; leading industry groups in connection with new legislation or regulation; helping to lead large securitization transactions such as MLEC ($100 billion) and Straight A funding ($60 billion) and large RMBS mortgage litigation settlements such as the BofA/BNY Mellon $8.5 billion settlement.

Jason is listed as the “pre-eminent securitization lawyer” by Chambers Global and was described as, “a quarter back figure who is ‘an incredible legal strategist and a fantastic leader’” according to clients in Chambers USA. He is also an Adjunct Professor of Law at Northwestern University Law School and New York University Law School and an adjunct professor at the Kellogg School of Management at Northwestern. In 2010, Jason was chosen by the Financial Times as one of the 10 most innovative lawyers in America, was chosen as the “Best Lawyer in Securitization in NYC” by “Best Lawyers 2012 Lawyers of the Year” and was recently awarded the Outstanding Achievement award for contributions to the capital markets by IFLR.

Jason graduated with an AB, Phi Beta Kappa, from the Johns Hopkins University, a JD, cum laude, from Harvard Law School, and a Dipl. Comp. Law from Cambridge University in the UK.

Jennifer Jin女士为穆迪副总裁 - 高级分析师,在穆迪欧洲、中东和非洲结构融资部的法律团队担任内部法律顾问。Jennifer Jin女士于2007年9月加入穆迪。加入穆迪前在Clifford Chance接受英国律师训练并取得相关资质,并在1998年起在该公司伦敦和上海办事处工作,其工作重点包括项目融资、证券化和其他类型的融资。

Jennifer Jin女士持有华东师范大学英国文学翻译硕士学位,其后在英国约克大学 (York) 法学院攻读法律。

Jeremy is a Partner in the Financial Markets practice. Jeremy has over 12 years of experience delivering services to audit and non-audit clients related to capital markets financing transactions, valuation and governance/controls of financial instruments.

Jeremy leads both advisory and assurance related engagement for securitization issuers. These services include securitization readiness, as well as, ongoing monitoring and compliance services

In addition, Jeremy has led multi-disciplinary engagements providing valuation and credit analysis, securitization services, financial instrument related regulatory compliance program design and implementation projects for accounting governance and controls.

Jeremy is a leading capital markets advisor related to the execution and valuation for a wide range of products including senior and subordinate debt, corporate debt, distressed credit, private placements, CLO/CDOs, private label and agency RMBS, and other ABS/structured products. He has developed relationships with key market participants, including underwriters, issuers, asset managers and service providers.

Jeremy received his MBA with a concentration in Finance and Economics from The Stern School of Business, New York University. Jeremy received his BA with a concentration in Finance and International Business from James Madison University. Jeremy also holds a CPA license in the state of New York.

方琮晖为标准普尔评级服务亚太区结构融资评级部门的董事。他常驻香港,负责亚太区(不包括日本)结构融资交易的信用评估,着重于中国和香港市场。

2015年方琮晖再次加入标准普尔,此前三年他服务于华为技术有限公司,担任该公司信用管理部亚太分析中心经理,领导该团队负责分析和监控重要客户和交易的信用状况。

在加入华为之前,方琮晖自2001年服务于标准普尔及其子公司中华信用评等公司,任职多个分析岗位,包括结构融资、企业信用分析。此外,他在台湾数个金融机构和公司的工作经历也使他获得了信用分析、借贷、资金管理等方面的经验。

方琮晖持有国立台湾大学工商管理学士学位和纽约大学斯特恩商学院(史登商学院)工商管理硕士学位。

Jim Ahern先生为穆迪全球结构融资部董事总经理,负责穆迪在美洲、欧洲、中东、非洲和亚太区的证券化、结构融资和担保债券评级工作。

Jim Ahern先生于2014年6月加入穆迪,加入穆迪之前为法国兴业银行 (Société Générale) 证券化业务董事总经理兼全球主管,驻伦敦工作。2011年担任此职位前,他在该公司纽约办事处担任多个重要职位,包括证券化业务全球联席主管、消费者ABS业务主管和证券化信用结构业务副主管。

1995年到2002年加入SG前,Jim Ahern先生为德国商业银行 (Commerzbank) 纽约分行的结构融资部联席主管。他也曾经在瑞穗集团 (Mizuho) 和瑞银集团 (UBS) 结构融资团队工作。Jim Ahern先生持有美国罗格斯大学 (Rutgers) 的学士学位和美国康奈尔大学 (Cornell) 的工商管理硕士学位。

Laurent Lassalvy先生为穆迪信用评级策略与标准部副总裁 - 高级信用评级主任。

Laurent Lassalvy先生驻新加坡工作,是穆迪亚太区结构融资部首席信用评级主任,负责提高该地区结构性融资评级的一致性、透明度和准确性。Laurent Lassalvy先生加入穆迪欧洲结构融资部已有7年,先后驻巴黎和伦敦工作,负责结构融资交易的评级。

Laurent Lassalvy先生持有英士国际商学院 (INSEAD) 的工商管理硕士学位、美国斯坦福大学(Stanford University) 管理科学与工程硕士学位,以及巴黎高科行政管理和统计学校 (ENSAE ParisTech) 的统计和经济学硕士学位。

关俊强先生现为渣打银行资本市场结构融资部执行董事,负责大中华区资产证券化产品的销售、结构设计和项目执行。

关先生在亚洲证券化市场具有丰富的实战经验,包括成功推进、执行了多笔在中国、韩国、香港、新加坡、泰国、印尼、菲律宾、马来西亚和澳洲的出色交易。其经验涵盖了各种资产类型,包括住宅抵押贷款支持证券、商业地产抵押贷款支持证券、汽车贷款抵押支持证券、信用卡资产支持证券、贸易应收款支持证券、个人消费分期付款应收款支持证券、信贷资产支持证券、资产担保证券、未来现金流支持证券、私募资产支持证券、合成型信贷资产支持证券、资产打包证券等。

关先生过去为亚洲发行商带领安排的项目获奖无数、不断创新,其中包括印尼和菲律宾首单住宅抵押贷款支持证券、首单符合泰国资产支持证券条例的资产支持证券、韩国首单资产担保证券、新加坡首单欧元商业地产抵押贷款支持证券和无担保空运货柜应收账支持贷款。

关先生曾在渣打银行工作八年,是香港与新加坡资产证券化团队的核心成员,后任职于摩根士丹利与法国巴黎银行,直到2015年再次加入渣打银行。

关先生拥有香港大学的会计与金融专业学士学位和香港科技大学的工商管理学硕士学位。

Kevin Duignan是惠誉结构性融资和担保债券评级团队的全球主管。结构性融资业务包括资产支持类(ABS)、住宅抵押贷款支持类(RMBS)、商业抵押贷款支持类(CMBS)产品以及结构信用证券的评级。Kevin负责管理全球相关业务员工,对所有评级相关的职责进行监督,如评级标准、研究活动和分析团队建设等,同时负责与各类市场参与者,特别是投资人的交流互动。

Kevin已在惠誉供职23年以上,在担任上述职务之前,他曾是美国结构融资评级、全球企业交流团队的主管,并曾领导美国的ABS评级团队。

1993年加入惠誉前,Kevin曾在花旗银行国债信用部门以及花旗银行抵押贷款管道业务领域担任经理和信用分析师。

Kevin持有美国杜兰大学管理学学士学位。

Mathias Herzog,董事,结构化融资部 CMBS 新券团队首席分析师,常驻纽约。

2006 年至 2011 年为标普全球评级伦敦代表处 CMBS 团队高级分析师。加入标普之前,曾在德国保险公司安联(Allianz)担任房地产基金经理。

持有德国莱比锡联合教育大学MBA学位。

蒋丹芃女士是全美华人金融协会(TCFA)现任主席,美国结构性产品行业协会 (SFIG)中国市场委员会联席主席,中国资产证券化论坛政策委员会主席。

蒋女士在美国从事资产证券化十五余年,为五百亿美元资产证券化打包上市。全面深入掌握资产证券化整个生命线流程,活跃于债券资本市场一级市场发行、资产融资仓储计划、循环贷款、资产池买卖、以及为兼并合资等业务前线。蒋女士多次应中国各金融机构邀请回国讲授资产证券化,也在美国数家主流行业协会论坛担任演讲嘉宾。

客户群体包括大型银行、非银行金融机构、大中型仪器设备制造商、对冲基金、PE、新开张企业、投资并购买方等。所涉及产品包括各种类型资产池的资产证券化,如汽车、机械设备、信用卡、展厅贷款、房地产抵押贷款、个人无抵押贷款、抵押贷款凭证、假期分享、货柜、火车皮等等。

曾任瑞士信贷(Credit Suisse) 纽约资深董事,2011年加入瑞信, 2005加入巴克莱斯, 之前在花旗、德意志、徳勤等担任重要前台职位。具有克拉克大学 (Clark University)MBA学位,是CFA 注册金融师。

Pablo is a product manager for cash structured products at Bloomberg LP, responsible for Bloomberg’s functionality and coverage for EMEA and APAC securitisations, having previously covered structured finance and fixed income clients across EMEA. Prior to joining Bloomberg in 2006, Pablo worked at the ministry of finance of Argentina and at the University of Buenos Aires, where he taught courses including international economics, public finance and financial economics. Pablo holds degrees in economics and politics from the University of Buenos Aires, and a master’s degree in finance from the University of Durham.

Phillip Thigpen is a Director in PwC’s Financial Markets group. He has over 25 years of experience in mortgage finance and fixed income capital markets, where he has acted in advisory, managerial, transactional, investment and operational roles. Mr. Thigpen specializes in structured finance, credit enhancement, liquidity strategies, the mortgage-backed securities market, NPL, and loan originations.

His clients include both government entities as well as commercial entities.

Prior to joining PwC, Mr. Thigpen was Treasurer and Head of Capital Markets at the largest non-bank mortgage company in the Middle East, where he organized, set up, headed, and profitably managed the company’s treasury and capital markets departments. He also led a boutique transaction management and strategic advisory firm and was previously a Senior Vice President at GMAC CommercialMortgage Corp., where he organized and led the company’s commercial mortgage backed securities team. Mr. Thigpen has conducted transaction management, consulting and strategic advisory work in the United States, Canada, France, Saudi Arabia, Bahrain, Brazil, Mexico, Poland, Egypt,Jordan, and Mongolia.

Mr. Thigpen began his career in financial services at Salomon Brothers Inc., where he was a member of the Mortgage Securities Department. Working on the trading desk in New York, his client base was comprised of institutional fixed income investors and multifamily, single family and commercial mortgage lenders.

Mr. Thigpen is a graduate of Harvard College and Columbia University’s Graduate School of Business.

Richard Johns is the Executive Director of SFIG, with responsibility for all aspects of the organization.

A longtime leader in the securitization industry, Mr. Johns, has more than 17 years of structured finance experience.

Previously Mr. Johns had roles as Head of Global Funding and Liquidity at Ally Financial Inc, Head of Global Capital Markets at Capital One Financial Corp and as a transaction lead at MBNA (now Bank of America).

Mr. Johns has issued securitized products across a variety of platforms, including; credit cards, auto (retail, lease and floor-plan), RMBS, Agency, small business, and unsecured installment loan products. He has experience across both domestic and international issuance, including Canada, Latin America, Europe and China.

Mr. Johns is also a qualified Chartered Accountant within the U.K., having completed his training with Deloitte.

He is a graduate of the University of Manchester, UK with a bachelor’s degree in Economics.

Russel Parentela is responsible for managing Bloomberg’s core terminal analytics and surveillance of Cash Structured Product securities. His focus is on large scale solutions and product development linked to current market and stimulus initiatives. Prior to joining Bloomberg, Mr. Parentela was a Managing Director, Head of Structured Credit Analytics at BNY Mellon. Before BNY Mellon, Mr. Parentela was a Managing Director at ZAIS Group, LLC where he managed the Structured Credit Advisory Services Group which performed portfolio diagnostics, model valuation/validation and asset monitoring. Mr. Parentela was also the Chief Operating Officer of ZAIS Solutions, LLC, responsible for ZAIS Group's quantitative research, system development, and mid-office data processing and IT infrastructure.

Prior to ZAIS Group, Mr. Parentela spent 14 years in Bear Stearns’ Fixed Income Department as Senior Managing Director, where he was responsible for the Analytics Securitization and Surveillance Group. He previously worked in Deloitte & Touche's Structured Transaction Group.

Mr. Parentela has a B.S.A. from Villanova University.

Tastuya Ueebisu is currently on the investment team at RJ Investment based in Tokyo, Japan.

Prior to RJI, he worked at Alliance Bernstein covering Japanese institutional investors across various of assets including equity, fixed income and private debt. Tastuya started his career in the rates trading and sales dept. at Mitsubishi UFJ Securities and later joined global equity team at Merrill Lynch Japan.

Todd Cooper is the CLO Product Manager at Bloomberg LP where he is responsible for developing a platform to perform cash flow modeling, analytics and valuation of U.S. and European CLOs. Prior to joining Bloomberg in 2014, Todd spent six years as an advisor to the Wisconsin Office of the Commissioner of Insurance on the rehabilitation and restructuring of the monoline insurer, Ambac. Previous to Ambac, he was at Wachovia Capital Markets LLC (now Wells Fargo Securities) where he led deal teams in the origination, structuring and distribution of structured credit products. Todd has also worked in a similar role at Swiss Re, Bear Stearns and Barclays Capital. He has an MBA from New York University’s Stern School of Business and an MA and BA from Emory University. Todd is also a CFA charterholder.

Prior to joining ZAIS Group to establish their leveraged finance business in June 2013, Mr. Ingato was a Managing Director and Portfolio Manager at CVC Credit Partners, CVC Capital's credit business (formerly known as Apidos Capital). He joined CVC in May 2008 in connection with the sale of that business to CVC. Mr. Ingato established ACA's leveraged finance business in 2004 and was responsible for the firm's Corporate and Leveraged Loan CDOs. Prior to joining ACA Capital, Mr. Ingato was Senior Vice President and Head of the Leveraged Finance Group at Fuji Bank which he started in 1992. After the bank merged to form Mizuho Financial Group, he served as Deputy General Manager. Prior to joining Fuji Bank, Mr. Ingato was Vice President and Area Manager of the Corporate Banking Group at Wells Fargo Bank where he was responsible for originating LBOs with the bank's private equity firms. Mr. Ingato holds his B.S., magna cum laude, in Marketing from Fairfield University, and an M.B.A. from the College of William and Mary.

I run the quant, valuation, advisory, and research teams at PeerIQ, a leading data, risk, research and analytics provider for marketplace lending ecosystem. Our current quantitative efforts focus on advanced machine learning and financial modeling techniques in marketplace lending verticals. My group also provide expert opinions and modeling services for credit facility management to leverage providers.

Previously, I worked at UBS as an Executive Director in Structured Financing Trading. I was responsible for portfolio construction and risk management of securitized product collaterals, including CMBS, RMBS, CLO, Mezz CRE Loans, ABS, and CDO's. I was a counterparty risk quant for Deutsche Bank. Prior to DB, I was a senior portfolio market risk manager for D.B. Zwirn, specializing in both cash and synthetic structured credit derivatives. I led Client Valuation Group for Lehman Brothers and was part of CDO management team at Barclays Capital. I began my career at Lehman Brothers' CMBS desk.

I am a leading expert in capital markets, focusing on various structured credit products, both cash and synthetics; from functional perspective, I have devoted my career in research, trading, and risk management.

Prior to joining the financial industry, I was a NSF translational research scientist specializing in breast cancer gene therapy.

北山庆先生于1999年加入穆迪结构融资部,于2000年及2002年分别擢升为高级副总裁及董事总经理。

北山先生是日本结构融资市场的先行者,对各种结构融资交易的信用分析做出了很大贡献,对穆迪的市场地位和声誉也功不可没。他曾经发表多份研究报告,并在穆迪和第三方举办的会议上发言。通过与北山先生的交流,发行人、中介机构和投资者对结构融资有了更详细的了解。2004年,北山先生获任穆迪日本(Moody’s Japan K.K.)领导人,全面负责穆迪在日本的所有信用评级工作,包括结构融资、企业、金融机构和公共部门等。2010年,北山先生除了负责日本结构融资交易的信用分析工作以外,其职责还包括亚太区所有市场,包括对穆迪亚太区业务进行协调,对日本信用市场的实务指引进行调整以满足国际标准,以及保持穆迪全球评级系统的一致性和卓越性。为了维护信用评级的公信力和市场信心,北山先生目前的工作重点是确保穆迪评级具有前瞻性,并能够为市场增添价值。为此,北山先生正致力于与发行人、中介机构、投资者和监管机构等所有市场参与者进行更深入而全面的对话,此外他还肩负Moody’s SF Japan K.K.的工作。加入穆迪前,北山先生曾经在日本长期信用银行(现已更名为新生银行)工作12年,负责各种信用风险工作,包括中型企业信贷(mid-cap credits);欧洲、中东和非洲主权风险、项目融资、不良贷款调整(work-outs)等。

北山先生获日本一桥大学市场学学士学位和纽约大学斯特恩商学院(New York University’s Stern School of Business) 工商管理硕士学位。

毕明强先生,现任中欧基金管理有限公司合伙人,负责另类投资业务。加入中欧基金之前,毕明强先生曾在中国工商银行任职20年,在境内外多个机构工作。历任工银标准银行公众有限公司(ICBC Standard Bank Plc,简称工银标准)董事长,中国工商银行总行信贷与投资管理部总经理,工商银行美国区域管理委员会主席,工银美国CEO,工商银行纽约分行总经理,工银金融服务有限公司(ICBC Financial Service LLP)董事长,工银加拿大CEO,工商银行总行处长,四川绵阳高新技术产业开发区管委会副主任等职。毕明强先生有近20年海内外金融从业经验,熟悉中、美、欧金融市场、监管体系及各类金融产品,并领导了四家海外金融机构的并购整合工作。

毕明强先生于1990至1997年就读于清华大学经济管理学院、自动化系,分别获得工学学士、自动化系二学位以及经济学硕士学位,2004年获得人民大学经济学博士学位。毕明强出版有专著《中国商业银行贷款定价方法研究(经济科学出版社 2008)》及多篇金融类论文。

边瑞军先生在2005年加入第一太平戴维斯估值及顾问部副总经理,负责中国大陆的各类评估及专业顾问服务和项目的技术协调,质量控制。

加盟第一太平戴维斯前,在一九九八年加入卓德测计师行有限公司中国之专业服务部为重大客户服务顾问从事中国大陆的各类物业评估及专业顾问服务和负责于中国大陆与香港的上市项目。

边先生在中国大陆及香港提供物业及商业估值等服务,过去曾为以下的的公司提供估值服务:长甲地产、 北京金隅、恒大地产、中远房地产、香江集团、郡原房产、融创集团、中国电信 中国联通、中国建设银行 中银香港 南方航空 东方航空 中国民航计算机信息中心 中国航空技术进出口公司 中国外运 中国石油 中国移动 上海电力 华能电力 联华超市 中国铝业 中国粮油进出口公司 北京华联超市 海螺水泥 宝丰集团等。

岑君溥是孖士打律师行的合伙人。他专注于复杂的资本市场事宜,包括贸易及应收账款融资、证券化、结构性产品、衍生工具(包括股权衍生工具、债务衍生工具、公司债衍生工具、基金衍生工具以及大宗商品衍生工具)、零售及非零售基金(包括经香港证监会批准的基金、可转让证券集体投资计划(UCITS)以及交易所买卖基金(ETF))、担保贷款、融资以及债务资本市场事宜。他还向承销商、安排行、投资组合经理、发行人、受托人以及机构投资者提供法律服务。岑律师具有香港、美国纽约州、英格兰及威尔斯律师执业资格。

岑律师现常驻香港。他曾在纽约、伦敦及东京执业,当中在纽约执业时间超过8年。

岑律师被《钱伯斯亚太》(2013年至2016年)和《钱伯斯环球》(2013年至2016年)两刊评为资本市场:衍生工具及结构性产品领先律师,还被《亚太法律500强》(2013年至2017年)评为结构性融资及证券化(香港)推荐律师,被《国际金融法律评论1000》(2013年至2017年)评为资本市场:衍生品以及资本市场:结构性融资及证券化(香港)两个领域的领先律师。

陈春锋先生目前担任渣打银行(中国)资本市场部执行董事,负责中国区资产证券化和结构融资业务。陈先生也是中国资产证券化论坛执行委员会委员。

陈先生有超过十年的结构融资及债务资本市场从业经验。在结构融资市场,陈先生是国内证券化市场最早从业者,参与国家开发银行首批证券化试点及全面负责交通银行首单CLO项目和渣打中国首单CLO项目,并在国内私募市场上成功安排了多单私募结构融资交易,其所负责的项目曾获得多个国际奖项。陈先生及其团队也成功担任国内首单金融租赁资产证券化项目的独家财务顾问,同时作为主承销商和簿记管理人协助多家国际知名企业在华成功发行汽车贷款证券化和熊猫债券,完成了国内首批多单以地方政府债为基础资产的跨境资产证券化发行。渣打银行籍此成为在华提供主承销及簿记管理服务的领先外资银行,并连续多年获得“财资”杂志颁发的“亚太地区最佳资产证券化机构”奖。在债务资本市场,过去数年陈先生共主持完成了数十宗债券主承销交易,累计主承销金额超过上千亿元人民币。

陈先生毕业于同济大学经济与管理学院,获得金融专业博士学位,并持有律师资格。

陈芳律师现为中伦律师事务所的权益合伙人,其专业领域包括私募股权与投资基金,房地产,资产证券化与金融产品。

陈芳律师在各类私募基金(PE/VC基金、产业基金、房地产基金、艺术品基金及其他另类投资基金)的募集、设立、投资、收购兼并、资本市场领域经验丰富。先后为几十家各类私募基金的设立提供法律服务,代表多家PE/VC基金在国内的投资项目,并为多家企业国内外上市提供法律服务,在金融、传媒、电信、教育、医疗保健、零售、能源、消费品等众多行业均有着丰富的执业经验。

陈芳律师于华东政法大学获得 法学硕士、法学学士,于中欧国际工商学院 获得EMBA。并且拥有中国律师执业资格和中国注册会计师资格。

陈剑先生,万家共赢资产管理有限公司副总经理、资产证券化部总监(兼)。东南大学管理科学与工程专业硕士,历任德邦证券机构业务部产品总监。2013年加入万家共赢资产管理有限公司,主导或参与了发电收费权、小额贷款、租赁、信托受益权、委托贷款、信贷资产等多笔资产证券化产品设计、评审或发行工作,实践经验丰富。

陈雷,厦门国际金融技术有限公司总经理。

1986年赴美留学与工作,美国华尔街资深资产证券化专家。在Ocwen Financial,RBS Greenwich Capital, Wachovia Securities等不良贷款服务商和投资银行担任过不同的管理职务,从事资产证券化、信用衍生产品、房地产投融资等工作,参与和主导了近百亿美元的各类资产证券化投融资项目。2003年回国后,先后在中金公司和花旗集团担任领导职务,并担任过苏格兰皇家银行和巴克莱银行的董事总经理,及新华信托副董事长。CSF发起创始人之一。参与和主导了中国首例以境内物业为标的在海外发行的房地产投资信托(越秀REIT)和商用物业抵押贷款资产证券(万达CMBS)的策划与发行。

中国科学技术大学理学士、美国伯克利加州大学博士。兼任香港中文大学经济管理学院客座教授。

陈硕,2000年考入华南理工大学建筑学院,2005年毕业赴剑桥大学深造,攻读建筑环境专业的硕士。毕业后陈硕在全球第八大建筑事务所RMJM任职,设立了低碳研究院,随后又进入了英国零碳中心。2010年成为上海世博会零碳馆总协调人、零碳工厂中国区总裁。

小米金融首席风险官、信贷业务负责人,曾任万事达卡国际组织VP、资深管理咨询顾问,阿里金融(蚂蚁金服前身)资深总监,美国萨利美商业分析及运筹总监,美国第一资本(Capital One)经理。

陈艳女士现任中国资产证券化论坛秘书长助理,中国资产证券化分析网董事总经理。陈艳女士负责公司资产证券化业务运作,市场拓展,客户关系维护。陈艳女士在金融市场具有深厚的人脉资源和业务资源,与各类机构保持长期合作关系。在中国市场开拓、投资项目研究、市场分析调研和营运战略制定等方面具有近十年的经验。在资产证券化业务端,陈艳女士组建起市场营销和机构销售团队,以推动项目的具体实施落地。陈艳女士还担任过传启上海的金融分析师,专注于国际资产证券化产品的研究和分析。

陈艳女士在华东政法大学获得学士学位,现就读于上海交通大学安泰经济与管理学院金融MBA项目。

陈映洲,中证指数有限公司,研究开发部,经济学博士(上海财经大学)。2015年加入中证指数有限公司,长期从事利率期限结构,收益率曲线构造,固定收益类估值模型开发等研究。发表多篇相关论文。

毕业于中央财经大学财政系,后获得中国社会科学院金融学硕士学位。中国证券业协会注册客户资产管理业务投资主办人。陈先生2002年加入中央国债登记结算有限责任公司,主办或参与了多项中国债券市场相关的重要项目设计与建设,银行间债券市场业务支持团队负责人、银行间债券市场异常结算业务监测负责人。2011年任中融国际信托有限公司任债券交易员,后加入中国华电集团财务有限公司。 2012年底加入方正证券,任资管分公司副总裁。

现任中经贸资产管理有限公司固定收益部总监,全面负责产品投资策略的设计实施和固定收益部团队的日常运营管理。

陈玉慧女士是惠誉评级非日本亚洲结构融资评级团队的高级董事及主管。她负责结构融资产品的评级,包括非日本亚洲地区ABS和RMBS。陈女士于2011年加入惠誉,负责资产支持证券、住房抵押贷款支持证券、商用房产抵押贷款支持证券以及商业银行信贷资产支持证券等亚太地区结构融资交易的评级监测。

陈女士于2003年首次加入惠誉,负责非日本亚洲地区的结构融资交易评级。之后她加入美林(亚太)公司(现为美银美林),担任副总裁,负责该银行该亚洲地区消费融资资产和资产支持贷款领域的30亿美元投资的监测。

陈女士毕业于华盛顿大学,获得金融专业工商管理学士学位。

戴先生是公司的高级管理, 领导公司的量化战略和咨询工作。他的团队致力于建立一流的定价,风险管理,架构和分析能力。在PeerIQ之前,戴先生是瑞银的结构产品主交易员,负责证券化产品抵押品的投资组合建设和风险管理。在瑞士银行之前,他是德意志银行的高级风险和对冲基金分析师, 投资市场风险经理。 他也在Zwirn专门从事现金和合成结构性信贷衍生工具。之前,他领导了雷曼兄弟的客户评估组,并且也是巴克莱资本的风险融资经理。

戴先生在雷曼兄弟开始了自己的职业生涯,曾在CMBS交易台担任分析师职务。投入华尔街之前,他是美国国家科学研究所分子病理研究员。他持有FINRA系列7,63和24个许可证,并被授予CAIA指定。

邓大为先生现任中诚信证券评估有限公司结构融资部总经理,负责企业资产证券化项目评级业务,主导资产证券化评级方法体系研究与设立、量化信用分析模型研究与设立,积累了近百个企业资产证券化项目经验。

邓大为先生拥有上海财经大学经济学硕士学位和武汉理工大学工程硕士学位。

杜衡,贵阳高登世德金融科技有限公司首席执行官,首席方案架构师。知名资产证券化业务专家,银行大资产负债表管理业务专家。曾在澳大利亚 Westpac 银行资金财政部门(Treasury)任资产证券化技术团队总负责人,资金转移定价,资产负债表管理系统主管。在任期间,按时,按计划,按预算,成功领导实施了多个千万澳币级别的大型项目,并荣获 Westpac Group Service 2013年度最佳员工荣誉。多年从事资产证券化业务,银行资产负债表管理业务系统的设计开发以及实现,在国内重要期刊,如《中国银行业》等杂志,多次发表文章介绍资产证券化业务的实现和发展,拥有多项和资产证券化技术相关专利。

作为债券和资产证券化项目负责人,负责客户争取、申报文件制作、监管沟通、方案设计、定价、路演等工作,具有丰富的项目经验,对于各类固定收益产品有深入的理解;

服务客户包括:铁道部、国家电网、工商银行、交通银行、农业银行、中国银行、兴业银行、中国电信、金螳螂、亚厦股份、中国中冶、中国邮政等;

作为项目负责人,完成“工元2013年第一期信贷资产证券化信托资产支持证券”和“民生2013年第一期信贷资产证券化信托资产支持证券”。

范希文博士自2015年迄今担任中拉合作基金任首席风险官,此前在美国华尔街和中国有从业20多年的工作经验,先后供职于商业银行、投行、资产管理和资产保证公司,出国前曾在中国人民银行国际司任职。自2001年起至2015年回国前任职于美国瑞迪安资产保证公司,先后担任结构化金融团队投资总监和资深副总裁兼风险分析部总经理,参与投资和管理总额数百亿美元的金融资产,包括信用衍生品、结构性金融产品、资产证券化产品、市政债券、公司债券和权益类产品。此外,范希文博士还兼任该公司投资及储备委员会审议委员和金融模型审查委员会委员。加入瑞迪安之前,曾任法国巴黎国民银行北美一级经纪业务部首席信用风险官,负责对结构性金融产品、资产证券化产品、私募基金及产品、基金的基金、市政债券交易以及组合基金等方面的风险管控。之前,曾在美国科美银行从事亚洲新兴市场银团贷款、亚洲私公募债方面的工作。范希文博士还担任中合担保公司的独立董事及风险委员会主任委员,并曾任美国雷康资本的董事。范希文博士现还担任中国人民大学汉青经济与金融学院兼职教授,曾受邀在纽约市立大学巴鲁士学院任客座讲师,厦门大学博士后外部导师,中国人民大学校友会理事、人大北美校友会现任理事、前理事长、前任会长。范希文博士毕业于中国人民大学,获国际金融学士与硕士学位,后在美国印第安纳大学布鲁明顿校区获经济学博士学位。2010年与孙健博士在中国发表《信用衍生品理论与实物:金融创新中的机遇与挑战》一书,并在国内外杂志发表论文多篇。

冯剑云,10多年跨国金融及地产投资从业经验,行业经验包括资产证券化、不良资产收购和处置、困境企业重组和盘整、房地产开发运营、资本运作及基金管理等,参与的项目规模超过100亿美金,项目经验横跨美国、欧洲和亚洲。曾任职摩根士丹利、汇丰控股、全球最大的母基金之一Partners Group 、全球最大的不良资产投资基金Apollo 阿波罗资产管理公司(管理规模超过1700亿美金)等金融及地产机构。

冯先生为博思恩资本创始人,博思恩专注于特殊机会包括不良银行贷款包收购、困境地产项目重组和盘活、困境企业收购和重组。冯先生毕业于美国纽约大学和英国伦敦商学院获得MBA学位。

甘启善先生于2008年2月聘请为第一太平戴维斯估值及专业顾问部助理董事职务,而于2011年1月晋升为董事,负责中国内地的各类房地产的评估及专业顾问服务,估值的用途主要包括国内房地产评估、房地产投资、商业评估、国有大中型企业/民营企业上市、房地产发展可行性报告等。甘先生的专业擅长于为不同规模的重建项目,并就各种不同形式的合作及参与协议进行深入的策略性、可行性及财务安排分析研究及提交建议。

甘启善先生于2015年被委任为英国皇家测量师(RICS)中国估价专业委员会委员。中国估价专业委员会的主要目标是引领专业,开拓知识和使国际标准本地化。委员会将与中国理事会和亚洲估价专业理事会密切联系,贯彻实施包括RICS指南手册的推广、指南手册和其他相关文件的本地化/翻译、确定实践趋势和市场需求等的专业策略。该委员会还将参与全球指南手册的发展并适当参与研究项目。凭籍超过二十年的房地产估价经验,甘先生为委员会提供专业意见,协助RICS中国完善和提升估价专业水平。

甘启善先生于2014年被委任为中国香港(地区)商会上海分会执委会理事。中国香港(地区)商会是:促进香港与国内之经济贸易合作和文化交流,加强与国内有关机构及企业单位间的联系,并组织文娱康乐联谊活动;与其它国家和地区的驻华商会在商业、经济及文化方面进行交流。凭籍广大的客户人脉网络基础,甘先生为商会举办不同专业论坛和工作坊,至力协助商会提升其知名度。

何启新先生拥有20年的证券化行业经验。他于2003年加入汇丰银行,之前任职于标准普尔结构性产品评级部门,对亚太地区的跨境和本地证券化有着丰富的知识和交易执行经验。

何先生在汇丰任职期间,带领汇丰团队为客户成功完成了多单在亚洲与中国具有里程碑意义的大型交易,包括:工商银行,中国银行,交通银行, 汇丰(中国)的企业贷款资产证券化项目;大众,福特,宝马,东风日产,梅赛德斯-奔驰的汽车贷款证券化项目;邮储银行住房抵押贷款证券化;中国银行跨境绿色担保债券;新加坡凯德集团商业房地产信托证券化;’韩国友利信用卡贷款证券化证券化;韩国现代信用卡贷款证券化;韩国国民银行担保债券;香港政府收费道路证券化;泰国财政部基建项目证券化。

何先生是澳大利亚注册会计师,拥有澳洲新南威尔士最高法院的律师资格。

贺锐骁,特许金融分析师(CFA),中国资产证券化研究院专家研究员,发改委证监会PPP项目资产证券化联合工作小组成员。贺锐骁现是上交所资产证券化业务负责人,全面负责上交所资产证券化产品创新及项目挂牌审查工作。贺锐骁参与了证监会资产证券化业务的规则制定及多项国家级课题研究,参与出版相关专著,并发表多篇理论文章。加入上交所之前,贺锐骁曾供职于国际投行摩根士丹利。

理学博士,毕业于北京大学。现任职中泰证券股份有限公司,资产证券化业务负责人;曾任职于中国对外经济贸易信托有限公司。作为主要负责人参与了数十单资产证券化产品,涵盖CLO、REITs、CMBS、租赁资产证券化,应收账款证券化、消费金融资产证券化、特许经营收费权等各种产品类型,服务过的客户包括国家开发银行、国有银行、股份制银行、融资租赁公司、大型地产公司、大型国有企业、基础设施运营商等主体。

洪浩同时还是中国资产证券化研究院特聘研究员,合作著有《中国资产证券化操作手册》(第一版、第二版)、《PPP与资产证券化融资指引》,翻译了《区块链-技术驱动金融》等书籍。

扈企平博士现为中国人民大学汉青经济与金融高级研究院客座教授。他也曾是北京大学光华管理学院、长江商学院的访问教授及政治大学商学院IMBA学程教授。扈博士在美国金融界服务长达32年。在2009年9月返国担任教职之前,扈博士为标准普尔中国区总裁、董事总经理。也曾担任标准普尔纽约总部的董事总经理、全球结构融资研究部门负责人。

在1997年6月加入标准普尔之前, 他曾任欧本海默公司(Oppenheimer & Co.)住房贷款研究部门负责人及董事总经理、野村证券国际(纽约)公司 (Nomura Securities International)住房贷款研究部门负责人及高级副总裁、雷曼兄弟公司 (Lehman Brothers)住房贷款研究部门负责人及执行副总裁、哈顿公司(E. F. Hutton)住房贷款研究和发展战略部门负责人及高级副总裁、索罗门兄弟公司 (Salomon Brothers) 副总裁及住房经济学家。

扈博士还曾任美国房利美(Fannie Mae)经济学家和美国缅因大学 (University of Maine) 经济学系助理教授等职。

1989年,扈博士被列入《美国金融及产业名人录》(Who’s Who in Finance and Industry),1990年被列入《美国名人录》(Who’s Who in America)。扈博士着有《住房抵押贷款支持证券基础》(Basics of Mortgage-Backed Securities, 英文版,由Frank J. Fabozzi Associates 出版),《资产证券化:理论与实务》(中文版,由中国人民大学出版社出版)及《资产证券化:理论与实务》(Asset Securitization: Theory and Practice, 英文版,由John Wiley & Sons, Inc. 出版)。

扈博士获得美国俄克拉何马州立大学(Oklahoma State University)经济学博士学位、美国新墨西哥大学(University of New Mexico)经济学硕士学位以及台湾大学经济学士学位。

早在英国毕业后,胡建明先生就职于英国政府下属机构--伦敦城市评估办事处,负责伦敦区的城市物业年度评估工作。

加盟第一太平戴维斯前,在2003年加入卓德测计师行有限公司中国之专业服务部,为重大客户顾提供中国大陆的各类物业评估及专业顾问服务并负责中国大陆与香港的上市项目,六个月后升为副总并于2004年九月晋升为联席董事。

2005年加入第一太平戴维斯为联席董事2008年获提升为董事,现在带领30多人的专家团队。专注于为国内各行业客户提供各类型独立及全面的评估及咨询服务,范围包括房地产、企业评估、不良资产、机械设备、无形资产、知识产权、股票及金融工具。。服务客户行业的范围涵盖:房地产、生物资产、娱乐、旅游、制药、能源、交通运输、科技媒体通讯(TMT)、互联网、消费品、信贷金融等等。

胡建明先生本人亦拥有超过20年的国内各类物业及资产估值的经验。是英国伦敦城市大学物业估值与法律系硕士,英国伦敦大学化工系理学士,英国皇家测量师学会资深会员,英国皇家测量师学会注册考官,特许金融策略师,香港商会创投组委员。

胡燕女士现任普华永道资产证券化团队主管合伙人。拥有近20年向国内和国外金融机构提供专业咨询服务的丰富经验,负责近100项资产证券化项目。

胡女士涉及专业领域包括:复杂结构化融资产品涉及财务影响的评估;结构化产品的风险管理和流程控制;资产证券化交易的的研究,如:资产抵押债券的结构及其风险(MBS, ABS和SIV等);对企业会计准则和国际财务报告准则中的在中国金融机构的应用,针对在结构化融资中涉及的合并、终止确认、股权与债权分类等领域有深入研究。

胡剑博士现任美国企业资产证券化产品评级部主管董事总经理。主管领域涵盖各类商用资产ABS 和CLO 及其他结构信贷产品。在2008 年9 月和2016 年9 月期间他担任穆迪公司结构融资部董事总经理,主管全球结构信贷和衍生产品的跟踪和监控。他现在也负责协调全球证券化产品的研究,并参与穆迪对中国经济的研究及中国资产证券化产品和市场的分析。他曾长期对美国金融市场和结构化产品进行研究,并在专业杂志上发表过多篇论文。他对美国失业率,股市波动及与经济周期相关性的研究成果发表于美国权威的《金融学期刊》,并获得当年最佳论文提名。在加入穆迪公司之前,他曾就职于位于华盛顿特区的房利美公司,从事住房抵押贷款证券组合的风险分析和定价。胡剑毕业于清华大学经管学院,并在中国国家体改委从事公司改革的工作。他在九十年代留美学习,获得明尼苏达大学卡尔森商学院金融系博士学位。胡剑曾担任全美华人金融协会会长和理事会主席。

胡宜律师是中伦律师事务所的权益合伙人,其专业领域为资产证券化与金融产品,资本市场/证券,房地产。

胡宜律师有多年金融业工作背景,执业后专注于金融业务创新的研究与实务。在结构化融资方面具有扎实的理论功底和丰富的项目实践经验,为信托公司的信托计划、券商及基金子公司的资产管理计划、险资资产管理的债权投资计划、有限合伙基金、契约型基金提供项目交易结构设计、投资项目尽职调查、制作项目文件、出具法律意见书的全程法律服务,并较早涉入资产证券化领域。先后为平安信托、鼎晖投资、中建投信托、平安资产、大华汇通、华润信托、西藏信托、世联金融、招商银行、华润银行、广发银行、国银租赁等金融机构提供法律服务,拥有超过150单结构化融资性的信托计划、专项资管计划以及10单以上资产证券化项目法律服务经验,并在中伦资产证券化联盟中担任联席管理合伙人,被深圳证券交易所聘请为资产证券化项目外部评审专家。

胡宜律师与国内知名创投、证券公司长期合作,为PE基金投资Pre-IPO企业提供前端法律尽职调查,为公司提供改制及IPO、在股份转让系统挂牌等法律服务。

胡宜律师于93年获得中山大学法律系法学学士学位,于2002年获得北京大学经济学院经济学硕士学位。并且拥有中国企业顾问资格证书、中国经济师资格(金融专业)中级职称证书以及中国执业律师资格。

中信建投证券固定收益部总监,企业资产证券化业务负责人。美国UC经济学硕士,中科大管理学硕士,复旦大学数学学士,高级经济师。证券行业从业多年,熟悉债券一、二级业务。曾参与国债、金融债投标,以及近年近百支公司债、企业债、中票短融、私募债的销售及交易。加入结构化产品团队以来作为现场负责人牵头完成了14浦发CLO、16浦发CLO、14浦发ABS(个贷)、畅通、畅融、建投汇融、建投汇鑫、建投汇宇等数十个项目的发行工作。

江先生拥有超过 14 年的资本市场从业经验。目前负责工银亚洲信贷资产二级市场交易以及结构化信用产品。在加入工银亚洲之前,江先生分别服务于美林证券及美银美林的全球结构化信用产品团队。江先生拥有广泛的结构化信用产品、资产证券化产品的设计、定价及交易经验。

赖嘉凌,现任职于嘉兴博盈基金,天风财富管理,负责基金投资、理财产品投顾、自有资金另类投资以及资产证券化业务。于2015至2017年任职平安信托交易金融部,历任负责人、板块总监、总经理,分管理财资金产品投资和资产证券化,负责非标理财集合产品资产证券化、消费信贷、小微贷款、商业地产领域资产开发和投资,牵头发行银行间首单信托型资产支持票据。于2011至2015年任职于中信证券债务资本市场部,资产证券化业务主要负责人,牵头负责发行试点重启后银行间市场首批信贷资产证券化,首批交易所企业资产证券化,银行间市场首批企业型资产支持票据,交易所首批reits等。

雷明峰现为标普全球评级(S&P Global Ratings)子公司--中华信用评等公司(中华信评)资深副总经理及资产证券化暨基金评等部部门主管,主要负责资产证券化及基金商品的评等分析。

雷明峰于 2007 年加入中华信评,担任资产证券化评等部之资深协理。在此之前,雷明峰为渣打银行固定收益资本市场部门副总裁,负责债券和资产证券化交易之安排、架构,及承销。

加入渣打银行前,雷明峰曾于台新国际商业银行及大华证券从事信用衍生商品交易和债券承销工作。

雷明峰于台湾大学取得企管硕士及工商管理学士之学位,主修行销科学及一般管理。

中国资产证券化分析网资深顾问。原香港交易所的总裁高级顾问,原上海期货交易所首席计算机专家和技术管理委员会主任。在上期所任职期间,李博士被评为"2006年度中国优秀CIO"和"2009年度中国最具价值CIO", 李博士还曾担任中国证券监督管理委员会STEP工作小组的副主任,并兼任中国计算机学会咨询工作委员会主任。回国前,李大鹏博士曾任纽约商品交易所首席架构师,首创世界第一个OTC原油及其衍生品的场内结算系统ClearPort。李博士毕业于美国辛辛那提大学,获得计算机工程博士学位。

李高嵩先生是2012年中国ABS市场重启后的第一批ABS研究员,目前任泰康资产信用研究部高级研究员。

李高嵩先生负责公司内部所有ABS相关产品的基础研究、信用策略和风险、交易定价和辅助发起创设的工作。他搭建并完善公司内部ABS违约及现金流量化分析工具,交易结构分析框架体系,并积极推动各类ABS产品的前中后台投资决策流程。他研究覆盖大多数公募ABS和部分私募产品,搭建并维护自有ABS产品数据库,熟悉各类ABS国际量化信用分析和定价工具。2015年他曾参与4单NAFMII信息披露指引制定工作。李高嵩先生拥有哈尔滨工业大学管理学学士和硕士学位,华沙大学量化金融硕士学位(欧盟政府全额奖学金)。

李平,女,现任北京航空航天大学经管学院金融系教授、博导,中航重机独立董事,北京大学软件学院兼职导师,中国金融系统工程专委会副秘书长,民建北京市金融委员会委员。博士毕业于中国科学院数学与系统科学研究院,随后在该院做博士后。先后在美国哥伦比亚大学工业工程与运筹系及统计系、美国南卡罗来纳大学商学院金融系、香港中文大学工业工程与运筹系、香港城市大学计算机系、奥地利维也纳技术大学金融数学与保险系、德国洪堡大学随机研究所做访问研究。曾于2015年8月至2016年8月间挂职首创集团金融管理部副总经理, 2010年12月至2011年6月间挂职北京市海淀区房管局局长助理。主要研究方向包括金融衍生产品(包括信用衍生产品)的设计与定价、公司债券、金融风险管理、信用风险、投资组合分析等;先后主持了四项国家自然科学基金项目、参与了国家973项目和国家自然科学基金重点项目等;在国内外知名学术期刊如European、Financial Management、Finance Research Letters、Annals of Economics and Finance、Optimization、Theoretical Computer Science、《管理科学学报》、《金融经济学研究》、《系统工程理论与实践》、《系统工程学报》、《管理评论》、《管理学报》等发表论文50余篇。协助成思危先生出版《虚拟经济概览》、《人民币国际化》等3部专著。

李睿,浦发银行总行投资银行及大客户部结构性融资处处长,华东师范大学经济学博士,高级经济师,注册资产评估师,拥有近20年商业银行信贷管理、投行从业经历与业务管理经验,曾参与浦发银行2007年第一期信贷资产证券化,作为项目总负责人参与沪公积金2016年第一期个人住房抵押贷款证券化项目、浦发银行2016年鑫浦一期、二期信贷资产证券化项目、广发资管-浦发银行鑫创资产支持专项计划,擅长资产证券化、金融债、结构性融资、项目融资、绿色金融、碳金融、绿色PE等投行业务的实务操作。

李燕女士现任中诚信国际信用评级有限责任公司董事总经理、结构融资部总经理、公司信用政策委员会委员、信用评级委员会委员及轮值主持,同时为中国保险资产管理业协会产品注册专家。 李燕女士曾任中诚信国际政府与公共融资评级部总经理。 李燕女士拥有西南财经大学经济学博士学位。

李耀光,CFA,CPA。

现就职于摩根士丹利华鑫证券有限责任公司,担任执行董事,负责境内资产证券化、REITs及结构化金融产品的设计与发行,成功牵头完成包括光控大融城“PERE+REITs”、魔方公寓ABS等10余单REITs、资产证券化与结构化融资产品,覆盖商业物业、应收账款、银行信贷、消费金融、租赁资产、公共事业收费等资产类型。所在机构获得介甫奖2016资产证券化最佳财务顾问,参与项目曾分别获得中国REITs联盟最佳类REITs奖、第一财经金砖价值榜房地产金融最佳案例奖、CSF项目优胜奖等。

在此之前,曾就职于中信证券资产管理部、中国农业银行总行,长期从事理财与资金池投资管理、结构化投融资相关工作。同时担任中国资产证券化论坛理事、中国资产证券化研究院研究员兼REITs专家委员会联席主任,合著有《中国资产证券化操作手册》(2015版、2016版)、《中国资产管理行业发展报告2015、2016》、《PPP与资产证券化》、《中国资产证券化规则之法律解读》;翻译有《区块链:技术驱动金融》等书籍。

毕业于中国人民大学财政金融学院,获得经济学学士与硕士学位。

曾参与并负责建设银行、招商银行、北京银行等多家金融机构发行的RMBS、CLO、NPL等项目的评级工作,并参与创新型资产证券化项目的研究及量化模型搭建工作。

中国资产证券化业务领域的资深专家,现任中国资产证券化分析网联合创始人, 中国资产证券化研究院院长,兴业银行股份有限公司独立董事,中国资产证券化论坛专家顾问, 中国财富管理50人论坛财富管理研究院固定收益首席研究员,西南财经大学兼职教授和厦门国家会计学院客座教授。著有《金融新格局-资产证券化突破与创新》,《中国资产证券化操作手册 .上下册》等资产证券化领域权威著作。在央行举行信贷资产证券化专题讲座,在央行《金融会计》杂志发表有系列资产证券化相关文章, 并在《金融会计》开设答疑专栏。林华教授曾任中国广东核电集团资本运营部总监,厦门市创业投资公司总经理和厦门金圆资本管理公司总经理。

刘超明,中国政法大学法学硕士、经济学学士。曾就职中国信达资产管理股份有限公司,从事不良资产处置及非标产品投资业务;现就职于广发证券资产管理(广东)有限公司,主要从事资产证券化业务,先后主办平安委贷一期资产支持专项计划、2016远东一期资产支持专项计划、立根租赁资产支持票据(ABN)等多个大型项目。

刘凡,现任中央国债登记结算有限责任公司副总经理兼中债估值中心总经理。刘凡先生从事银行、股票及债券监管和服务30余年,所服务的债券簿记系统曾获人民银行科技一等奖,中债曲线估值系统获人民银行科技二等奖。刘凡先生率领的中债估值中心团队,先后推出了中债收益率曲线、中债估值、中债指数、中债VAR值、中债市场隐含评级和债券市场统计等一系列中债价格产品,成为我国金融市场重要的定价参考,受到市场的广泛应用和认可。

逾10年资产证券化经历,中国融资租赁赁研究院专家委员;

项目经验: 主导实施的资产证券化项目包括高速公路收费权、航空BSP票款、商业租金、券商两融资产、信贷资产、租赁资产的证券化等。刘先生主导完成诸多国内首创的证券化案例,如首单双SPV租赁证券化、首单批量贸易金融应收款证券化等。

作为核心成员,刘焕礼先生参与了从2007年至2014年历次监管机关主导的证券化立法过程。

刘世坚律师于1995年和1998年分别获得中国人民大学区域经济学学士学位和北方交通大学系统工程硕士学位,并于1998年获得亚洲开发银行BOT专业培训证书。他是中国全国律师协会和北京律师协会会员,具有中国律师执业资格。

刘世坚律师于2007年加入君合律师事务所。在加入君合之前,他是北京市君屹律师事务所合伙人,并曾在北京市大地桥基础设施投资咨询有限责任公司任职。

刘世坚律师主要从事基础设施和公用事业项目投融资、特许经营、招标投标、工程建设、能源、化工、外商投资、项目融资和涉外争议解决方面的法律服务,曾在国内多个基础设施建设及转让项目中担任评标专家,并参与《水务特许经营项目招投标实务》一书的写作。除中国国内相关项目外,他还参与了在伊朗、澳大利亚、巴西、埃及、阿根廷、委内瑞拉等国家的工程、投资、国际贸易项目和争议解决,具有较丰富的法律服务经验。

中央财经大学经济学院副教授,应用经济学系主任,绿色经济与区域转型研究中心主任。主要研究方向:环境经济、绿色投融资。现为中国投入产出学会常务理事、国务院发展研究中心外聘专家、国家开发银行外聘专家、工业和信息化部专家库成员。

2016年绿色经济与区域转型研究发布了我国首个绿色产业景气指数GICI;中国绿色产业经理人指数GMI;2016年年底联合中国环境保护产业协会发布了我国首个环保产业景气指数EICI,并将持续发布。

刘毅荣女士具有丰富的证券化评级项目经验和较强的研究能力。长期从事结构融资产品研究工作,全程参与了2007年~2008年第一轮试点阶段多个资产证券化项目,主要包括国内首单商业银行不良资产证券化产品的评级业务“建元2007-1重整资产支持证券化”等。2011年以来,她负责研究公司信贷资产支持证券和个人汽车抵押贷款支持证券等产品的评级方法。在新一轮的信贷资产证券化试点过程中,开展了国开行、中行、交行、进出口银行、招行和通用汽车金融公司等近百个金融机构发起的证券化产品信用评级业务,累计完成承做和审核项目二百余个,对个人住房抵押贷款证券化、租赁证券化、信用卡应收款证券化、个人消费贷证券化、商业住房抵押贷款证券化、不良资产证券化等产品均深入研究。 在加入招商证券之前,刘毅荣女士曾在中债资信评估有限责任公司担任金融业务部副总经理、公司金融业务专业信评委会副主任,主要负责技术管理,2015年获得证券评级业务高级管理人员资质。加入招商证券之后,参与完成了不良资产证券化试点重启后的国内首单“个人住房抵押不良贷款资产证券化”项目“建鑫2016-2”、以及“中誉2016-2”、“中誉2017-1”、“建鑫2016-3”、“建元2016-2”、“建元2016-3 ”、“建元2016-4 ”、“龙元2016-2”、“龙元2016-3”、“苏元2016-1”、“中盈2016-1”、“中赢新易贷2016-1”等项目。

易方达资产管理有限公司总经理助理,资产证券化业务负责人,曾任深圳证券交易所资产证券化业务负责人,参与证监会资产证券化业务规则起草工作。

龙旻明现任京东金融结构金融部产品总监,主要负责Fintech在资产证券化全流程和和服务商体系中基础设施的搭建,并实现了区块链在资产云工厂业务场景中的落地。加入京东金融之前,龙旻明曾就职于乐视和IBM。

龙旻明拥有北京大学工商管理硕士,福坦莫大学(Fordham University) 金融硕士,以及北京理工大学计算机科学学士学位。

专业领域:

资产证券化、结构性融资、资产管理业务(信托公司、证券公司、基金子公司等)

代表业绩:

资产证券化领域:长期为国家开发银行、中国工商银行、中国银行、中国建设银行、交通银行、招商银行、中国邮政储蓄银行、国银租赁、工银租赁等银行业金融机构发行资产支持证券提供服务,内容涵盖对公贷款证券化(CLO)、个人住房贷款证券化(RMBS)、商业物业抵押贷款证券化(CMBS)、汽车贷款证券化(Auto Loan)、信用卡证券化(Credit Card)、不良资产证券化(NPL)、融资租赁资产证券化;企业资产证券化;资产支持票据(ABN);保监会资产支持计划

专业荣誉

钱伯斯亚太2017年推荐“领先律师”(资本市场:资产证券化及衍生产品)

钱伯斯亚太2016年推荐“领先律师”(资本市场:资产证券化与金融衍生品)

钱伯斯亚太2014年、2015年推荐“后起之秀”(associates to watch)

罗桂连 ,湖南衡阳人,中国保监会资金运用监管部投资监管处博士。工学学士(中南大学,1996年,冶金机械专业),经济学硕士(复旦大学,2000年,金融学专业),管理学博士(清华大学,2012年,公共管理专业),伦敦政治经济学院访问学者(LSE,2010年)。2000年以来一直在基础设施项目融资及PPP领域从事实务和研究工作。在上海城投工作期间,牵头组织了上海老港生活垃圾填埋场国际招商工作,深度参与了上海浦东自来水股权转让、江桥生活垃圾焚烧厂运营管理招商、竹园第一污水处理厂招商、上海外商投资固定回报清理等重大项目。2004年起组织带领专业团队,为西宁市、宝鸡市、肇庆市、白山市、牡丹江市等地方政府提供PPP项目全程咨询服务。已在《公共管理学报》等学术期刊发表文章20余篇,参编学术著作8本。现在中国保监会资金部投资处工作,致力于推进保险资金、养老基金等中长期资金投资基础设施项目。

现任上海融孚律师事务所高级合伙人,兼任中华全国律师协会理事、上海市律师协会副会长、浦东新区人民代表大会代表、市青年联合会委员。吕琰积极参与了涉及企业职工和外来务工人员权益保护的法律咨询活动,并参与了有关工会运作细则的立法讨论活动,运用律师自身的专业技能为上海市总工会积极提供法律支持。他举行“劳动合同管理与职工合法权益”的培训或讲座20余次,其所带领的事务所自成为浦东新区司法局12348法律咨询热线的加盟事务所后,已接听有关劳动争议的咨询电话共计6000余次,解决了广大企业职工和外来务工人员关心的切身法律问题。他以自身的勤奋努力和专业技能服务广大职工群众,为促进社会公平正义贡献自己的力量。

马延辉,现任中诚信证券评估有限公司信用评级委员会委员、结构融资部总经理助理、高级分析师,于2012年6月加入中诚信证券评估有限公司,先后从事信贷企业评级、公司债评级以及资产证券化评级业务,曾主持参与数十单企业资产证券化项目的评级工作,业务类型涉及租赁债权、小额贷款债权、保理债权、应收账款、信托受益权、基础设施收费收益权、房产抵押贷款、PPP等,在国内资产证券化产品评级领域积累了丰富经验。

庞阳博士现任中国资产证券化论坛执行秘书长,中国资产证券化分析网联合创始人。

庞阳博士是入选中央第六批千人计划和上海市首批千人计划的金融创新人才, 具有近二十年的金融市场从业经验, 在基金管理、风险控制、衍生品分析和定价、量化分析软件研发方面成绩卓越。 庞阳博士和团队先后在美国、中国和日本创立了多家金融服务或金融科技公司。 庞阳博士是国际华人科技工商协会的副主席, 并在国内外多个资产管理公司担任董事、监事或者董事长等职务,合作伙伴包括大型国企,国有投资公司, 大型信托公司和国外著名资产管理公司等。 回国之前,庞阳博士曾经是全球大型资产管理公司的合伙人,专注于资产证券化、信贷市场和金融衍生品方面的投资, 负责投资策略开发,金融产品创新,对冲基金管理平台的建设和运作。 回国后,庞阳博士将国外先进金融科技引进中国,为中国金融市场培养了大批具有国际视野的高端人才。

投身金融行业之前,庞阳博士在美国哥伦比亚大学物理系任助理教授,并在美国几所大学和国家实验室担任研究工作, 和著名诺贝尔物理学奖获得者李政道教授有多年合作并共同发表数十篇论文。 庞阳博士在复旦大学获得学士学位,美国哥伦比亚大学获得物理学博士学位。

彭超,曾任职于中信金石基金及中信证券,主要从事房地产投资信托基金(REITs)、房地产私募基金(REPE)及私募投融资业务。全程参与了国内首单私募REIT——中信启航的发起设立,以及苏宁云商私募REIT的设立发行工作,并为多家商业地产、产业地产企业提供REITs及证券化整体方案设计。负责发起了专注于Pre-REITs持有型物业投资基金;并负责筹建商业地产,文旅地产等基金管理平台并参与基金投资管理事务。

拥有北京大学经济学硕士学位。

北京大学金融工程硕士,清华大学经济管理学院MBA,曾就职于中国银行总行,2013年加入宜信公司至今,曾负责互联网金融产品研发 ,资产证券化业务,现任宜信新金融产业投资基金副总裁,负责境内金融科技公司股权投资。

累计承做项目百余单,包括CLO、RMBS、Auto-loan ABS、消费贷款ABS、租赁ABS、NPL、ABN等,涵盖了目前银行间市场发行的所有产品类型,并主导了银行间市场首单农商行发起的RMBS、首单消费金融公司发起的消费贷款ABS、首单中小企业CLO、首单重启后对公NPL的评级工作,具有丰富的资产证券化评级经验。

金融学硕士,通过银行从业人员、证券从业人员和基金从业人员资格考试。曾在渣打银行总部风险管理部从事风控工作、上海清算所6年从事与固收产品相关的研发工作。自2016年进入上海信托后,专注于证券化领域,参与发行了多个银行间市场的证券化项目,涵盖的基础资产类型较为丰富,包括汽车抵押贷款证券化、银行信贷资产证券化、租赁资产证券化等。

帅初现为唯链科技的联合创始人和CTO。

帅初曾就职于阿里巴巴,目前担任国内最大的区块链开源社区Qtum的创始人和执行主席。

帅初毕业于Draper University和中国科学院,博士期间就进行区块链技术研究。

孙宏,江苏银行投行与资产管理总部总经理助理。加入江苏银行后一直负责债券承销、资产证券化等业务。孙女士曾供职于中国工商银行具有超过十年的商业银行投行与资管业务从业经验。现为银登中心备案审核委员会专家。2015年以来牵头组织完成了江苏银行首单信贷资产证券化项目,全国首单票据收益权ABS、全国首单银票收益权ABS及银登中心挂牌的全国首单不良资产收益权转让项目的发行,同时完成了交易所市场多单银行主导的企业证券化产品,基础资产涉及了租赁债权、保理债权、电费收益权、信托收益权等,今年又牵头与合作伙伴共同发起设立了国内首支商业地产ABS基金和消费金融ABS创新投资基金。

孙鑫先生先后履职于中信证券和平安信托,目前在京东金融结构金融部担任业务主管。孙鑫先生在京东金融期间搭建了资本中介业务体系,主要负责外部资产套利及内部资产融资业务,为外部机构不断提供优质资产以及持续资金融通服务。

孙鑫先生在资产证券化、非标资产转标、零售信贷资产融资整体解决方案等业务领域有较深积累,先后负责或参与了 10 余单银行间信贷资产证券化项目。在交易所市场上,还负责或全程参与了国内首支准 REITs 项目、国内首单贸易项下应收账款 ABS、各类收益权、BT 应收账款、多种小额贷款、租赁资产等交易所资产证券化项目。此外还在私募市场上主导或参与了消费金融资产或其他零售信贷资产相关的多个私募证券化或结构化融资项目,有着丰富的业务实践经验。

孙尧尧现为融孚律师事务所的高级主管律师。

孙尧尧律师在资产证券化领域,为阿里巴巴、京东金融集团、上海银行、平安银行、浦发银行、东证资管、广发资管、江海证券、平安信托等知名企业及金融机构及数十单资产证券化产品提供法律服务。东证资管-蚂蚁微贷(SZ)1号资产支持专项计划、金坤小贷资产支持专项计划、德润租赁资产支持专项计划、哈尔滨物业供热资产支持专计划、京东金融集团-租房白条资产支持专项计划、上海公积金第二期资产证券化项目、如皋自来水资产支持专项计划、星美影院二期资产支持专项计划、武涉高速公路收费权资产证券化项目、万家共赢承影冀银资产支持专项计划等数十项资产证券化项目。同时,参与了常州神力A股首次公开发行股票并上市、上海绿新定向增发股票等项目。

孙尧尧律师毕业于华东政法大学,获得民商法硕士。

陶坚先生是德勤中国金融服务业审计合伙人。陶先生拥有超过16年金融服务业审计经验,曾在德勤香港及伦敦金融服务组服务多年,期间为多家中外资金融机构提供审计及相关服务。陶先生熟悉中国企业会计准则和国际财务会计报告准则在银行、证券、基金、信托与融资租赁公司的运用。陶先生对银行环球金融、资产管理、证券化等方面有深入的理论与实务经验。

陶先生在德勤英国伦敦金融组工作期间,专门负责资产证券化的会计顾问、尽职调查、现金流模型复核及存续期审计等业务。陶先生在资产证券化领域的经验卓著,主导过多个不同资产类别证券化项目的会计顾问工作,也是中国资产证券化论坛第一届的提名委员会成员。陶先生亦是厦门大学会计硕士专业学位教育中心兼职教授。

汤先生1998年加入中信证券公司,拥有19年以上投资银行工作经验,现任中信证券资产证券化业务线行政负责人,董事总经理。汤先生长期从事各类固定收益产品的销售、交易、融资、托管业务,熟悉银行间市场和交易所的交易设计、产品性质及客户特征。历年先后负责了包括大型央企、国有大型商业银行和各行业龙头企业在内的众多发行体的债务融资项目,与包括商业银行、保险公司、证券公司和各类基金在内的众多投资机构保持着良好的业务合作关系,具备丰富的债券承销及销售经验。

中国证券业协会证券资信评级专业委员会委员、联合信用博士后工作站博士后专家导师。在评级行业拥有十余年工作经验,完成上千项各类评级项目评级报告的审核工作;先后主持了上百单信贷资产及企业资产证券化评级项目;负责多个信贷资产、企业资产证券化项目信用评级工作以及多家金融机构内部信用评级体系建设等咨询工作;曾在《中国证券》等期刊发表多篇研究报告;参与、组织完成多项有关金融机构、资产证券化方面评级方法及技术规范的制定、修订工作;参与编写了《资信评级原理》、《资产证券化—原理、风险与评级》、《中国资产证券化操作手册》、《中国银行间债券市场信用评级行业年度报告》、《中国证券市场资信评级行业发展报告》等多部专著。

毕业于伦敦政治经济学院,获金融统计学硕士学位。曾负责多单资产证券化项目的评级工作,项目类型涵盖CLO、RMBS、车贷ABS、租赁资产ABS、对公不良贷款资产证券化、信用卡不良贷款资产证券化、房贷不良贷款资产证券化、ABN等。

王康先生是高登世德的联合创始人。高登世德创办于2015年,在短短18个月内,就已经和13位客户进行紧密合作,这其中包括民生银行,京东金融,招商证券,上海农村商业银行,中诚信证券评估有限公司。王康先生曾工作于澳大利亚西太平洋银行,澳大利亚民生银行以及中国建设银行。

王立女士,现任中诚信国际信用评级有限责任公司结构融资部副总经理,主要负责银行间资产证券化项目评级业务,参与过对公贷款、个人住房抵押贷款、汽车抵押贷款、信用卡分期贷款等多种类型的信贷资产证券化项目。

王立女士拥有美国福坦莫大学(Fordham University)数量金融学硕士学位。

吴舸先生于2009年和业界资深人士创办德富资产并出任德富合伙人。

此前,吴先生作为一家全球大型PE 的外包团队进入私人股权行业并在该行业积累了3 年经验。2008年到2010年期间吴先生投资一些中小公司并兼任公司的董事或首席财务官,为公司规划资本计划及执行。这些公司中包括了中型民营企业及国有混合所有制等企业。2011年吴先生主导收购了重庆CBD 核心区一项写字楼及商业地块,该交易金额约7 亿人民币。该交易在2013 年完成了退出。2013年德富把战略重点转向特殊机会市场,并完成账面价值超过10 亿的不良债权收购。在管理这些资产的过程中,吴先生负责管理数十名律师或其他背景的外包服务商的合作计划。2014年起,德富在多宗困境企业处置中担任顾问及托管人。这些困境项目涵盖了地产、传统制造业和服务业项目。2015年开始,德富把问题债券的投资作为重点战略,并进行一些标的债券的投资。期间他还主导和参与了包括能源、矿业等领域的多项投资。2006年前,吴先生在广东从事地产投资及不良资产处置业务。

2008年开始,为厦大商学院、清华大学研究院等开设“私人股权投资”等专业讲座。同时,吴先生也担任了上海交大高级金融学院业界导师。

吴亚平,国家发展改革委投资研究所体制政策室主任、研究员,中国注册咨询工程师(投资),国家发展改革委PPP库专家,中国国际工程咨询公司和国家开发银行专家委员会专家,中国投资协会投资咨询专委会理事。长期从事投融资体制政策、政府投融资管理和企业投资发展战略规划研究。主持《城镇基础设施利用社会资本研究》、《投融资体制改革与地方融资平台公司规范发展研究》、《“一带一路”建设投融资机制创新研究》、《推广PPP模式 创新政府投资方式》和《PPP模式的顶层制度和政策研究》等重大课题研究以及10多个政府投资项目和PPP项目的咨询论证工作。出版专著《中国投资30年》和《投融资体制改革:何去何从》。

东方汇智资产管理有限公司(东方基金子公司)副总经理

毕业于清华大学。兼任中国保险资产管理业协会保险资产管理产品专业委员会委员,中国社会科学院研究生院MBA教育中心特聘专家讲师。曾主导多个国内首单的资产证券化创新案例。

肖文杰先生现为中国资产证券化分析网的董事总经理,肖文杰先生拥有金融行业尤其是资产证券化领域的信息系统研发及团队管理经验,目前任中国资产证券化云平台的首席技术官,负责平台整体设计与实施。曾供职于全球知名资产管理公司和金融信息服务公司,带领团队研发应用于全球资产证券化产品的投资、交易、分析和管理系统,涉及全球超过一万个资产证券化产品,为全球多家知名资产管理公司、投资银行、信托银行、基金公司提供服务,肖文杰先生在同济大学获得学士学位。

许栋女士,现任大公国际技术副总监,评审委员会委员。许栋女士毕业于天津财经大学,获金融学硕士学位,拥有证券执业资格,并通过证券高级管理人员资质考试。自2011年5月加入大公以来,广泛参与资产证券化与公用事业等信用评级工作,项目经验及评审经验非常丰富,率领完成资产证券化市场20余个首单评级项目;对个人消费类贷款、银行信贷资产、购房尾款、融资租赁款及收费收益权等各类资产证券化产品具有深刻见解,发表多篇科研文章;曾应邀参与中国金融研究院业界研讨会、上海证券交易所第一期资产证券化培训、银行间交易商协会资产证券会培训及大公国际投融资服务论坛等多项资产证券化系列活动。

徐梦哲先生现任阳光证券化基金执行董事,曾工作于嘉实资本、中伦律师事务所,具有丰富的资产证券化业务经验,曾为超过三十单信贷资产证券化项目和企业资产证券化项目提供专业服务,代表项目包括交银2012年第一期证券化项目、平安小额消费贷款证券化项目(跨市场发行)、嘉实节能一号垃圾发电证券化项目、煦日2016-1证券化项目等。徐先生作为主要负责人,参与了与中信产业基金共同设立专门的证券化投资平台青岸投资。

律师系江苏宏邺律师事务所创始合伙人、主任,有过十年的执业经验。在其带领下,宏邺律所已发展成为金融法律领域内的专业化律所。宏邺律所先后被南京市司法局评为规范化和诚信建设示范律师事务所、依法治国教育先进集体。同时,宏邺律所还是江苏省经济和信息化委员会评定的唯一一家律所四星级中小企业公共服务平台,主要服务于全省中小企业的融资法律服务。

在银行与债券业务方面,叶菲律师率队合计完成近千亿元的银行贷款、并购贷款、结构化融资等专项金融法律业务。债券发行方面,担任南京地铁、南京交投、南京扬子集团、南京安居集团、南通高新、盐城高新等近百家大中型企业的专项融资法律顾问,项目融资规模过500亿元,其中包括首批非上市公司公司债项目、首批企业类资产证券化项目、首批项目收益票据和项目收益债、首批海外债、绿色债、永续品种债券等项目。

叶菲律师 率队服务的扬州保障房ABS项目获CSF2015年度“十佳交易”奖项,也是江苏省唯一获奖律所;服务的Project Dongjin项目系江苏本土律所提供法律服务并成功发行的首批海外债项目;服务的南京地铁集团项目收益票据项目系国内首单地方轨道交通项目收益票据等等。

叶晓明,德邦证券资产管理总部结构融资部总经理,负责德邦证券资产证券化业务。主持完成蚂蚁金服、小米金融等多个消费金融资产证券化产品发行。5年债券评级经验,曾完成多个国内“首单”资产证券化项目评级;发布数十篇研究报告、时评。

杨冀川,上海高级金融学院访问学者。1985年获得清华大学应用数学学士学位,1991年获得美国布朗大学应用数学博士学位。

杨冀川在实业和学术领域有着丰富的工作经验。曾任嘉实国际资产管理大中华区业务发展主管;英国巴克莱银行新兴市场交易和结构化业务部北亚地区主管;并在美联银行、花旗集团、Intex Solutions就职,还曾在蒙特利尔大学和美国布朗大学任教。

杨冀川曾发表过多篇论文并做过多个会议演讲。2009年1月6日在第一财经日报发表“The Making Of A Beautiful Thing – or a financial weapon of mass destruction”中文版本;2008年11月第二届中国结构金融产品与房地产峰会主讲人,发表演讲 “The Development and Outlook on China’s Credit Derivatives and Domestic Bond Markets”。

杨冀川教授领导的团队在2007年与国开行交易了中国历史上第一个银行贷款CDS;并在2006年与民生银行合作参与了第一个中国商业不动产证劵化交易。

于2015年11月加入中泰证券,任投资银行委员会债券与结构金融部总监。杨世敏先生毕业于纽约大学。杨先生曾就职于中信证券。先后参与了工商银行、农业发展银行、兴业银行、北京银行、宝马金融、南昌银行、华润银行等信贷资产证券化项目,西安高新热力供热专项计划、新城物业管理费专项计划、欢乐谷主题公园入园凭证专项计划、中信启航Reits、苏宁云商Reits等各类专项计划项目,以及多个私募证券化及结构化融资项目,并深入参与中工国际非公开发行项目、中国建筑设计研究院改制上市项目,具有丰富的资产证券化业务及企业融资业务经验。

曾志红现为文盛投资董事长,历任监事、财务总监以及董事。

在加入文盛投资之前,曾志红先生曾担任中国建材集团投资部副总经理;郑州商品交易所处长以及部长助理。并且于1987年至1995年任解放军信息工程学院担任教员。

在资产证券化产品和创新产品的业务拓展与评级方法开发方面具有丰富而资深的经历。参与过多次银行间市场交易商协会组织的结构融资产品专家论证会,多次组织国际性资产证券化研讨论坛活动。 曾负责资产证券化评级业务条线和金融机构评级业务条线的管理,他主导的结构融资团队研发的评级方法公开透明,评级报告披露信息程度在业内领先,多次参与证券路演活动,评级结果受到监管机构和参与各家中介以及投资者的广泛认可。

复旦大学管理学院硕士研究生毕业,12年信托从业经验,熟悉各类信托计划的投资管理流程及金融同业合作,从资金端到资产端均积累了较为丰富的经验。自2014年5月起,作为部门总经理负责中航信托资管团队的建设和投研、产品以及营销体系的搭建。

张海云,现任对外经济贸易大学金融市场研究中心主任、金融学院教授、全球风险协会(GARP)北京分会共同主席、中国资产证券化百人会论坛银行专业委员会执行主任。 北京大学本科毕业、美国卡内基梅隆大学(Carnegie Mellon University)物理学博士、金融风险管理师(FRM)。 上世纪90年代中期开始华尔街生涯,曾先后在美林证券(Merrill Lynch)主持全球外汇交易风险管理系统,在加拿大多伦多银行(TD Bank)担任信用衍生品交易部总经理,在美国银行(Bank of America)担任全球市场部董事。近年来主要研究方向包括固定收益、金融衍生品、金融产品设计、银行管理等。第一代中国版CDS——信用风险缓释工具CRM面世后,自2010年起撰文数篇,辨析一度被誉为创新的CRM“单一标的债务”条款的各项弊端,为2016年推出的第二代中国版CDS改用“多标的债务”条款设计提供了理论支持。

张昊先生现任招商证券固定收益总部债券融资部部门副总经理。

张昊先生自2008年以来一直负责债券、资产证券化的承销业务,积累了丰富经验。操作过的资产证券化交易既包括中行、建行、农行、江苏银行、大众、福特等的各类信贷资产证券化,也包括金茂凯晨CMBS、联通话费应收款ABS、中银凯恒类REITS、华夏幸福PPP ABS、金融街CMBS等企业资产证券化产品。张昊先生目前还是中国银行间市场交易商协会注册专家。此外,张昊先生还负责过超过2500亿元的各类债券、可转债发行。

张佳文女士拥有10年的证券化行业经验。她于2006年加入汇丰银行,对亚太地区的跨和本地货币证券化有丰富的知识和交易执行经验,也是中国证券化交易市场中最具执行经验和值得信赖的专业银行家之一。

张女士在汇丰供职期间,参与并负责执行了众多具有里程碑意义的交易,她的主要职责包括:负责制定交易执行计划;与评级机构、相关律师等各第三方合作推动项目执行;统筹并带领完成递交监管机构的交易文件等。她近期在亚太地区完成的主要交易包括:大众汽车金融第一单(2014年)汽车贷款证券化项目(获得五项国际大奖);大众汽车金融2015年汽车贷款证券化项目;宝马汽车金融2015年首单汽车贷款证券化项目;宝马汽车金融2015年第二单汽车贷款证券化项目,该项目中汇丰银行成为首家担任国内证券化项目联席主承销商的外资银行;福特汽车金融2014年,2015年两单汽车贷款证券化项目;汇丰(中国)第一单企业贷款资产证券化项目;中国交通银行第一单企业贷款资产证券化项目(获得六项国际大奖);中国银行第一单企业贷款资产证券化项目;中国工商银行第一单企业贷款资产证券化项目;亚太第一单资产担保债券 (韩国国民银行资产担保债券);亚太(除日本外)第一单资产证券化贷款(新加坡剑桥工业地产信托);两单涉及多个地区的集装箱货运应收帐款证券化。

张女士是香港大学经济与金融学学士(一等荣誉毕业),特许金融分析师,法律硕士。

张劲时先生,47岁,中共党员,南京大学技术经济专业研究生毕业,现任北京中盈信泰资产管理有限公司董事长。

1992年10月进入中国建设银行南京分行工作,历任科员、支行行长、计财部总经理等职务。2007年10月调入中信资产管理有限公司工作,历任市场部总经理、资产管理总部总经理等职务,承担资产管理公司市场化不良资产收购、处置以及中信银行移交的政策性不良资产处置业务;直接负责管理160亿元不良资产的处置、重组、打包等工作;熟悉涉及银行类不良资产处置的法律法规,擅长处理国有银行不良债权中疑难杂症,金融阅历极其丰富。

张立,现任华福证券投资银行总部资产证券化高级业务总监和地产金融业务负责人。

拥有丰富的投行和投资经验,曾主持远东租赁、京东金融,世茂国际广场CMBS等十余单资产证券化项目,现阶段重点负责开拓公司的CMBS、REITs和地产基金业务。加入华福证券之前,任民生通惠资产高级项目经理,完成业内首单保险资产支持计划项目。此前曾在美国对冲基金传启集团担任投资经理,从事美国CMBS等资产证券化产品的投资和策略研发工作。此外,曾多次在《中国金融》等核心期刊发表ABS和REITs相关专业论文。

现任北京市中伦律师事务所专职律师,先后在资本市场部、金融银行部。

代表业绩:超过二十单已成功发行的信贷资产证券化项目,发起机构涉及国有商业银行、股份制商业银行、城商行等;近十单已经成功发行或已经取得无异议函的企业资产证券化项目,基础资产或底层资产涉及信托受益权、企业应收账款、经营性收入、融资租赁债权等;超过十单其他证券化项目,涉及财产权信托(自益信托、他益信托)、资金信托(单一、集合)、专项资产管理计划等交易结构;北京信托、平安信托、中信信托、上海信托、华能贵诚、中海信托、云南信托等多家信托公司超过四十单结构性融资项目,涉及房地产、股权投资、家族信托、消费信托、股票投资、信托购房等;中债登、银登中心、金谷信托、信达资产管理公司、东方藏山等常年法律顾问。

擅长领域为信贷资产证券化、企业资产证券化,信托、私募基金、结构性融资,房地产及房地产金融,企业并购。

张伟律师现为融孚律师事务所合伙人,其主要执业领域为资产证券化与金融产品、不良资产及破产重组、银行与金融、私募股权与投资基金。

在资产证券化领域,张律师为多家商业银行、证券公司、基金管理公司、信托公司等金融机构的信贷资产证券化项目及企业资产证券化项目提供法律、交易结构设计以及产品设计的专业服务,内容涵盖个人住房贷款证券化(RMBS)、商业物业抵押贷款证券化(CMBS)、不良资产证券化(NPL)、以及金融租赁资产、类REITS、购房尾款、物业租金、物业管理费、保障房、租赁资产、保理资产、小贷资产、贸易应收款等众多类型的资产证券化项目。张律师在不良资产及破产重组领域有着丰富的执业经验,曾为多家金融机构提供不良资产尽职调查、破产重整、清算等相关法律服务。从业多年来,他先后为多家央企、外资企业提供公司法律服务。在私募融资领域,张律师曾为多家知名企业就私募和风险基金投资的提供公司、法规及交易方面的法律服务。

张伟律师毕业于上海师范大学,获得法学硕士学位。并持有中国律师执业资格证,是上海市律师协会金融工具业务研究委员会委员。

张熙先生,硕士研究生,万家共赢资产管理有限公司资产证券化部总监助理,曾就职于江海证券有限公司队固定收益部,从事债券承销与发行工作。2015年加入万家共赢,主持或参与了承影系列的多只资产证券化产品,具有丰富的资产证券化经验。

上海六尚投资有限公司董事长,现任上海百瑞资产管理有限公司董事长。

张先生于1992年毕业于毕业于日本大阪市立大学经济系,之后加入摩根大通银行。 2003年前就任于摩根大通银行日本分行及新加坡分行,工作内容包括日元利率互换交易及结构性产品的做市商业务,自营交易,负责亚太地区由衍生产品所引发的动态的信贷风险管理,开发东南亚新兴市场新业务等。

2003年之后,张先生负责摩根大通银行在中国建立国内金融市场及从事司库事务,期间担任中国区资金交易部总监,主要负责境内所有资金交易、市场业务以及资产负债管理。并于2011年担任摩根大通银行(中国)有限公司董事总经理,同时出任摩根大通银行(中国)法人银行的副董事长,负责中国区业务拓展。张先生后活跃于中国金融市场,具有资深的金融从业经验,先后任职于摩根大通亚洲咨询(北京)有限公司、百瑞信托有限责任公司、中经贸资产管理有限公司。

张振宇先生现任浙江东融股权基金管理有限公司投资总监,拥有法国巴黎第十三大学国际经济学硕士学位。在加入东融基金之前,张振宇先生于2012 年供职于资产管理公司,全程参与了银行不良资产项目的评估尽调、收购报价、交易结构设计、清收处置等环节,尤其在银行不良资产尽调评估以及交易结构设计方面拥有较为丰富的经验。

资产证券化业务线副总裁硕士 张女士拥有丰富的项目经验,其于2016年加入中信证券之前曾于知名律师事务所从事金融业务超过8年,主要执业领域为结构融资、私募融资及证券发行。张女士作为法律团队项目负责人,完成了多单信贷资产证券化及企业资产证券化交易,基础资产类型涵盖银行对公贷款、住房抵押贷款、小额贷款、购房尾款、物业费、信托受益权、供热应收款、商业保理、互联网企业赊销应收款、两融之融出资金债权、高速公路收费收益权等;代表性客户包括民生银行、天津银行、贵阳银行、南粤银行、蚂蚁金服、京东金融、中和农信、合肥热电、星河湾、融信集团、中泰证券、宜信、中腾信、平安普惠金融等。

中债资信评估有限责任公司结构融资二部技术总监,经济学硕士研究生学历,从事信用评级工作7年,主要负责资产支持证券、金融机构、类金融机构等产品和行业的信用评级研究,结构融资评级产品涉及CLO、车贷ABS、RMBS、不良资产证券化等多种类型,负责完成的ABS评级项目近百单。

赵闽娇律师是国际性大所高伟绅律师行伦敦总部的结构融资部合伙人,具有为各种形式的结构性债务及融资安排提供法律咨询服务的丰富经验,尤其擅长和汽车贷款/租赁有关的证券化(包括公募和私募),个人住宅及商业地产融资证券化、全覆盖证券,全业务证券化、信用卡证券化、通道和重组。赵律师在1999年和2001年间在高伟绅律师行的北京分所工作,是欧洲极为少数的同时精通欧洲和中国证券化的律师。赵律师同时也领导高伟绅伦敦的中国业务组的全面业务。

曾参与多单ABS项目,包括CLO、RMBS、消费贷款ABS、租赁ABS、NPL、ABN等,涵盖目前银行间市场发行多数产品类型,其中,参与南京银行、宁波银行等多单消费贷资产证券化项目,消费贷资产证券化项目经验丰富。

曾负责多单资产证券化项目的评级工作,项目类型涵盖CLO、RMBS、Auto-loan ABS、租赁资产ABS、信用卡不良资产证券化等,具有丰富的资产证券化评级经验。

郑女士是新岸資本的合伙人之一(领导并受雇于China NPL Services Inc.),也是公司投资委员会的成员。在加入新岸資本之前,她曾是海岸投资的合伙人,在海岸投资工作了八年。她的投资业绩包括中国私人信贷特殊情况投资以及不良贷款的管理。郑女士带领她的专业投资团队成功地完成了从项目挖掘、法律评估、交易结构到收购/谈判、监督和退出的整个过程。在进入新岸资本和海岸投资之前,郑女士在广州一家律师事务所担任律师,参与不良资产的清偿。郑女士曾发表了数篇论文,其中包括《新的破产法对不良资产清偿造成的消极影响》。郑女士拥有南昌法律大学的法律学士学位以及中山大学法学院的涉外经济法硕士学位。

郑志杰先生已在穆迪投资者服务公司工作了超过16 年,目前是穆迪香港结构融资部的高级副总裁。郑志杰先生负责亚洲(除日本以外)的资产担保债券和结构融资交易。他曾参与了抵押债务证券(CDO)、商业按揭担保证券(CMBS)、住房按揭担保证券(RMBS)、消费者贷款及设备租赁等结构融资交易项目。 郑志杰先生持有香港大学文学士学位、英国曼彻斯特都会大学(Manchester Metropolitan University)法律学士学位。

周侃先生是惠誉评级亚洲结构融资评级团队(不含日本)的联席董事, 常驻在中国北京或上海,可以用中文及英语进行交流。

周先生于2016年加入惠誉,已经参与了相关澳洲,新加坡及中国资产证券化的评级工作。 今后,他的主要责任是负责中国资产支持证券化交易的评级及研究工作。

加入惠誉之前,周先生曾担任西太平洋银行投资银行部 的高级经理,工作地点在悉尼,工作部门包括国际贸易融资,结构性贸易融资和风险分析及模型开发。周先生拥有超过10年的银行基金从业经验, 曾在西太平洋银行,澳洲联邦银行,麦格理投资银行,及lazard基金供职。

周先生持有悉尼大学的商学硕士学位以及伍伦贡大学的计算机科学学士学位。

朱宏达,中金公司固定收益部副总经理,资产证券化及其他固收类产品发行经验丰富,成功发行项目包括蚂蚁小贷及蚂蚁借呗、宜人贷、远东租赁、融信地产等,在融资租赁、消费金融、房地产等领域拥有实际操作经验。

左仂思先生目前担任渣打银行董事总经理,资本市场结构融资部全球主管。在加入渣打银行之前,左先生曾先后任职于美国银行和荷兰银行。

左先生有超过二十年的资本市场及结构融资从业经验。在公开及私募资本市场上,左先生主持完成了数百亿美元证券化项目的安排发行,分销及投资。其证券化项目经验涵盖了合成及现金型CLO/CDO、商业地产、住宅抵押贷款、租赁应收账款、贸易应收款、信用卡、汽车贷款、个人消费贷款、未来现金流等。十数年来,左先生和他的获奖团队积极参与并推动了亚太地区各当地及跨境证券化市场的发展,并成功完成了中国、泰国、印尼、菲律宾和马来西亚等市场的第一单证券化交易。在中国,左先生和他的团队成功安排了中国首单资产证券化交易(建设银行个人房贷证券化 - 2005),及中国银行间市场首单跨境证券化交易(中国银行地方政府债资产支持证券 - 2016)。此外,左先生及其团队也活跃于跨境结构债及房地产结构融资市场,先后成功安排了数十起跨境结构债及房地产结构融资交易。

左仂思先生毕业于南京化工学院,并在荷兰特温特大学(University of Twente, Twente, the Netherlands)获得管理信息系统专业硕士学位。

中伦律师事务所金融部负责人。

中国银行间市场交易商协会非金融企业债务融资工具注册专家,法律委员会委员、资产证券化及结构化融资专业委员会委员;深圳证券交易所、上海证券交易所资产证券化项目审核外部评审专家;银行业信贷资产登记流转中心备案审核委员会专家;资本市场学院特聘教授;国家开发银行专家委员会委员。

中伦公益基金会副理事长、中伦公益基金会园丁视野专项基金(捐赠者建议基金)秘书长。

孙志鹏先生现任平安集团上海陆家嘴国际金融资产交易市场股份有限公司高级总监,担任产品战略部负责人,负责产品开发和运营。根据行业发展和市场变化,现已成功设计多款产品,为丰富产品线,满足和引导客户需求作出较大贡献。此前他任东方证券固定收益部执行董事,长期负责债券投资与研究工作,期间投资业绩优良,为公司作出突出贡献,研究成功在市场上也有较大影响力。他负责筹建衍生品交易团队,是国内证券公司中率先建立该类业务的,业绩一直名列同业前茅,深受市场瞩目。在此之前,孙志鹏先生在美国纽约市瑞士银行(UBS)工作,担任利率分析师,对美国债券市场有深入了解。孙志鹏先生在复旦大学获得本科和硕士学位,在美国哥伦比亚大学获得博士学位。他目前担任中国资产证券化论坛理事,还曾担任CFA中国上海首席顾问。

张秀芬律师现为2006年成立的亚太结构融资公会的联席召集人及创会成员。她是中国证券化论坛(CSF)理事会成员及执行秘书长,特别关注中国与香港跨国资产证券化发展。张律师现职香港中文大学医学中心有限公司法律顾问及公司秘书。张律师在香港按揭证券有限公司(按揭证券公司)自1997年成立以来担任公司的首席法律顾问及公司秘书长达十八年多。

作为按揭证券公司的前首席法律顾问,张律师为香港的债券及资产按揭证券化行业以及的发展付出了重要的贡献。张律师是香港财经事务及库务局于2002年召开的债券市场改革工作小组的成员,该工作小组致力于倡导香港债券市场的发展。张律師负责监管按揭证券公司推出的各种债务计划的结构化及法律文件,以促进香港本地债务及个人住房抵押贷款证券(Mortgage-Backed Securities)市场的发展。

张秀芬律師获颁发英国伦敦大学学院法学学士及法学硕士学位; 拥有担任英国及威尔斯最高法院律师的资格,也是香港特区高等法院的律师。张律师是香港董事学会资深会员,曾任香港特许秘书公会理事会成员及会员委员会的主席。张律师有幸在四届香港财政司担任香港按揭证券有限公司主席期间,与他们共事,担任公司秘书。张秀芬律師曾获颁发“亚洲商业法律杰出女律师奖”以表扬她的努力和成功设立由香港律师会根据香港按揭证券有限公司提供给长者的“安老按揭贷款计划”辅导框架,并安排法律咨询服务给予计划下的借款长者。

黄长清,现任天风证券资产证券化负责人、ABS委员会主任,兼任中国资产证券化研究院首席研究员,国家发改委PPP专家库入库专家,和逸金融高级顾问。交易商协会、保险资管协会、北京国家会计学院等机构外聘讲师,泰康资产管理公司ABS、地产、消费金融类项目外部评审专家。曾供职于中信证券、一创摩根和恒泰证券。负责或参与完成了国内多单具有创新意义的资产证券化项目,比如试点重启后首单企业ABS、首单集合小贷ABS、首单保理ABS、首单经营租赁ABS、首单区块链ABS等项目,是“资本中介型”资产证券化业务模式的积极推动者,曾获得中国债券俱乐部颁发的2015年度“最具勇气奖”。《中国资产证券化操作手册》、《PPP与资产证券化》和《中国REITs操作手册》参与作者之一,《应收账款资产管理及证券化实务》执行主编之一。

许苇律师是北京市中伦律师事务所资产证券化法律服务组合伙人,银登中心备案审核委员会专家委员。拥有丰富的资产证券化项目法律服务经验,主办的证券化项目涉及的基础资产范围涵盖类REITS、CMBS等形式的不动产、高速公路收费收益、电费收益、融资租赁、不良资产、对公贷款、信用卡、住房抵押贷款、汽车贷款、非金债权等。特别在不动产证券化领域,许律师进行深度的研究和丰富的实践经验,曾在2008年参与首批中国公募REITS试点。为天津房信集团、招商地产、中银凯恒、高和金茂、红星美凯龙、新派公寓等多个不同市场的具有影响力的不动产证券化项目提供法律服务。

俞娜女士拥有超过十八年的中国税务及商务服务经验。她主要致力于对金融行业税务服务,拥有向众多境内外金融企业提供税务咨询、税务筹划、税务健康诊断的经验。她服务的客户涵盖银行、保险公司、资产管理公司、证券公司、股权投资基金和共同基金。 同时她曾为多家中国企业集团以及金融机构提供海外投资、融资、并购方面的整体架构安排税务咨询和筹划服务。 俞女士曾在香港和新加坡工作,拥有在外资投资银行和商业银行的工作经验。她曾被派驻德勤伦敦办公室工作。俞女士获得美国芝加哥大学MBA学位,并同时拥有经济学和法学学士学位。她还是中国注册会计师。 俞女士的服务经验涵盖美国、英国、卢森堡、爱尔兰、澳大利亚、南非以及亚洲等地多个国家。

俞强,现任中信证券股份有限公司资产证券化业务线执行总经理。负责并带领团队,在资产证券化各细分业务领域开展工作;项目覆盖市场各类已出现的发起机构类型和基础资产类型,对资产证券化业务有全面深入的理解,在各类项目方面具备丰富的实务经验。2011年至2016年,中信证券在公开市场共计承销122单证券化项目,总承销规模3,806亿元,净承销规模2,600亿元,市场份额15%,在承销规模及单数方面均排名行业第一。同时在多方面引领市场创新,先后完成了首单车贷证券化,首单汽车金融公司、财务公司、城商行、农商行和外资银行信贷资产证券化项目;以及欢乐谷主题公园入园凭证、五矿发展应收账款、中信皖新阅嘉一期REITs、首批四单PPP证券化项目中的两单等企业资产证券化项目。

Giacomo Giannetto is Senior Financial Sector Specialist with the Asian Development Bank (ADB) currently responsible for coverage of the financial sectors of the People’s Republic of China and Mongolia. His career experience covers a broad range in banking and financial sectors working in private and government sectors and advising banks, central banks and financial authorities in more than 23 countries in Europe, South America, the Middle East and across Asia. He holds both an MBA and a MSc in Management.

董航先生具有丰富的结构化金融和创新产品的项目经验,现担任招商证券固定收益总部资产证券化业务负责人。

董航先生牵头完成了富力物流园CMBS、吉利控股集团智慧融资租赁ABS、中银招商-北京凯恒大厦REITs、金融街一期CMBS、华夏幸福固安工业园区新型城镇化PPP、华润医药应收账款储架资产证券化项目、中国电子应收账款一期、国药器械应收账款、华润医药商业应收账款一期、东方证券股票质押、诚泰租赁一期等多个企业资产证券化项目。

董航先生毕业于武汉大学。加入招商证券前,董航先生拥有5年投资银行经验,曾就职于东方花旗证券有限公司、民生证券股份有限公司。

上海新世纪资信评估有限公司总裁助理,结构融资评级总监,并担任公司评级委员会委员,评级标准委员会委员。2007年加入新世纪从事工商企业评级、金融机构评级和结构融资产品评级,2008年起负责新世纪评级和标准普尔评级的技术合作项目。

彭戴,招商证券副董事,具有海外投资经验,5年投资银行业务工作经验,具有丰富的地产企业资产证券化项目经验,主导金科物业物业费资产证券化项目;天虹商场REITS项目;金科股份应收账款资产证券化项目;融侨集团购房尾款资产证券化项目;龙光地产购房尾款资产证券化项目;金宝大厦CMS项目;民生金租REITS项目;福晟集团REITS项目;以及多个正在执行的地产企业资产证券化项目。

杨珺皓博士 金融特许分析师(CFA)、金融风险管理师(FRM)、中国人民大学应用经济学博士后,先后获得维多利亚大学会计学学士、悉尼大学金融学硕士和中央昆士兰大学金融学博士学位,曾在澳大利亚格林菲斯大学商学院执教。目前就职于招商证券股份有限公司,任职为投资银行总部副董事,致力于结构化金融领域的投行工作,主导发行了数十单资产证券化(ABS)创新型项目,包括:RMBS、REITs、汽车贷款ABS、信用卡应收款ABS、不良资产ABS等。在学术领域其研究课题《消费类资产证券化模式研究与模型构建》获得中国博士后科学基金一等奖,主编出版了《中国资产证券化市场白皮书》和《资产证券化评级—国际模型与中国实践》等书籍。在业内以其深厚的理论功底和丰富的业务实践获得了市场的广泛关注和认可。

左飞先生,十多年投资银行经验,2004年加入招商证券投资银行总部,长期致力于资产证券化,股权及债务融资等投资银行业务。 现任招商证券投资银行总部执行董事 创新融资部副总经理,招商证券产品委员会专家委员,主持投资银行资产证券化业务。

左飞先生自2005年参与首批资产证券化试点以来,历经我国资产证券化发展的全过程,积累了丰富的实践经验和成功案例,并带领招商证券资产证券化专职团队完成了约50多笔资产证券化项目,承销规模逾千亿,其中包括市场首单能源行业ABS,首单信用卡ABS;首单绿色金融CLO;首单出表型RMBS,首单国有类REITs;首单学生消费分期ABS;首单信用卡账单分期ABS;首单信用卡和小微NPAS(不良资产证券化);首单CMBS等多个具有影响力的创新案例,为招商证券取得abs行业领先地位奠定了坚实的基础。

曹梦珲先生负责部门的金融机构业务,包括各类房贷RMBS、对公CLO、车贷ABS、消费ABS、金租ABS、不良ABS、和金融债及资本工具的承销与发行,为商业银行和汽车金融等金融机构提供全方位债务融资服务和承销发行合作;同时参与ABN、PPP ABS、CMBS、REITs、融资租赁等企业ABS项目的设计与发行;在产品不断创新的同时积极推动跨境业务和ABS二级市场的发展。在加入招商证券之前,曹先生拥有13年美国信贷和资产证券化市场的丰富经验。2007至2016年,曹先生在美国DFG投资担任董事总经理及合伙人,主持研究策略部工作,作为投委会委员参与决策全部信贷产品投资,帮助公司从无到有发展至25亿美金管理规模。2005至2007年,曹先生在高盛公司从事信贷ABS及衍生品的设计和交易,有丰富的构建信贷产品的结构估价和风险模型经验,涵盖企业债、大宗商品以及各种新型结构性信用产品;完成了多单CLO、LSS、CPDO、Commodity CDS的架构与定价。2003至2005年,曹先生在穆迪KMV从事新产品研究,采用期权模型和多维蒙特卡洛仿真计算信贷衍生品的估值与风险。曹先生在中国科学技术大学少年班获得高分子物理学士学位,后在美国哥伦比亚大学获得物理化学硕士和运筹学博士学位(金融工程方向)。

招商证券投资银行总部 创新融资部副总裁。拥有上海财经大学硕士学历,拥有法律职业资格,具备9年的结构化产品数据分析的经验,善于设计金融产品的核心条款及交易结构,在招商证券曾主导和参与公司多个金融产品和融资方案的设计、筹备和执行。

李晓冰先生主办和参与过招商银行2014年第一期ABS(国内首单标准信用卡资产证券化产品)、2014年兴业银行第二期和第三期CLO项目,招商银行招元2015年第一期RMBS项目,招商银行招元2015第二期信用卡分期项目,招金2015年第一期信贷资产证券化产品、和家2015年第一期RMBS项目、和信2015年第二期汽车分期贷款ABS项目等多达20多个ABS产品。同时李晓冰先生参与了中国交易商协会主导的汽车贷款款、住房按揭贷款和消费贷款的ABS额度注册相关制度规范文件的修订工作,同时也辅导和协助了多个发起机构进行相关资产的额度注册申报,如招商银行“和家”、“和信”、“和享”系列产品,平安银行“橙易”系列产品,广发银行“臻元”系列产品。此外,李晓冰先生在不良资产证券化领域亦具有丰富的项目经验,为各个银行客户开展此类业务提供了深度咨询服务,并牵头主导了招商银行“和萃”系列不良资产证券化项目的执行和销售。

在加入招商证券之前,李晓冰先生曾在穆迪(深圳)公司任职,担任过结构融资评估和商业房地产咨询等项目组的主管,对数据分析和量化建模有非常丰富的经验。

锦天城律师事务所合伙人,主要业务方向为资产证券化、IPO、私募股权融资、资产管理等资本市场法律事务,著有《中国资产证券化操作手册》(上、下册)、《PPP 与资产 证 券化》 等专业 著作,并担任中国资产证券化研究院研究员, 并被中国债券俱乐部评为十周年年度精英人物、2016 中国 ABS 年度风云人物。 在资产证券化业务领域,主办中航租赁资产证券化、奥克斯租赁资产证券化(第一期、第二期、第三期、第四期、第五期)、南昌银行2015 年第一期信贷资产证券化、北京文科租赁资产证券化、先锋国际融资租赁、华中融资租赁、厦门银行信托受益权资产证券化、兴银投资委托贷款债权资产证券化(80 亿元)、易鑫融资租赁资产证券化(第四期、第五期、第六期)、徐州天裕燃气发电资产证 券化、德清自来水资产证券化、龙矿集团供热供电合同债权资产证券化、徐矿华美热电资产证券化江苏高速资产证券化、中信证券首创股份污水处理PPP 资产证券化等几十个资产证券化项目。

王世伟为亚太结构融资公会有限公司秘书长,安睿国际律师事务所合伙人,擅长所有类型的证券化、融资和债务重组。他主管我所在亚洲的债务资本市场、衍生品、结构性融资、证券化及重组 / 破产清盘业务。

王律师为香港国际公证律师、香港律师,英格兰和威尔士的出庭律师及讼辩律师,新加坡辩护律师和事务律师;还是香港大学的法学客座副教授。王律师出版的言论曾在美国地区法院(2010年雷曼兄弟特殊金融公司诉纽约银行)(Lehman Brothers Special Finance vs Bank of New York, 2010 ) 案件的判决书、香港公司法改革常务委员会(Hong Kong Standing Committee on Company Law Reform)、金融稳定委员会(FSB)以及重要教科书中引述为法律权威意见。

王律师曾代表的客户涵盖安排商、借款人、抵押品管理人、信用增级机构、融资租赁公司、投资者、发行人、贷款人、清盘人、流通量提供机构、发起机构、评级机构、服务商、保荐人、掉期交易对手方、受托人及承销商。

近期从事的获奖交易包括:星展银行担保债券项目:荣获“国际金融法律评论2015年度最佳证券化交易”、“国际金融评论2015年度亚太区最佳证券化交易”、“亚洲法律顾问2015年度最佳证券化交易”;宝马汽车金融服务资产抵押债券(2013):荣获“国际金融法律评论2013年度最佳证券化交易”;新世界中国地产(2012):有史以来最大规模的企业“点心”债发行;Silver Oak CMBS:荣获“国际金融评论2011年度亚太区最佳证券化交易”。

现任百度金融结构融资部总经理。张潇先生在信贷资产证券化、企业资产证券化以及私募资产证券化领域积累了百余单项目经验,曾参与多个知名的创新abs产品的设计工作,同时也兼具丰富的产品销售经验。

郑千先生负责招商证券固定收益总部的信贷资产证券化业务,具有丰富的结构化产品和其他类型债券的理论经验和实践经验。结构化产品方面,自招商证券作为资产证券化项目的主承销商以来,郑千先生参与完成了全部招商证券固定收益总部承销的信贷资产证券化项目,其中包含工商银行、中国银行、建设银行、农业银行、中国进出口银行、中国农业发展银行等国有大行、政策性银行的合计超过1,600亿的各类信贷资产支持证券,以及福特汽车金融、东风日产、丰田汽车金融、上汽财务、中银消费等汽车金融公司、财务公司发行的个人汽车抵押贷款、个人消费贷款信贷资产支持证券,以及其他类型结构化产品,合计参与项目规模超3,000亿元;其他类型债券方面,郑千先生同时参与多单信用债产品的推进,其中包括15中铝业MTN、15中冶MTN、15天房PPN、16渝兴建投PPN、16巴南经济园区PPN、15华夏04、15贵高01、16华夏01,03,05,07,08等。在此之前,郑千先生曾在百度、搜狗的核心业务部门进行机器学习、数据挖掘等算法的研究和实施,擅长使用相关互联网技术及理论进行信用风险的分析。郑千先生具有不良资产证券化的处置经验及结构设计经验,牵头执行多单重启试点后的不良资产证券化项目,其中包括中国银行作为发起机构的不良资产证券化产品(包括境内首单“16中誉一期”、“16中誉二期”、“17中誉一期”)及全部中国建设银行作为发起机构的不良资产证券化产品(包括境内首单房贷不良“16建鑫二期”、“16建鑫一期”、“16建鑫三期”、“17建鑫一期”、“17建鑫二期”)及中国农业银行作为发起机构发行的不良资产证券化产品(“16农盈一期”、“17农盈二期”)及华夏银行首单不良资产支持证券(“17龙兴一期”)及浦发银行首单不良资产支持证券(“17浦鑫一期”)等。

在2017年的证券化论坛中,郑千先生作为演讲嘉宾,参与了“银行间市场:RMBS实操与案例分析”的演讲,并参与了“不良资产支持证券的投资分析与管理”与“证券化中不良资产的处置模式”的圆桌讨论。

在2018年中国资产证券化行业年会中,郑千先生作为嘉宾,参与了“消费金融资产证券化新机遇”的圆桌讨论。

郑千先生毕业于清华大学计算机系,先后获得学士、硕士学位。

最早一批具有国际背景的地产私募投资专家;

拥有十年以上国际投资银行和房地产私募投资经验;

见证了国内第一批地产公司香港上市和香港REITs IPO;

成功投资的房地产股权类项目超过250亿人民币;

参与融资及并购顾问项目金额超过300亿人民币。

中国资产证券化论坛执委会成员;

曾担任光大安石执行董事,也是该团队的核心创始人之一;

曾任职于高盛集团投资银行部香港和北京办公室以及美国华平投资。

郝延山现任职京东金融结构金融部总经理。加入京东金融前,他于IBM从事金融科技工作, 在JP Morgan 从事结构性衍生品业务和KPMG 从事资产证券化业务。郝延山是特许金融分析师(CFA), 获得耶鲁MBA学位,以及南加州大学的数学金融硕士和计算机科学学士学位。他是《金融新格局:资产证券化的突破与创新》一书的共同作者,并担任清华大学经管学院资产证券化课程讲师。

专业领域:

资产证券化、信托投融资、证券公司及基金子公司资产管理业务、REITs、融资租赁、互联网金融等

代表业绩:

刘小丽律师为国家开发银行、中国银行、中国邮政储蓄银行、建设银行、招商银行、交通银行、平安银行、中信银行、汉口银行、青岛农商行、九台农商行、工银租赁、招银租赁、国银租赁等几十家金融机构的数十单信贷资产证券化项目提供法律服务,类型涵盖企业对公贷款证券化(CLO)、个人住房贷款证券化(RMBS)、商业物业抵押贷款证券化(CMBS)、汽车贷款证券化(Auto Loan)、信用卡证券化(Credit Card)、银行不良资产证券化(NPL)、金融租赁资产证券化(Financial Lease)。

执业资格:

中国律师执业资格

美国纽约州律师资格

刘先鸣,广发资管资产支持证券部副总经理,8年以上证券金融从业经验,3年律师执业经验。2015年加入广发资管从事资产证券化业务,在产品结构设计、存续期管理、ABS风险控制等领域有丰富经验。此前曾任职于摩根士丹利华鑫基金、民生加银基金、中伦律师事务所等知名机构。

上海交通大学上海高级金融学院金融 MBA,11 年信托从业经验。曾参与多类信托产品的设计和开发。目前主要负责公司资产证券化业务的研究和开发,曾主导并成功发行多个资产证券化产品。参与发行了包括 2012 上元一期个人汽车抵押贷款证券化信托、福元 2014 年第一期个人汽车抵押贷款证券化信托、融汇 2016 年第一期租赁资产证券化信托、沪公积金2016 年第一期个人住房抵押贷款证券化信托在内的 30 余个资产证券化项目。在个人车贷证券化、金融租赁证券化以及公积金贷款证券化等领域具有丰富的经验。

逾20年境内外投资、证券和投行经验。美国金融博士,注册金融分析师,上海市千人计划专家、中关村股权投资协会副会长、上海高级金融学院论文导师。曾任湖北宏泰产业投资基金有限公司(湖北省国资委唯一资本运营平台的全资子公司)总经理、上海联和金融董事总经理、复星集团董事总经理、以及陆金所产品开发部总经理。回国之前,颜博士在美国美国华尔街工作近15年。曾在瑞士信贷银行任职十年,主管全球抵押债务结构性产品投资、设计及研发业务,以及与收购兼并有关的融资业务,还在美林证券等三家投行或银行工作过。 颜博士主要从事海外和境内股权投资和产业投资,投资方向包括金融机构、科技金融、文化娱乐、教育培训、TMT、人工智能、新能源等新兴产业,也是全球资产证券化领域专家,还曾亲自主导过互联网金融平台的搭建。颜博士还曾担任全美华人金融协会主席,该协会在全球拥有6000余名会员。

毛跃晖先生现为高和资本董事总经理。

毛跃晖先生具有多年资深的银行业从业经验,先后任职于建设银行、广发银行以及东亚银行。对房地产行业融资、风险管理、授信管理等有着丰富的工作经验。在东亚银行工作期间,对信贷资产证券化业务进行尝试和创新,参与国内首单交易所标准化CMBS“高和招商-金茂凯晨”项目落地。

孙静,清华大学EMBA,中央财经大学 会计学硕士。2012年加入链家地产任财务总监,现任自如副总经理,自如金融业务、信用业务负责人。2015年自如与京东金融合作自如白条,2017年8月自如发行首单租房市场消费分期ABS。再加入链家之前曾任职于中国长城计算机集团、SAP中国和联想集团全球财务中心。

许余洁,男,中国人民大学数量经济学博士。现任联合信用评级有限公司研究总监,西南财经大学特聘研究员,中国资产证券化研究院首席研究员。《中国资产证券化操作手册》副主编。曾供职于证监会研究中心(2015年改称为中证金融研究院)和国开证券。《PPP与资产证券化》等书主要作者之一,译著有《科技驱动金融》和《商业区块链》等。2014年以来,在《人民日报》、《金融法苑》、《中国金融》、《工业技术经济》等报刊杂志上发表专业文章40余篇。

张韩,作为项目负责人,完成的项目类型覆盖各类固定收益一级市场金融产品。在企业资产证券化、信贷资产证券化、私募证券化以及非标融资业务领域经验丰富,同时拥有各类债券产品的承销业务经验。此外,在一级市场资本中介业务和投行资金化领域,有丰富的实践经验。在中信证券股份有限公司有7年工作经验,曾任中信证券股份有限公司资产证券化业务线副总裁。

张韩获得北京大学与英国雷丁大学ICMA中心双硕士学位。

各有关单位:

为适应中国资产证券化市场的迅猛发展,中国资产证券化论坛将于2017年4月24日至26日在北京发起主办“2017年中国资产证券化论坛年会”,年会将汇聚国内外行业代表,为参会企业提供经验分享及业务拓展的良好平台。

为落实2017年论坛年会项目导向的理念,组委会参照美国结构性融资行业组织(SFIG)、IMN共同举办的ABS Vegas(全球最大的证券化会议,2016年2月来自全球6000多人参加的证券化行业峰会)和ABS East(超过20年历史的,超过3500人参加的证券化行业峰会)的“项目导向”的成熟会议模式,结合国内实际情况,将提供30个场地作为年会项目洽谈室,从而满足不同参会企业的多样需求。

参会企业可以申请设立项目洽谈室,举办独立活动。例如,就目前正在进行的证券化项目进行沟通协调,召开证券化项目启动会,举行独立的产品推介会,与已有的或潜在的客户进行商务谈判,开发、储备未来的证券化项目等。

组织者将在会议前合理的时间内向所有参会人员公示参会人员名单,便于参会者提前预约相关私人会议;并将利用基于微信平台开发的中国资产证券化论坛年会微网站,为参会人员、发言嘉宾、赞助商等量身定做参会邀请函。

本届年会预计将有3000人参加,不仅能涵盖国内绝大多数主要的资产证券化及结构性融资从业机构,而且还将包括美国结构性融资行业组织(Structured Finance Industry Group,简称“SFIG”,http://www.sfindustry.org)、欧洲金融市场协会(Association for Financial Markets in Europe,简称“AFME”,http://www.afme.eu)、亚洲证券业与金融市场协会(Asia Securities Industry & Financial Markets Association,简称“ASIFMA”,http://www.asifma.org)、澳洲资产证券化论坛(Australian Securitisation Forum,简称“ASF”,http://www.securitisation.com.au)邀请的一大批国际领先的行业领袖。对于设立项目洽谈室的企业而言,本届年会不仅是一站式拓展业务的绝佳平台,也是宣传扩大知名度的一次良机。

独立性:项目洽谈室的活动是完全独立的,由各参会企业自行布置会场和设计活动内容。如企业有需要,主办方可以提供协助。

展销性:年会期间,项目洽谈室就是企业的移动展销会场,企业在项目洽谈室中能够进行经验交流,推介投资产品,开展一对一项目谈判等等。

申请单位必须是本届年会的“钻石赞助商”(Diamond Sponsor),“白金赞助商”(Platinum Sponsor)或者“黄金赞助商”(Gold Sponsor)。

有关各类赞助商的具体方案,请点击赞助商信息查看,或联系年会主办方(CSF2017@chinasecuritization.org)。

证券公司,证券投资基金管理公司子公司,律所,评级公司,审计公司,银行,信托公司等

场地有限,早到早得,订完即止。

项目洽谈室的大致活动内容和日程(如有)须最晚在会前4周书面提交组委会指定邮箱:CSF2017@chinasecuritization.org

每个项目洽谈室的使用时间最短为半天,最长为两天。

企业邀请的参会代表必须通过指定渠道统一报名参会:

请点击参会注册,于在线报名系统中进行报名。

姓名:陈天健

电话:+86-21-31156264

电邮:CSF2017@chinasecuritization.org

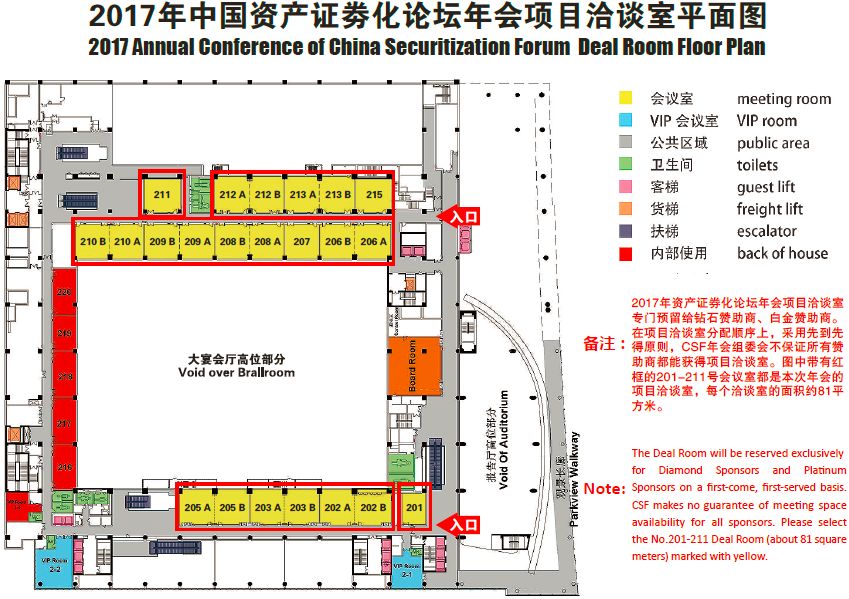

2017年中国资产证券化论坛年会的项目洽谈室位于国家会议中心2楼的201、202A、202B、203A、203B、205A、205B、206A、206B、207、208A、208B、209A、209B、210A、210B、211、212A、212B、213A、213B、215,每个房间的面积为81平方米,长9米,宽9米,高2.8米,供年会有合作意向的与会嘉宾与各个机构、企业及个体之间的商务洽谈。

201-215号会议室均为本次年会的项目洽谈室,每个洽谈室的面积约为80平方米。

招商证券是一家中国领先的上市证券公司,拥有全业务资质,跨越国内外市场,覆盖证券、期货、证券投资基金、直接股权投资等多个领域。目前在国内各大中城市拥有11家分公司,162家营业网点,并全资拥有招商证券(香港)有限公司、招商期货有限公司、招商致远资本投资有限公司、招商证券投资有限公司、招商证券资产管理有限公司,参股博时基金管理有限公司、招商基金管理有限公司。

招商证券有超过10,000位员工竭诚为全球企业、政府机构、个人和机构投资者提供全面的证券服务。我们致力于打造中国最佳投资银行,通过卓越的金融服务实现客户的财富增长。2016年度招商证券资产证券化产品的承销量共计 975亿元,位列市场排名第一。

中国资产证券化分析网(CNABS)是专注于中国资产证券化市场的综合服务平台。建立在国际领先的金融科技基础上,CNABS在近两年来持续为中国所有市场参与者提供优质的服务和完整的解决方案。合作伙伴包括中国资产证券化论坛(CSF)、中国资产证券化研究院(CAS)等。

客户可以根据各自需求,选择CNABS线下定制平台和服务,线上云服务平台,或者线上线下协同平台。

线上云服务平台的功能分为两大类:基本功能和定制功能。基本功能是为所有市场参与者打造的公益性服务平台,包括基于所有公开数据基础上的市场分析和标准化的产品分析。

定制功能支持资产证券化产品从发起方到投资方的整个流程,包括基础资产筛选、产品设计、承销、存续期管理、分析定价、投资策略、交易、投资组合管理等各个环节的全方位服务。

线下定制平台包括所有云平台的功能和服务,加上为每个机构量身定制的个性化功能。

惠誉评级是全球领先的国际评级机构,致力于以独立和前瞻性的信用观点提供超越评级的价值。惠誉评级为投资者、发行人和其他市场参与者将信息转化成有意义和有价值的观点,并且每一个观点的形成都基于惠誉分析师团队的丰富知识和经验。

惠誉非常重视中国信用评级业的发展,并将最新的评级方法引入中国资本市场。经中国商务部和北京市工商管理总局的批准,2005 年4 月30 日惠誉(北京)信用评级有限公司成功完成在中国境内的工商注册。2012 年7 月30 日惠誉(北京)信用评级有限公司在上海设立分公司,成为惠誉在中国的第二家、也是全球第51家分支机构。

现在惠誉可提供全方位的评级服务,并与财政部、国有商业银行、股份制商业银行、政策性银行、保险公司、基金公司、国有企业及上市公司等机构建立了稳定的合作关系。惠誉积极参与国内证券化市场,授予消费信贷证券化产品的国际评级。至2016年1月,惠誉在中国已覆盖173个国际评级,评级范围包含114家企业评级、41家金融机构评级、13家国际公共财政评级、4项结构融资评级以及中国主权评级。

联合资信评估有限公司是目前中国最专业、最具规模的信用评级机构之一,于2000年注册成立,总部设在北京,股东为联合信用管理有限公司和惠誉信用评级有限公司。联合资信资质齐全,是中国人民银行、国家发展和改革委员会、中国保险监督管理委员会等监管部门认可的信用评级机构,是中国银行间市场交易商协会理事单位。联合资信拥有一支团结、高效、专业、具有高度责任感的管理团队和专业分析师队伍,技术力量雄厚,评级方法和技术处于同业前列。联合资信秉持“专业、责任、创新、坚持”的理念,致力于为投资者、监管部门提供客观、公正、科学的信用评级结果,服务了一大批国内特大型央企和地方龙头企业,树立了良好的社会形象,赢得了市场参与方的广泛肯定和信任,公信力、权威性和影响力不断提升。

万家共赢资产管理有限公司成立于2013年2月,系万家基金的子公司,公司以ABS、FOF业务为拓展重点,是一家专业的现代资产管理机构。截至2016年9月末,公司专户管理规模达2088亿元(基金业协会数据),行业排名第16位。

万家共赢对资产证券化业务的探索始于2014年初,并于2016年正式设立资产证券化部,专门负责公司ABS业务研究、项目承做和存续期管理等工作。资产证券化部在产品设计、基础资产筛选、现金流测算、项目尽职调查和存续期管理方面具备可靠的专业水准和丰富的实操经验,能够真正做到规范、专业、成熟、自律和创新发展。目前,万家共赢已成功运作和深度推进的基础资产类型包括:信托受益权、委贷债权、小额贷款、电力收费债权、租赁合同债权、信贷资产、消费金融等。

万家共赢不断创新交易结构,加强风险价值研究,实现了资产证券化业务持续稳健发展。截至2016年12月末公司累计发行ABS产品规模达168.31亿元,在所有券商和基金子公司中排名靠前,并在2016年荣获“最具潜力计划管理人”、“资产证券化•介甫奖”、“年度新锐奖”等多个奖项。

中国国际金融股份有限公司(中金,3908.HK)是由国内外著名金融机构和公司基于战略合作关系共同投资组建的中国第一家中外合资投资银行。

自1995年成立以来,中金一直致力于为客户提供高质量金融增值服务,建立了以研究为基础,投资银行、股票业务、固定收益、财富管理和投资管理全方位发展的业务结构。凭借深厚的经济、行业、法律法规等专业知识和优质的客户服务,中金在海内外媒体评选中屡获“中国最佳投资银行”“最佳销售服务团队”“最具影响力研究机构”等殊荣。

中金总部设在北京,在境内设有多家子公司,在上海和深圳设有分公司,在北京、上海、深圳等18个城市设有证券营业部。公司亦积极开拓海外市场,在香港、纽约、伦敦、新加坡四个国际金融中心设立子公司,不断拓展业务的辐射广度和深度,以把握资本跨境流动和财富全球配置的发展浪潮,令公司始终站在国际化发展的前沿。

2015年,中金在香港联交所主板成功挂牌上市。秉承“植根中国,融通世界”的理念,通过境内外业务的无缝对接,中金将持续为客户提供一流的金融服务,协助客户实现其战略发展目标。

穆迪投资者服务公司是提供信用评级、研究报告以及风险分析的知名机构。穆迪的坚定承诺和专业知识为金融市场的透明度和整体性作出了积极贡献。穆迪对债务进行评级及分析,覆盖约120个主权国家、11,000家企业发行人、21,000家公共融资发行人及72,000只结构融资证券。

中诚信国际信用评级有限责任公司(简称“中诚信国际”) 是中国本土评级事业的开拓者,领先的独立第三方信用评级服务提供商。中诚信国际拥有中国人民银行、国家发改委、中国保监会、国家经贸委等部委颁发的业务资质,是国内评级行业中历史最长、规模最大、市场份额最多的全国性信用评级机构,在资本市场享有良好声誉。

公司始创于1992年10月,前身为中国诚信证券评估有限公司(现更名为“中国诚信信用管理股份有限公司”,简称“中国诚信”)的评级事业部。中国诚信是经中国人民银行总行批准成立的中国第一家全国性资信评估机构。

2006年国际知名评级机构穆迪投资者服务公司(简称“穆迪”,Moody's)投资中诚信国际,将国际先进的评级技术、方法体系与国内十多年的评级实践有机结合,实现了国际先进评级技术的本土化。

标普全球评级是全球领先的信用评级机构。我们的评级对于推动增长、提供透明度、教育市场参与者助其做出自信决策发挥着不可或缺的作用。目前我们对政府、公司、金融行业、结构化融资实体与证券发布的评级超过100万项。我们放眼寰宇、细察本地,以独到方式将两者结合,并据此提出对市场的看法。我们发布关于相对信用风险的观点和研究,市场参与者获取信息,进而推动全球透明、流动的债务市场发展。

标普全球评级是标普全球(纽约证交所代码:SPGI)的子公司。标普全球为个人、公司、政府提供其自信决策所需的基本信息。欲了解更多资讯,请访问www.spglobal.com/ratings。

广发证券资产管理(广东)有限公司的前身是广发证券资产管理部,系广发证券旗下全资子公司,注册资本10亿元,于2014年1月2日成立,是华南地区首家券商系资产管理公司。截至2015年12月31日资产管理规模已经超过了5700亿元,集合资产管理规模2,123.21亿元,集合业务管理规模行业排名第二。广发资管资产支持证券业务包括标准型资产证券化ABS,以及市场化的资产证券化MABS(Market-based ABS)。为金融机构、实体企业等各类机构提供融资、优化财务报表、拓宽融资渠道等专业化服务,为资金方提供风险收益匹配、设计合理、高附加值的多元化产品选择。广发资管2015年度发行的企业ABS规模为134亿,位居全行业第二。广发资管于2015年荣获“介甫奖”之“资产证券化最佳项目管理人奖”;

“广发资管·民生银行安驰1-10号汇富资产支持专项计划”荣获“介甫奖”之“2015年度资产证券化最佳交易奖”,并被《商法》月刊(China Business Law Journal)评为“2015年度杰出交易”;“河北金租MABS”荣获商法杂志2014年“最佳交易”奖。

中泰证券股份有限公司(原名齐鲁证券有限公司)是全国大型综合类券商,成立于2001年5月,注册资本62.72亿元,员工7300多人,在全国28个省、市、自治区设有38家证券分公司、241家证券营业部。多年来,公司积极致力于为广大投资者提供证券代理买卖、投资咨询、财务顾问、证券发行与承销、收购兼并、资产重组、资产管理、融资融券、金融产品代销、证券投资基金代销、股指期货中间介绍等全方位的专业化证券投、融资服务。近几年,中泰证券为全国近200家企业提供股权融资、债券融资服务,实现融资额1500多亿元,为200多家企业提供财务顾问服务。

中泰证券的资产证券化业务始于2014年,并于2016年实现较大突破。2016年全年,中泰证券证券化团队完成了7个项目合计23支企业资产证券化产品发行,合计发行规模125.32亿元,项目个数及募集资金总额均居行业前列,已发行项目基础资产资产涵盖了市场上主流的基础资产类型,包括:租赁债权类、类REITs类、应收账款类、消费金融类。

中伦律师事务所创立于1993年,是中国司法部最早批准设立的合伙制律师事务所之一。经过数年快速、稳健的发展壮大,中伦已成为中国规模最大的综合性律师事务所之一。如今,中伦拥有260多名合伙人以及超过1200名专业人士,办公室分布在北京、上海、深圳、广州、武汉、成都、重庆、青岛、杭州、东京、香港、伦敦、纽约、洛杉矶及旧金山15个城市,为全球20多个国家和地区提供市场领先和高质量法律服务。

Eagle Point Credit Management(简称Eagle Point)是一家专注于CLO投资的资产管理公司,致力于为投资者提供专业化管理的和分散化风险的CLO权益和债务投资。截至2017年2月1日,Eagle Point为机构投资者和高净值客户管理的资产规模超过16亿美元(不包括未提取的资金保障承诺)。同时,“Eagle Point”是美国证券交易委员会的注册投资顾问。

Eagle Point在CLO市场上追求高度差异化的投资策略,专注于主动引荐、结构化和投资多数的CLO权益投资,以及私募二级市场的机会投资。此外,Eagle Point现已推出针对在CLO债务市场中寻求投资机会的定制化账户管理服务。 Eagle Point相信其独特的投资策略和流程将帮助机构客户在CLO市场中取得优势。

京东金融集团于2013年10月开始独立运营,至今已建立起九大业务板块——供应链金融、消费金融、众筹、财富管理、支付、保险、证券、农村金融、金融科技,实现了公司金融和消费者金融的双重布局,确立了金融科技的战略定位。

京东金融集团坚持以数据、用户、连接为三大关键点,遵从金融本质,明确风险管理、风险定价能力建设为战略第一位。以数据为基础,以技术为手段,搭建服务金融机构的开放生态,致力于与金融机构共同服务企业和个人,提升金融服务效率,降低金融服务成本。

京东金融背靠京东集团2亿多活跃用户,拥有几十万的供应商和合作伙伴数据,以及海量交易数据;同时,通过投资和合作的形式,丰富数据资源,进行深度学习、人工智能、区块链等技术应用,开发出风险量化模型、精准营销模型以及用户洞察模型等。

京东金融还建立起独有的风控体系、支付体系、投研体系、投顾体系以及DaaS(数据即服务)平台、SaaS(软件及服务)平台等一整套金融底层基础设施,为各类金融机构提供菜单式、嵌入式服务。

京东金融集团的初心是成为一家世界级的伟大科技公司,以创造长期的行业价值和社会价值为核心价值观,全面支持实体经济发展,促进消费升级和经济结构优化。

Bloomberg, the global business and financial information and news leader, gives influential decision makers a critical edge by connecting them to a dynamic network of information, people and ideas. The company’s strength – delivering data, news and analytics through innovative technology, quickly and accurately – is at the core of the Bloomberg Professional™ service, which provides real time financial information to more than 325,000 subscribers globally. Bloomberg’s enterprise solutions build on the company’s core strength, leveraging technology to allow customers to access, integrate, distribute and manage data and information across organizations more efficiently and effectively. Through Bloomberg Government, Bloomberg New Energy Finance and Bloomberg BNA, the company provides data, news and analytics to decision makers in industries beyond finance. And Bloomberg News, delivered through the Bloomberg Professional service, television, radio, mobile, the Internet and three magazines, Bloomberg Businessweek, Bloomberg Markets and Bloomberg Pursuits, covers the world with more than 2,400 news and multimedia professionals at more than 150 bureaus in 73 countries. Headquartered in New York, Bloomberg employs more than 15,500 people in 192 locations around the world.

高和资本于2009年10月正式成立,是中国第一支也是最大的人民币商业地产并购基金,专注于一线城市核心区域的商业不动产并购。目前完成总投资超过240亿元人民币,其中利用各类金融机构资金接近200亿元。完成项目最大单笔投资达150亿元人民币。

高和资本连续五年被第一财经《中国房地产金融》杂志和投中集团评为“中国房地产人民币基金TOP10 ”,是中国商业地产基金的领跑者。高和也是国内第一支基于互联网的私募REITs(高和-阿里招财宝-中投保私募REITs)的发起人。

在商业地产资产证券化领域,高和资本专注于两个重要方向:

其一、参与发起私募REITs,投资次级资金并负责物业的资产管理和价值提升;

其二、高和也是国内第一家专注于商业物业资产证券化产品的资产服务商。高和通过特别流动性支持,认购次级份额的方式实现风险参与,提升信用评级,降低发行难度和发行风险;协助形成风险定价机制,改变“重发轻管”的行业现状,保护投资人利益,变被动风险管理为主动风险管理。

普华永道创立于1849年,在世界上157个国家及地区拥有223,000名专业人员,是全球最大的专业咨询机构之一。在中国,普华永道分布在21个城市,拥有超过15,000名专业人员。在2003年至2016年中国注册会计师协会组织的综合评价中,普华永道中天会计师事务所(特殊普通合伙)连续十四年排名第一。

自2005年中国资产证券化试点开展以来,普华永道一直致力于支持资产证券化发展。作为会计及税务顾问,普华永道参与了国有商业银行、股份制银行、城市商业银行、汽车金融公司、租赁公司、建造企业、房地产企业等机构有关证券化项目的筹备及报批工作。我们密切关注监管政策的变化,利用普华永道全球在资产证券化交易中积累的经验积极与监管机构进行沟通,成立由会计、税务、估值、结构化交易专家组成的“一站式”专业服务团队,为客户提供多样化的服务,为中国资产证券化的持续稳定发展贡献我们的力量。

汇丰是全球最大的银行及金融服务机构之一。汇丰在全球设有约 4,000 个办事处,旨在把握市场增长机会,致力建立联系以协助客户开拓商机,推动工商企业茁壮成长及各地经济繁荣发展,而最终目标是让客户实现理想。

我们通过四大环球业务:零售银行及财富管理、工商金融、环球银行及资本市场以及环球私人银行,为近 3,700 万名客户提供服务。 我们的业务网络遍及欧洲、亚太区、中东及北非、北美和拉美,覆盖全球 70 个国家和地区。

汇丰控股有限公司在伦敦、香港、纽约、巴黎和百慕大证券交易所上市,股东约为 204,000 名,遍布全球 133 个国家和地区。

有关汇丰更多信息,请浏览我们的网站 www.gbm.hsbc.com. 该网站仅提供英文版本。

Deloitte(“德勤”)是一个品牌,在此品牌下,具独立法律地位的全球各地事务所属下数以万计的专业人士联合向经筛选的客户提供审计、企业管理咨询、财务咨询、风险咨询、税务及相关服务。德勤中国办事处分布于北京、香港、上海、长沙、成都、重庆、大连、广州、杭州、哈尔滨、合肥、济南、澳门、南京、沈阳、深圳、苏州、天津、乌兰巴托、武汉和厦门。

德勤全球拥有超过30年的证券化经验,致力于推动行业发展和专精化服务。是会计师行业在全球证券化领域的领导者。拥有参与国际规则制定的资深专家、受市场高度认可的从业人员。并参与了全球范围内几乎所有资产类别的创新和复杂交易。在证券化行业金融科技应用大量投入,ABS Suite在全球地区被大型投行、受托人广泛应用。

德勤中国自2005年起承担国家开发银行和建设银行的资产证券化试点项目会计顾问服务,至今连续11年,在银行间市场的信贷资产证券化业务中,无论从项目数量和发行金额均占有最高服务份额。德勤中国证券化团队有超过20位合伙人,分别提供会计、税务、估值、法务、全生命周期商定程序、现金流校验和金融技术等服务。

上海新世纪资信评估投资服务有限公司(以下简称“新世纪评级”)成立于1992年7月,是中国成立较早、具有全部资质、有一定知名度和声誉的信用评级机构。

新世纪评级自成立以来,立足上海、服务全国、辐射全球,为中国实体经济、金融机构、地方政府的信贷和债券融资、资产证券化等结构化融资、境外企业在境内发行熊猫债的融资提供了优质、高效的信用评级服务,评级业务覆盖了中国大陆全部省市及香港地区和境外的部分国家和地区,涵盖了全部信用评级业务品种。

同时,新世纪评级与国际评级机构标准普尔建立了全面战略合作,形成了具有“国际视野、中国特色”的信用评级理念和方法,有力地促进了中国信用评级行业的发展。

渣打是一家领先的国际银行,在全球一些最有活力的市场上经营150多年,拥有员工约84,000名。我们为遍布亚洲、非洲和中东市场的个人和企业客户提供金融服务,支持他们进行投资、开展贸易,并实现财富增值。这些市场为集团带来90%以上的营运收入和利润。渣打的文化传承和企业价值都在其品牌承诺 “一心做好,始终如一(Here for good)”中得到充分体现。

渣打集团有限公司除在伦敦及香港的交易所上市外,还在印度的孟买以及印度国家证券交易所上市。

渣打是亚洲证券化市场的领先开拓者,其成功地为许多亚洲国家完成了第一单证券化交易,譬如中国,泰国,印尼,菲律宾等。渣打银行在过去的12年中10次荣获由“财资”杂志颁发的亚太地区“最佳资产证券化机构”,其中包括最近一次于2017年2月的获奖。渣打银行于2016年成功在亚洲发行了24单资产证券化交易。

渣打自2002年开始就积极地参与中国资产证券化市场的发展。渣打在2005年为中国首单公开发行的住房按揭贷款支持证券提供了财务顾问服务(2005年中国建设银行发行的30亿人民币住房按揭贷款支持证券),随后为中国其它知名的金融机构完成了另外9单资产证券化交易(项目覆盖住房按揭贷款支持证券、企业信贷支持证券、租赁应收款支持证券和汽车贷款资产支持证券等)。2016年,我们成功完成了中国首批3单跨境资产证券化交易,并在中国国内完成了4单个人汽车抵押贷款资产证券化交易。渣打银行为唯一一家在国内证券化市场同时担任主承销商和簿记管理人的国际银行。

渣打银行自1858年在中国上海开设首家分行以来,在华业务经营从未间断。2007年4月,渣打银行(中国)有限公司成为第一批本地法人银行之一。这充分显示了渣打对中国市场的承诺以及在银行业的领先地位。目前,渣打银行在全国近30个城市拥有超过100家营业网点。

想了解更多有关渣打银行的信息,请登陆:www.sc.com/cn

中信建投证券股份有限公司(以下简称“公司”或“中信建投证券”)是经中国证监会批准设立的全国性大型综合证券公司,成立于2005年11月2日,注册地北京,注册资本61亿元。2016年12月9日,公司在香港联交所正式挂牌交易,股票代码6066.HK。公司经中国证监会批准的业务范围为:证券承销与保荐、证券经纪、与证券交易和证券投资活动有关的财务顾问、证券投资咨询、证券自营、证券资产管理、证券投资基金代销、融资融券、为期货公司提供中间介绍业务、代销金融产品业务以及中国证监会批准的其它业务。

中信建投证券是国内客户基础雄厚、业务体系健全、网点分布广泛、经营管理规范的综合类券商,也是业内发展较快的券商之一。公司在企业融资、固定收益、收购兼并、经纪业务、基金业务等领域形成了自身特色和核心业务优势,并搭建了研究咨询、信息技术、运营管理、风险控制、合规管理等高效业务支持体系,主要经营指标稳居行业前列。2010年以来,公司连续七年获得证券行业最高评级(A类AA级)。