| 北京银行股份有限公司 交银施罗德资产管理有限公司 交银国际信托有限公司 霸菱投资管理(上海)有限公司 彭博 渤海汇金证券资产管理有限公司 建信信托有限责任公司 中诚信证券评估有限公司 中信建投证券股份有限公司 青岸投资 德勤华永会计师事务所 光大证券股份有限公司 奋迅律师事务所 惠誉评级 高和资本 东方金诚国际信用评估有限公司 贵阳高登世德金融科技有限公司 第一太平戴维斯 |

深圳国策房地产土地估价有限公司 华福证券有限责任公司 英吉斯国际融资租赁有限公司 兴业证券股份有限公司 言钛(上海)信息技术有限公司 江海证券有限公司 安徽兆尹信息科技股份有限公司 金杜律师事务所 君信融资租赁(上海)有限公司 联合资信评估有限公司 穆迪公司 北京市圣大律师事务所 申万宏源证券有限公司 万家共赢资产管理有限公司 中泰证券股份有限公司 中银律师事务所 深圳市世联土地房地产评估有限公司 |

2018年来,我国资产证券化和结构性融资行业市场和监管两条线齐头并进。市场方面,延续近年来快速发展的态势,规模持续扩容,创新业务加速推进。监管方面,制度和规则逐渐完善,多项业务规则陆续发布,强化信息披露和信用风险管理。

为了更好地推动我国资产证券化和结构性融资行业的发展,总结2018年市场发展情况,增进行业交流,发掘潜力、迎接挑战,助力行业健康、稳定、长远发展,中国资产证券化论坛将于2019年5月6日至8日在北京万达文华酒店举办“2019中国资产证券化和结构性融资行业年会暨第五届中国资产证券化论坛年会”!

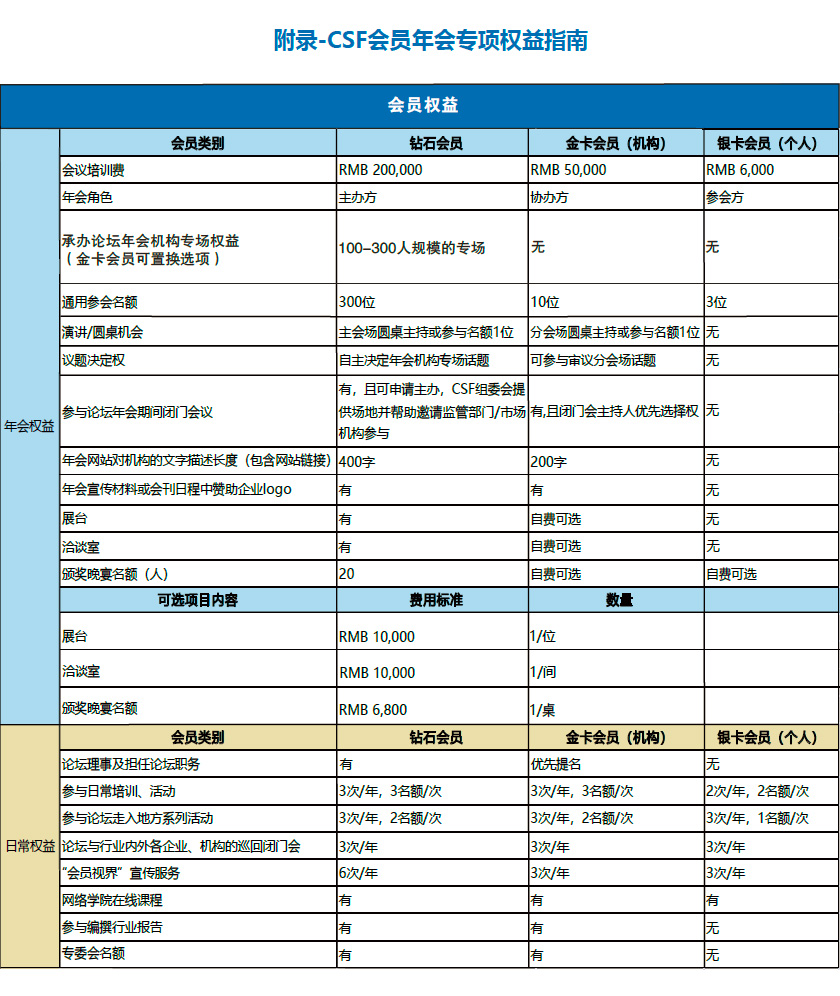

年会将为承办机构专场的钻石会员提供可容纳100-300人的会议厅及会议服务,承办机构将作为年会主办方之一与论坛共同举办年会,在机构专场中自行邀请参会人员、决定会议形式、组织会场议题。设置机构专场的目的在于推动业内各机构共享资源、最大化共同利益、实现推动行业发展的共同目标,并为承办机构提供业务拓展机会和品牌展示机会,也使得资产证券化和结构性融资从机构的业务领域、融资渠道衍生成为重要的企业成长、发展策略。

2、专题专场由论坛各专业委员会审议决定相关议题,并主办专题专场。各专业委员会的成员亦可参与合作或主导。专题专场将聚集业内一线专家,对诸如供应链金融、REITs、绿色资产证券化等热点专题进行深度探讨和解析。钻石会员、金卡会员可参与审议议题。

3、闭门会议年会将邀请监管部门嘉宾、业内专家参加多场闭门会议,对我国证券化市场发展状况、面临问题、前瞻进行讨论并解读政策方向。闭门会议的主旨是:加强行业内各机构与监管部门、自律组织的沟通;为资产证券化行业内的争议问题提供内部争鸣平台。钻石会员可申请主办闭门会议或参与闭门会议讨论,年会组委会提供场地并帮助邀请监管部门/市场机构参与,金卡会员可申请参与闭门会议讨论。

4、专业培训

年会邀请活跃在行业前沿的一线菁英,分析成功案例、分享实务经验、介绍最新动向,提高从业人员的理论和实务水平。

作为在中国资产证券化行业中影响力最大的论坛,中国资产证券化论坛年度奖至今已成功举办了四届,受到了业内广泛关注和积极支持,每一届的评选都囊括了行业的诸多佼佼者。“第五届中国资产证券化论坛年度奖”旨在表彰在2018年度中国资产证券化与结构性融资行业中具有影响力的项目,以及为行业做出突出贡献的机构,促进行业创新及信息交流共享。颁奖晚宴及颁奖仪式将于2019年5月7日晚举行。

点击以下链接了解“第五届中国资产证券化论坛年度奖”详情:https://mp.weixin.qq.com/s/5dVA4okj0ciJirvCJfWvCA

中国资产证券化论坛(以下简称论坛),是由海内外从事资产证券化业务的机构、个人组成的具有国际化视野的专业交流平台,是目前中国权威和专业的资产证券化行业组织。论坛致力于成为相关的政府监管部门、专业机构及投资者共商资产证券化领域和结构性融资领域的交流平台。CSF年会是中国资产证券化行业层次最高、规模最大、国际影响力最强的年度盛会,是为CSF会员提供服务的模式之一。我们邀请所有行业内人员及机构参加此次年会,并向所有的会员免费开放。

个人参会方式:

1、会员参会注册请点击这里:我要报名

2、非会员参会注册请点击这里:我要报名

由于会场设施限制,参会人员名额有限。有意向参会的人员请尽快联系主办方。组委会将尽量满足每一位有意愿参会的个人。

如您有任何疑问,请联系年会组委会: csfconference@chinasecuritization.org 。

联系电话:

021-31156255

房地产经济和金融领域专家,北京大学经济学教授、享受国务院特殊津贴的专家,被业界称为“中国房地产教父”,著有十余部专著。

具有丰富的政府管理与企业管理经验,1983-1990年任万里同志秘书、全国人大常委会秘书局副局长;1991-1992年任中华人民共和国进出口商品检验局副局长;1992年-2006年任中国房地产开发集团公司总经理、董事长、党委书记;2007年任幸福人寿保险股份有限公司董事长;2009年发起并成立汇力基金管理有限公司任董事长、上海人寿保险股份有限公司监事会主席等职。

担任国务院发展研究中心资产证券化REITs课题组组长、中国证券投资基金业协会资产证券化业务专业委员会专家顾问。

中国证监会国际咨询委员会委员、原中国证券监督管理委员会首席顾问、原香港证监会主席(香港证监会首位华人主席)香港执业资深大律师。1997年7月1日,被全国人大常务委员会任命为香港特区基本法委员会委员,2000年,当选CCTV中国经济年度人物、2009年,当选国际欧亚科学院院士。曾为北京大学、清华大学、中国入民大学、美国哈佛大学客座教授,现为香港中文大学校(创建法律学院规划委员会主席),新加坡国立大学客座教授。

现任中国工商银行、中信股份有限公司、新华保验股份有限公司独立董事。

成家军,男,汉族,籍贯山东,毕业于中国人民银行金融研究所研究生部国际金融专业,获经济学博士学位,主要研究方向是货币政策、资本市场、商业银行经营管理与金融监管。先后参与我国国有独资商业银行股份制改革、我国金融监管改革实践,参与多部银行监管法规与政策的研究制定工作,负责世界银行和国际货币基金组织金融体系稳健评估项目(FSAP)中国银行业压力测试报告的撰写工作,具有丰富的经济金融理论和金融改革实务经验。出版《资产价格与货币政策》、《现代商业银行经营与管理》等专著,编译《全球金融风险监管》、《金融工程学》、《国际金融》等著作,先后在《人民日报》、《中国证券报》、《经济时报》、《中国金融》杂志、《中国改革》杂志、《金融监管研究》、《清华金融评论》等报刊杂志发表学术文章数十篇。历任中国人民银行研究生部、银行管理司主任科员,中国银行业监督管理委员会银行监管一部市场准入处助理调研员、综合处副处长、非现场监管处处长、中国农业银行监管处处长、办公室主任,宁夏回族自治区人民政府金融工作办公室副主任,中国银行业监督管理委员会银行监管一部副巡视员。现任银行业信贷资产登记流转中心副总裁。

中伦律师事务所金融部负责人。

中国银行间市场交易商协会非金融企业债务融资工具注册专家,法律委员会委员、资产证券化及结构化融资专业委员会委员;深圳证券交易所、上海证券交易所资产证券化项目审核外部评审专家;银行业信贷资产登记流转中心备案审核委员会专家;资本市场学院特聘教授;国家开发银行专家委员会委员。

中伦公益基金会副理事长、中伦公益基金会园丁视野专项基金(捐赠者建议基金)秘书长。

交通银行总行投行中心总裁。本科毕业于中国人民大学商学院,后被授予美国哈佛大学肯尼迪政府学院MPA硕士学位,被世界经济论坛(World Economic Forum)评为“全球青年领袖”(Young Global Leader),并多次受邀参加“夏季达沃斯论坛”新领军者年会。

曾担任交银国际(HK3329)副CEO、交通银行国际部副总经理、交通银行战略投资部总经理助理,并曾在湖北省随州市挂职金融副市长。陈先生曾在国家外国专家局、中央汇金投资有限公司工作,并参与组建中国投资有限公司;先后担任荷兰银行投资银行部董事、苏格兰皇家银行环球银行和金融市场部董事。

受聘中国(湖北)自贸区武汉片区专家,还曾担任中国投资协会常务理事、中国投资协会股权和创业投资委员会副会长、上海浦东股权投资协会创始会长。牵头创立“陆家嘴∙资产证券化联盟”,并领导业内首个区块链资产证券化平台“链交融”的创新与发展。

联易融公司创始人、董事长兼CEO。

曾任腾讯金融战略顾问、华润银行总行行长、汇丰银行信托代理服务全球业务总经理。他是2006年中国资产证券化论坛创始理事、曾任伦敦国际证券市场协会指导委员会委员。在摩根大通银行、澳大利亚新西兰银行亦有任职经历。他具有丰富的资本市场、资产证券化、商业银行及交易银行经验。在国内,宋先生创造性的提出了“轻资产型银行”的经营模式,并在此领域做出了许多有益的尝试。

宋群先生毕业于华中科技大学获得工程学士学位、墨尔本大学获得工商管理硕士学位。

Winston Chang现任标普全球评级结构融资评级部的分析与研究主管。作为结构融资部的分析与研究全球主管,Winston Chang的职责包括监督和协调各种业务举措,旨在不断提升分析的一致性和卓越性、推出优质研究报告,以及高效执行面向主要市场参与者的市场教育和拓展活动。在担任该职务之前,他曾任结构融资业务的全球行业首席兼首席分析经理。

1999年加入标普之前,Winston Chang曾在Cahill Gordon & Reindel律师事务所工作,负责各类不同的公司交易和144(a)证券的发行。Winston Chang的职业生 涯始于大通曼哈顿银行(前化学银行)。他在大通曼哈顿银行的前8年里,曾任中型市场部资产担保贷款业务(ABL)的信贷员。负责资产担保贷款业务期间,他主要负责面向不同行业内生产商、分销商和零售商的用作营运资金用途的抵押贷款和收购融资。

Winston Chang于1997年获得了福坦莫大学法学院的法律博士学位,于1989年获得了威廉姆斯学院的经济学学士学位。

刘羿,平安银行资产出表总监, 零售资产证券化业务负责人。之前在美国从事资产证券化业务长达15年,曾任瑞信证券 (Credit Suisse) 证券化产品部高级副总裁,Beal Bank 证券化产品高级投资经理,德勤 (Deloitte) 证券化交易部RMBS团队主管。在标准普尔 (Standard & Poor’s) 结构融资部和第一资本 (Capital One) 风险建模团队也有任职经历。具有丰富的资产证券化发行,定价和投资实操经验。美国特许金融分析师。获武汉大学英国语言文学学士,经济学硕士和美国罗彻斯特大学西蒙商学院工商管理硕士学位。

是国内第一单CLO、第一单RMBS、第一单NPL证券化项目、第一单企业资产证券化项目、第一单租赁资产证券化项目的核心参与人员。

毕业于对外经济贸易大学法学院,拥有国际经济法硕士学位、证券从业资格及法律职业资格。

原德勤华永会计师事务所(特殊普通合伙)全球金融服务业审计合伙人暨证券化业务主管合伙人

陶先生拥有近20年金融服务业审计经验。证券化专业服务生涯源于2004年其在德勤伦敦金融服务团队资产证券化部门,至今已有超过10多年的专业经验。2006年起,开始参与国内证券化的试点阶段业务,普及推广证券化相关的交易、会计规则。

陶先生主导了多项创新项目,其中包括2012年信贷资产证券化重启后商业银行的首单。精通资产证券化业务相关的会计准则及国际监管规则的应用,并与银监会、银登中心、各交易所保持密切沟通。

陶先生是中国注册会计师协会第三批资深会员,并担任中国银行间交易商协会会计专业委员会的委员,银登中心的备案审核中心专家。2015年,开创性提出的“商业银行证券化三步走战略”对推动银行证券化业务投行化发展起来积极的作用。

擅长领域:资产证券化、信贷资产流转、信托与结构性融资

代表项目包括:

• 国开行、中行、建行、交行、农发行、进出口银行、招行、浦发、民生、华夏、恒丰、烟台等银行超过30单信贷资产证券化项目;

• 苏宁集团、美凯龙集团、旭辉集团、建业地产、银河物业、镇江交产、多家租赁公司、凯迪电力、某银行债券资产专项计划(CBO)等多单专项计划项目/ABN项目;

• 多家股份制银行、城商行以及民营银行超过40单的信贷资产流转项目。

不动产证券化领域:胡律师为旭辉领昱的首单民企储架式权益型公寓类REITS、苏宁的首单商业综合类REITS、美凯龙家居建材广场CMBS、镇江保障房项目以及苏宁银河、建业物业的多单物业费项目等多单不动产领域的证券化及结构性融资提供法律服务。

银行业信贷资产登记流转中心备案审核委员会、法律委员会、专家委员

张志杰,中国政法大学法学硕士,北京市中伦律师事务所金融部专职律师,2013年开始参与资产证券化及结构性融资领域业务,参与近百单资产证券化项目,包括首单信用卡资产证券化、首单PPP资产证券化、首单类CMBS项目等

俞娜女士拥有超过十八年的中国税务及商务服务经验。她主要致力于对金融行业税务服务,拥有向众多境内外金融企业提供税务咨询、税务筹划、税务健康诊断的经验。她服务的客户涵盖银行、保险公司、资产管理公司、证券公司、股权投资基金和共同基金。 同时她曾为多家中国企业集团以及金融机构提供海外投资、融资、并购方面的整体架构安排税务咨询和筹划服务。 俞女士曾在香港和新加坡工作,拥有在外资投资银行和商业银行的工作经验。她曾被派驻德勤伦敦办公室工作。俞女士获得美国芝加哥大学MBA学位,并同时拥有经济学和法学学士学位。她还是中国注册会计师。 俞女士的服务经验涵盖美国、英国、卢森堡、爱尔兰、澳大利亚、南非以及亚洲等地多个国家。

理学硕士,2004年加入招商证券从事投资银行工作,现任执行董事,创新融资部总经理,主持债券、资产证券化、Reits及投行创新业务工作。

左飞先生主持及参与过的项目主要有华海药业、招商银行、中海海盛股权分置改革,华能澜沧江电费ABS,招商轮船A股IPO,上港集团换股并购整体上市,农业银行A+H IPO,招商银行A+H 配股,新华保险A+H IPO,生命保险次级债,天虹商场类Reits,招商蛇口长租公寓CMBS,京东白条ABN,交通银行、招商银行、兴业银行、民生银行等多家商业银行信贷ABS及金融债,具有丰富的投资银行业务经验。

Russel Parentela is responsible for managing Bloomberg’s core terminal analytics and surveillance of Cash Structured Product securities. His focus is on large scale solutions and product development linked to current market and stimulus initiatives. Prior to joining Bloomberg, Mr. Parentela was a Managing Director, Head of Structured Credit Analytics at BNY Mellon. Before BNY Mellon, Mr. Parentela was a Managing Director at ZAIS Group, LLC where he managed the Structured Credit Advisory Services Group which performed portfolio diagnostics, model valuation/validation and asset monitoring. Mr. Parentela was also the Chief Operating Officer of ZAIS Solutions, LLC, responsible for ZAIS Group's quantitative research, system development, and mid-office data processing and IT infrastructure.

Prior to ZAIS Group, Mr. Parentela spent 14 years in Bear Stearns’ Fixed Income Department as Senior Managing Director, where he was responsible for the Analytics Securitization and Surveillance Group. He previously worked in Deloitte & Touche's Structured Transaction Group.

Mr. Parentela has a B.S.A. from Villanova University.

戴炜先生,现任北京银行行长助理、公司业务总监。北京大学区域经济学专业毕业,研究生学历。曾任北京银行长沙分行党委书记、行长,城市副中心分行行长,从事金融机构经营管理工作20多年,具有优秀的金融专业能力及团队领导能力。

毛跃晖先生现为高和资本董事总经理。

毛跃晖先生具有多年资深的银行业从业经验,先后任职于建设银行、广发银行以及东亚银行。对房地产行业融资、风险管理、授信管理等有着丰富的工作经验。在东亚银行工作期间,对信贷资产证券化业务进行尝试和创新,参与国内首单交易所标准化CMBS“高和招商-金茂凯晨”项目落地。

中信证券股份有限公司资产证券化业务线执行总经理,联席负责人。

中国证券投资基金业协会资产证券化专业委员会委员。

许苇律师是中伦律师事务所合伙人。许律师专注于资产证券化、房地产和基础设施等不动产证券化及相关领域,拥有超过10年的相关领域法律服务经验,是国内最早参与资产支持票据方案设计论证和中国REIT试点的法律专业人士。现任中国银行间市场交易商协会证券化暨结构性融资委员会专家委员。近期,在交易商协会领导下,协同各大发起机构、受托机构等,参与制定RMBS标准文本。

李耀光先生是渤海汇金证券资产管理公司董事总经理,资产证券化业务负责人。李先生拥有十余年的投资与结构金融从业经验,曾完成国内首单“PERE+REIT”、首单家居行业类REIT、首单长租公寓ABS、首单住房租赁类REIT、首单美元基金类REIT等行业代表性产品。李先生之前曾担任摩根士丹利华鑫证券执行董事,并曾就职于中信证券总部、中国农业银行总行。李先生拥有特许金融分析师、中国注册会计师、国际注册商业地产投资师、英国皇家特许测量师等特许资质,并受聘为中国证券业协会资产证券化业务专家,拥有中国人民大学经济学学士与硕士学位。

中国融资租赁研究院专家委员

中国融资租赁西湖论坛(南沙)研究院特聘专家、结构融资委员会主任

中国资产证券化论坛理事

曾任广发证券资产管理(广东)有限公司资产支持证券部总经理,拥有 10 年以上资产证券化从业经历,具有丰富的资产证券化业务经验。主导完成诸多国内首创、具有里程碑意义的证券化案例,如增量租赁资产证券化、双 SPV 租赁证券化、批量贸易金融应收款证券化、PPP 证券化等;其所主导的证券化业务覆盖高速公路收费权、航空BSP票款、商业租金、券商两融资产、信贷资产、租赁资产等基础资产类型。2006年至2018年主导发行ABS产品共57单,总规模585.41亿元;参与信贷ABS承销13单,承销规模284.97亿元。

作为核心成员,刘焕礼先生参与从2007年至今证监会、交易所主导的历次证券化立法过程,并承担核心工作。

Marjan van der Weijden is a Managing Director at Fitch Ratings and Global Head of Structured Finance and Covered Bonds. This group is responsible for assigning and monitoring credit ratings on asset-backed securities (ABS), residential mortgage-backed securities (RMBS), commercial mortgage-backed securities (CMBS), structured credit/collateralised debt obligations (CDOs) and covered bonds (CvBS). In her role, Marjan oversees the rating process, criteria development and analytical research.

Marjan has been with Fitch for eighteen years and has held a variety of roles in Asia and Europe, most recently serving as Head of EMEA Structured Finance since 2010.

Prior to joining Fitch Ratings, Marjan spent five years at Rabobank International in various roles, and worked in the securitisation group in its London branch before joining Fitch in 1999.

Marjan earned a degree in economics at Vrije Universiteit in Amsterdam.

冀婕 招商银行信贷资产证券化团队主管 特许金融分析师(CFA)。具有丰富的资产证券化经验,带领团队不断开拓创新,是资产证券化市场重要的参与者。

黄长清,现任天风证券资产证券化业务委员会主任、资产证券化业务牵头负责人,兼任中国资产证券化研究院首席研究员、中国服务贸易协会商业保理专委会常务委员、国家发改委PPP首批入库专家、和逸金融高级顾问。交易商协会、保险资管协会、北京国家会计学院等机构外聘讲师,泰康资产管理公司外部评审专家,国际金融地产联盟常务理事。南开大学金融学院、对外经济贸易大学国际商学院硕士研究生外部导师。负责或参与完成了接近1,000亿元各种类型的资产证券化项目。

曾获得中国债券俱乐部颁发的“2015年度最具勇气奖”、中国资产证券化研究院“2017年度资产证券化发行承销最具贡献奖”、《财视中国》“2017-2018年度资产证券化介甫奖——十佳风云人物”、2018年度中国资产证券化合规、创新与投资年会“承销商-最具贡献专家奖”等奖项。

《中国资产证券化操作手册》、《PPP与资产证券化》、《中国REITs操作手册》参与作者之一,《应收账款资产管理及证券化实务》执行主编之一。

自工作以来一直从事包括资产证券化在内的直接融资相关工作,是省内第一单地产ABS,第一单公交ABS、第一单CLO的核心参与人员之一,参与并见证了河南省资产证券化业务的起步和发展。

杨女士曾任职花旗集团投资银行部,从事债券承销、IPO等投行工作,积累了丰富的理论和实践经验。

杨女士毕业于英国帝国理工大学,拥有美国特许金融分析师资格。

陈玉慧女士是惠誉评级大中华地区结构融资评级团队的高级董事及主管。陈女士于2011年加入惠誉,负责资产支持证券、住房抵押贷款支持证券、商用房产抵押贷款支持证券以及商业银行信贷资产支持证券等亚太地区结构融资交易的评级。目前陈女士主要负责中国证券化交易的评级。

陈女士于2003年首次加入惠誉,负责非日本亚洲地区的结构融资交易评级。之后她加入美林(亚太)公司(现为美银美林),负责银行对亚洲地区消费融资资产和资产支持贷款领域的30亿美元投资的监测。

陈女士毕业于华盛顿大学,获得金融专业商业管理学士学位。

世联评估大客户部总经理全国资产证券化线负责人,15年以上评估领域工作经验,为各类型公司进行IPO上市评估、并购、重组、商誉减值测试、信贷资产抵押、资产证券化等均有非常丰富的经验。在国内最早一批参与证券化相关评估工作人员之一。

韩健先生目前担任德勤华永会计事务所(特殊普通合伙)审计合伙人和资产证券化主管合伙人。韩健先生拥有大量服务中资和外资银行、证券及保险公司等金融机构的审计和证券化经验。

邓大为先生现任中诚信证券评估有限公司董事总经理,负责企业资产证券化项目评级业务,主导资产证券化评级方法体系研究与设立、量化信用分析模型研究与设立,积累了近百个企业资产证券化项目经验。

邓大为先生拥有上海财经大学经济学硕士学位。

1983年9月出生,金融从业年限超过10年,经济学硕士,CFA,毕业于复旦大学管理学院。历任交通银行总行国际业务部产品经理、建信信托有限责任公司信托业务六部信托经理,现任交银国际信托有限公司资产证券化部副总经理。已通过证券从业资格及期货从业资格考试,金融产品设计与项目执行经验丰富,曾担任多个信托计划的信托经理,全程负责项目的交易结构设计、谈判、尽职调查及审批后发行工作。参与主办了类年金投资信托计划、证券投资信托计划、贵金属投资信托计划、产业投资基金等多个领域不同产品结构的金融产品的设计工作。资产证券化业务试点重启以来,担任了重启后首单个人住房贷款证券化项目“邮元2014年第一期个人住房按揭贷款证券化信托”、首单金融租赁资产证券化项目“交融2014年第一期租赁资产证券化信托”及“交银2014年第一期信贷资产证券化信托”、“交银2014年第二期信贷资产证券化信托”、“交诚2016年第一期不良资产证券化信托”、“工元2017年第三期个人住房抵押贷款资产证券化信托”、“交诚2018年第一期不良资产证券化信托”等产品的信托经理,全程负责了个各项目的方案设计及项目执行。

董婉律师,北京市中银律师事务所高级合伙人、管委会委员,吉林大学法学院法学学士,德国帕绍大学法学院法律硕士(LL.M.)。董婉律师在金融法律服务领域具有丰富的执业经验,从事金融领域法律工作已达11年,其主要业务包括但不限于金融、资产证券化(CLO、ABS、ABN、CMBS、CMBN、Reits)、银行传统业务(信贷、银团贷款、保理、票据)、信托、融资租赁、商业保理、资产管理、投资银行业务、非标业务、永续债、互联网金融等。特别是自2012年资产证券化重启以来,董婉律师作为主办律师提供专项法律服务的资产证券化项目中已经有40余单公募或私募发行,并入选国际知名法律服务评级机构钱伯斯(Chambers & Partners)发布的《2018亚太法律指南》(2018 Asia-Pacific Guide)中“资产证券化及衍生产品”领域受认可律师榜单、《2019亚太法律指南》(2019 Asia-Pacific Guide)中“资产证券化及衍生产品”领域受认可律师榜单,以及国际著名法律评级机构LEGALBAND发布的“2019年LEGALBAND中国顶级律师排行榜”中“资产证券化&衍生品”顶级律师榜单,2019年3月被聘为中国证券业协会资产证券化业务专家。

首席方案架构师,ABS业务专家和资产负债表管理专家。杜先生曾任职于澳大利亚 Westpac 银行,任资产证券化技术团队总负责人,资金转移定价,资产负债表管理系统主管。在任期间,他成功领导实施了多个千万澳币级别的大型项目,并荣获 Westpac Group Service 2013年度最佳员工荣誉。杜先生在ABS和BSM业务系统的设计、开发和实施方面有着丰富的经验。他在《中国银行业》等国家级重要期刊上发表了数篇关于ABS业务的实施和发展的论文,拥有多项ABS技术相关的专利。

贾舟祺女士具有超过 10 年的证券行业从业经验,曾任职嘉实基金、中融信托, 在资产证券化及结构化融资领域拥有资深经验,主导并完成捷信消费金融有限公司的捷赢系列信贷资产证券化、建设银行的建元系列个人住房抵押贷款资产证券化、交通银行的交元 2018 年第一期分期资产证券化、中金花呗系列及中金借呗系列资产证券化、远东租赁系列资产证券化、中金-美团生意贷系列资产证券化、中金-唯品花系列资产证券化、国药控股(中国)融资租赁有限公司 2018 年度第二期资产支持票据、平安国际融资租赁有限公司小微租赁系列资产支持票据等资产证券化项目等一系列资产证券化产品。

刘小丽律师是北京市中伦律师事务所金融部合伙人。其自2008年加入中伦以来一直专注于资产证券化领域,致力于为客户提供专业、优质的法律服务,并且通过积极参与立法论证、行业讨论和业务培训促进资产证券化法律基础设施的完善和行业知识的普及。刘小丽律师拥有超过150单信贷资产证券化、企业资产证券化和资产支持票据领域的法律服务经验,尤其熟悉信用卡、汽车贷款、个人住房贷款、消费贷款等消费金融领域的信贷资产证券化。刘小丽律师在各种类型基础资产的资产支持票据和企业资产证券化领域也有丰富操作经验和深厚的理论积累,包括但不限于航空客票、各类应收账款、房地产及基础设施、融资租赁债权、小额贷款等,其在2011年远东二期专项资产管理计划项目中首创的差额支付承诺函模式如今已为市场广泛采用。刘小丽律师也是国内最早参与设计和论证信托型资产支持票据“一票两权”结构的专业人员。刘小丽律师在中国资产证券化研究院组织的2018年度“汇菁奖”评选中获得“最具贡献律师奖”。

申挚先生现任江海证券资产管理与结构化融资部总经理

申先生曾在恒泰证券股份有限公司担任金融市场部高级总监,负责债务融资业务,率领团队落地了多个国内首单资产证券化项目,其中包括首单备案上市资产证券化项目——宝信租赁ABS、上交所首单类REITs——海航浦发大厦项目、交易所首单CMBS——银泰中心项目等具有标志性的创新项目;在此之前,申先生曾在东方花旗证券有限公司供职,担任高级经理,负责股权融资及创新融资业务,主持或参与了多个IPO项目

申先生拥有南开大学金融学学士和硕士学位。

徐梦哲先生现任青岸投资董事总经理,自2017年至今,徐先生作为主要负责人参与了专业的证券化投资平台青岸投资的设立,并带领团队完成超过50亿元ABS夹层/劣后级和pre-ABS项目的投资。徐先生曾工作于嘉实资本和中伦律师事务所,具有超过8年中国证券化市场业务经验。

张秀芬律师现为2006年成立的“亚太结构融资公会”的联席召集人及创会成员。张律师是“中国资产证券化论坛(CSF)”的理事及执行秘书长,协助促进大陆与香港资产证券化的发展。张律师现职“香港中文大学医学中心”首席法律顾问及公司秘书。

张律师是“香港按揭证券有限公司(按证公司)”的前首席法律顾问及公司秘书长达十九年,并在任内为连续四届香港财政司暨为“按证公司”董事局主席的领导下工作。张律师负责监管“按证公司”推出的各项债券计划的结构化及法律文件。

张秀芬律师取得“英国伦敦大学学院”法学学士及法学硕士学位; 拥有担任“英国及威尔斯最高法院”律师的资格,也是“香港特区高等法院”的律师。张律师是香港金融发展局市場推廣小组成员,及香港大学土木工程系的客席教授。张律师是亚洲国际金融法学会的名誉资深会员,也是“香港董事学会”及“香港特许秘书公会”的资深会员。鉴于张律师对发展债券市场及安老按揭的各项贡献,她曾获颁发“2012 -亚洲商业法律杰出女律师奖"。

朱明君先生现任交银施罗德资产管理有限公司副总经理,博士,高级经济师。曾在交通银行总行、分行服务多年,历任交行温州分行公司处副处长、交行总行公司机构业务部大客户部副高级经理、行业金融三部高级经理,期间曾赴上海市政府金融办挂职任综合协调处副处长。朱先生长期从事商业银行公司机构业务,为交通基础设施、能源资源、装备制造、民生消费等重要行业和大型客户提供综合金融服务,在宏观经济分析、基金投融资管理、信贷管理、资产证券化项目设计和交易安排、风险识别及控制、资管产品研发与推广等方面具备丰富经验。朱先生在资产证券化领域经验丰富,主导过多个不同资产类别证券化项目的设计和交易安排。

蔡彬彬先生是INTEX亚太区高级经理,负责亚太区市场开拓、交易建模以及现有客户的支持工作。

蔡彬彬先生具有为中国、澳洲和美国等地客户提供结构化金融产品分析及现金流模型搭建的丰富经验,并熟悉中国资产证券化市场各类产品。

郭永刚。现任东方金诚结构融资部总经理,拥有证券执业资格、8年资产证券化信用评级经验。曾负责数百单信贷ABS项目、企业ABS项目,其中包括8个国内首单项目。个人荣获中国资产证券化年度论坛2017“汇菁奖——最具影响力奖”;2018年度,个人蝉联 “第三届中国资产证券化行业评选汇菁奖个人最具影响力奖”。郭永刚先后完成《东方金诚CLO信用评级方法》《东方金诚RM BS信用评级方法》《东方金诚NPLs信用评级方法》《东方金诚个人消费贷款ABS信用评级方法》《东方金诚资产支持专项计划信用评级方法》等多项资产证券化信用评级技术和评级模型研究工作,具有丰富的资产证券化信用评级与评级建模经验。

阮宗斌,九三学社社员,高级经济师,管理学硕士。深圳市国策房地产土地估价有限公司华北区副总经理。具备房地产估价师、土地估价师、资产评估师,咨询工程师等执业资格,是中国土地估价师与土地登记代理人协会资深会员、天津市房地产估价师协会房地产价格评估专家委员会委员、雄安新区评估专家委员会委员。评估领域专业服务年限10多年,熟悉房地产市场及政策法规。主持过数千宗各类型房地产、土地、资产评估业务,主持过多家银行金融机构及非银金融机构的不良债权评估以及资产证券化评估。

眭悦,中信建投证券结构化融资部高级副总裁,北京大学金融工程硕士。作为现场负责人完成了包括建设银行、工商银行、农业银行、招商银行、浦发银行、华夏银行等多家国有及股份制银行多单资产证券化项目的承销及发行工作,其中主持完成不良资产证券化项目十多单,涵盖所有不良贷款品种,具备扎实的理论知识和丰富的实战经验。

孙鑫先生先后履职于中信证券、平安信托和京东金融。目前在中信产业基金和阳光保险合资的青岸投资从事资产证券化夹层和劣后级投资业务。

孙鑫先生在京东金融期间从无到有搭建了“资产云工厂”业务线,即资本中介型夹层投资业务体系,主要负责外部资产套利及内部资产融资业务,为外部机构不断提供优质资产以及持续资金融通服务。

孙鑫先生在资产证券化、非标资产转标、零售信贷资产融资整体解决方案等业务领域有较深积累,先后负责或参与了10余单银行间信贷资产证券化项目。在交易所市场上,还负责或全程参与了国内首支准REITs项目、国内首单贸易项下应收账款ABS、各类收益权、BT应收账款、多种小额贷款、租赁资产等交易所资产证券化项目。此外还在私募市场上主导或参与了消费金融资产或其他零售信贷资产相关的多个私募证券化或结构化融资项目,有着丰富的业务实践经验

徐承远,东方金诚首席分析师兼金融业务部总经理。金融学硕士,拥有13年信用评级经验。主持并参与过公司债、企业债、金融债等各类债券产品以及各类资产证券化产品信用评级和评审工作,组织开发了多项金融债和资产证券化产品评级方法和行业风险专题研究工作。主持完成商业银行等金融机构评级方法制定和研究、金融机构资产管理业务研究等。

李旭东,北京市中伦律师事务所律师,自2012年国内资产证券化业务重启以来开始从事相关法律服务,目前已完成多单信贷资产证券化、企业资产证券化以及资产支持票据项目。

李戍民,北大国际经济学学士,布朗大学经济学硕士,资产证券化从业20余年,先后在美国的大型金融机构工作(包括房利美,瑞信,瑞银,孤星基金,联储纽约分行,瑞穗),2017年底加入弘毅投资,是负责资产证券化业务的董事总经理。在这之前任瑞穗美国证券公司董事总经理,曾是联储量化宽松3期的主要设计人之一,孤星基金的首席策划师,曾获美国机构投资人杂志的MBS和ABS双奖,2008年合著“次贷信用衍生品”一书(威利金融出版)。

毕业于东南大学和南京大学,拥有工学学士、工商管理硕士学位,曾任国有银行省分行软件工程师、国际结算业务主管、欧洲分行营业部贸易金融业务负责人、全国股份制银行江苏和广东省分行投资银行部总经理。曾为股份制银行总行级并购业务专家、PPP业务专家,入选总行海外高管人才库。先后实现2014年江苏省债务融资工具主承销全市场第一,2015年广东省股份制银行第一,广东省以及总行首单电商消费融资资产支持票据主承销发行、首单核心企业为AA+地产商的供应链资产支持票据主承销发行,曾担任多个供应链资产支持票据主承销商角色,项目数量居总行第一。2018年12月加盟联易融。

万颖玲是惠誉评级的高级总监,领导中国结构融资的研究和标准制定。在加入中国团队之前,万颖玲在惠誉纽约工作超过十年,拥有各种资产类别的评级经验。她目前的职责包括制定不同资产的结构性融资标准,领导中国证券化市场研究,并通过及时和深入的研究为市场参与者提供分析洞察力。

在加入惠誉之前,万颖玲是纽约花旗集团信用卡部门的副总裁,负责信用风险管理职能,主管其银行卡组合的信贷发放和账户后续管理的信贷政策。

万颖玲拥有耶鲁大学工商管理硕士学位和北京对外经济贸易大学学士学位。她是CFA特许持有人。

北京国家会计学院 金融学副教授,硕士研究生导师

西安交通大学,工学学士;北京大学,金融学硕士;

香港浸会大学,访问学者。

为政府机构、商业银行、大型企业集团、会计师事务所授课;

担任多家企业独立董事

研究方向为,国际金融,金融衍生工具,资产证券化。

主持教授负责制专题 《资产证券化政策与实务高级研修班》。

王卓先生 从事资产评估、房地产估价、金融不良资产并购重组20余年,拥有注册会计师、注册房地产估价师、土地估价师、资产评估师执业资格、英国皇家特许测量师学会(RICS)会员。现任世联评估总经理助理、世联评估战略投资部总经理,曾任GE商务金融中国区不良资产副董事。

擅长各类资产评估,特别在房地产、金融不良资产、企业股权价值评估领域拥有丰富的执业经验。

陈卫理先生目前担任渣打银行执行董事,资本市场飞机融资主管。陈先生的主要业务是航 空,基础设施和其他商业资产的证券化。在他最近的代表性交易中,有第一单以亚洲及中东 项目融资贷款为资产的 CLO,及第一单发给新加坡零售投资者的私募股权为资产的证券化。

在 2016 年加入渣打银行之前,陈先生是在纽约标准普尔评级服务公司的结构性金融部门高 级主管。他曾任美国非传统证券化分析部门经理。在标准普尔的 17 年中、陈先生覆盖了超 过十种的结构性金融资产类别,包括交通运输设备的租赁、分时度假贷款、知识产权、保险 相关的应收账款,和太阳能电池板的电力购买协议。他还撰写了若干标准普尔在这些类别资 产的评级方法论,其中主要的包括飞机和集装箱租赁资产证券化方法论。在他的领导下,标 准普尔多年来一直包持这些资产类别的评级领先地位。

在加入标准普尔之前,陈先生在在马萨诸塞州剑桥市的一家计量经济学的咨询公司任系统分 析师。在任职七年期间期间,他分析了人口普查和小企业的数据并设计和分析交通出行需求 模型, 应用在马萨诸塞州,新罕布什尔州, 及纽约市的基础设施项目上。

陈先生毕业于清华大学获得建筑学士学位,陈先生并拥有耶鲁大学管理学院的金融 MBA,及 麻省理工学院的城市研究硕士学位。

Douglas Trevallion is a member of the Barings Multi Strategy Fixed Income Group and the Head of Global Securitized Products. Doug is responsible for the portfolio management of the firm’s securitized and multi-asset portfolio strategies. Doug has worked in the industry since 1987 and his experience has encompassed stable value, core, core plus, active short and leveraged inflation strategies. Prior to joining the firm in 2000, he worked at Massachusetts Mutual Life Insurance Company where he established fixed income analytical and risk capabilities for the company. Doug holds a B.A. from the University of Massachusetts and is a member of the CFA Institute.

裴湛思是专长于结构性债务和证券化的律师,曾在本所的伦敦和香港办事处工作。裴律师拥有超过十二年的经验,曾担任一系列复杂跨境项目的安排行、投资者、银行和发起人的法律顾问,所涉及的交易也包括广泛的资产类别,包括贸易应收款、基础设施、住宅抵押贷款、商业地产抵 押贷款、汽车贷款、消费贷款和公司贷款。 此外,裴律师曾为不同银行建立并重组各种结构性融资平台,包括资产支持票据通道、结构性公司债务平台、应收账款和贸易融资平台以及风险分配计划。 裴律师还定期就结构性债务和证券化交易提供监管方面的咨询。

何启新先生拥有超过20年的资产证券化经验。他于2003年加入汇丰银行,之前他任职于标准普尔结构性产品评级部门,负责对亚太地区的资产证券化进行评级。

在何先生的带领下,汇丰从2007年开始参与中国的资产证券化, 并成功为汇丰的客户完成了多单在中国与其它亚太地区具里程碑意义的交易。

何先生是中国银行间市场交易商协会资产资产证卷化暨结构化融资专业委员会顾问, 也是亚洲证券业与金融市场协会结构信贷委员会委员。

劉偉棠是國際規劃和工程顧問奧雅納的院土和董事。劉先生在管理大型及多專業發展項目上擁有30多年經驗。劉先生曾領導奧雅納在東亞區域的咨詢業務長達15 年。劉先生是奧雅納東亞區域董事局成員,由2008 - 2017他是奧雅納越南總裁。劉先生是奧雅纳院士,從2001致 2016 他是奧雅納全球交通規劃領導人。

英国剑桥大学经济学硕士。现任国泰君安证券股份有限公司债务融资部执行董事,资产证券化业务团队负责人,曾主导运作众多资产证券化项目,涉及融资规模数千亿元,涵盖各类银行贷款、商业物业、企业应收账款等基础资产类型,行业经验丰富,曾获“上海证券交易所优秀债券承销人员”等各项荣誉,被聘为中国证券业协会资产证券化业务专家。

华福证券创新业务一部总经理助理,主要负责资产证券化业务,并致力于为企业客户提供全方位的产品服务。目前主办并落地了国内多单REITs、CMBS、供应链、应收账款、融资租赁等资产证券化项目。

中伦律师事务所合伙人,各类资产证券化项目经验丰富,长期为工行、建行、中行、平安等发起机构提供证券化法律服务,有经验的企业资产证券化项目涉及信托受益权、企业应收账款、融资租赁债权、基础设施收费权等多种类型的基础资产。

Peter Eastham,标普全球评级方法团队董事总经理,常驻纽约。

目前负责标普信用评级(中国)有限公司(标普信评)分析平台、员工队伍和方 法体系的搭建,正率领各团队为标普信评在中国境内市场开展评级活动做前期准 备工作。

在方法团队工作期间,曾作为资深成员设计开发标普全球评级在全球范围采用的 信用分析方法,涉猎各种资产类别和全球各个地区。

之前曾领导美国 CMBS 评级团队,负责全美各地 CMBS 分析工作的牵头与协 调。世纪初加入标普全球评级,工作履历涵盖各门类的结构融资产品。

加入标普全球评级之前,曾在澳大利亚政府担任多个财政类职务。获南澳大学商 科学士学位,及澳大利亚金融服务协会应用金融与投资专业研究生文凭。

清华大学博士,现任联合信用评级有限公司研发部副总经理,主要从事资产证券化、信用衍生品的研发与评级工作,曾在《金融研究》、《改革》、《中国金融》等专业期刊上发表论文多篇,参编《PPP与资产证券化》、《中国证券业发展报告》等多部专著,并参与了奇艺世纪知识产权供应链金融资产支持专项计划评级项目。

段韧,和逸金融副总经理,负责和逸金融资产证券化相关金融咨询业务,为市场参与机构提供投资咨询、融资方案设计优化等服务。曾供职于国外大型资产管理公司和金融信息服务公司,十多年资产证券化行业和资管行业运营管理、风险控制、系统研发等从业经验。曾负责国际资产证券化产品的分析与建模工具研发和国内私募基金管理平台的搭建,带领团队为1000+私募基金,100+基金管理人提供服务。拥有同济大学计算机应用系硕士学位。

高扬,现任万家共赢金融市场部副总监,英国纽卡斯尔大学银行与金融学硕士。曾就职于中国银行山东省分行,2015年加入万家共赢资产管理有限公司,主导、参与资产证券化产品规模逾百亿,对应收账款、供应链、收费收益权、融资租赁、信托受益权、CMBS、REITs等各类资产证券化项目均有丰富理论、实践经验。

姬宝龙任中泰证券投资银行业务委员会债券与结构金融部副总裁。姬宝龙毕业于英国爱丁堡大学经济学院,拥有接近5年的资产证券化相关从业经验。先后参与了包括中国工商银行、北京银行等作为发起机构的信贷资产证券化项目,凯盛科技、中国化工、上海易鑫、中国宏桥、新城控股等企业资产证券化项目以及多个资产支持票据、私募证券化及PRE-ABS项目,具有丰富的资产证券化业务经验。

冀坤,联易融联合创始人、总裁,中国金融学院经济信息管理学士。20多年银行从业经历,丰富的对公业务营销管理、供应链金融的研究和实战经验,在国内领先创新了供应链金融与互联网及产业融资深度结合的模式,并开展了大量成功实践。历任华润银行总行行业金融部/公司金融部总经理、建行深圳分行集团客户部总经理。

路竞祎律师在资产证券化、结构性融资、资产管理业务法律服务领域具有丰富的实践经验。

为国家开发银行、中国工商银行、中国银行、中国建设银行、交通银行、招商银行、平安银行、广发银行、江苏银行、桂林银行、厦门农商银行、中国邮政储蓄银行、中国长城资产管理公司、工银金融租赁、招银金融租赁、皖江金融租赁、广汽汇理、中信证券、中信建投、国泰君安、申万宏源、华创证券、西部证券、华泰证券、东兴证券等机构的证券化业务提供法律服务,内容涵盖对公贷款证券化(CLO)、个人住房贷款证券化(RMBS)、汽车贷款证券化(Auto Loan)、信用卡证券化(Credit Card)、不良资产证券化(NPL)、融资租赁资产证券化,类REITs、CMBS、小额贷款、企业应收账款、各类收费权、保理资产等各类型企业资产证券化,资产支持票据(ABN),资产支持计划,信贷资产流转。同时,也为中信信托、北京信托、平安信托、五矿信托、华融信托、鑫沅资产管理有限公司等机构的资产管理业务提供法律服务。

路竞祎律师被钱伯斯亚太2016年-2019年推荐为“资本市场:资产证券化与金融衍生品”领域的“领先律师”

现任国泰君安证券股份有限公司投资银行业务委员会董事总经理、结构金融部联席行政负责人。财政部财政科学研究所博士毕业,先后供职于中国人民银行办公厅、金融市场司、招商证券股份有限公司等机构,从事金融市场运行和管理、债券承销发行及管理等工作。

王立女士,现任中诚信国际信用评级有限责任公司结构融资部副总经理,主要负责银行间资产证券化项目评级业务,参与过对公贷款、个人住房抵押贷款、汽车抵押贷款、信用卡分期贷款等多种类型的信贷资产证券化项目。

王立女士拥有美国福坦莫大学(Fordham University)数量金融学硕士学位。

新派公寓创始人及CEO,赛富不动产基金创始合伙人。曾在深交所率先成功挂牌中国第一支权益型住宅租赁类REITs,也是中国首支长租公寓类REITs,成为中国住房租赁以及城市更新存量资产金融创新的破冰标杆。

王金翠女士现任德勤中国资产证券化主管高级经理,拥有超过12年四大专业服务经验。

王金翠女士专精于资产证券化会计顾问服务,服务超过50多单银行间市场信贷资产证券化项目和交易所企业证券化项目以及银登中心信贷资产流转业务。

张海云,现任对外经济贸易大学金融市场研究中心主任、金融学院教授、全球风险协会(GARP)北京分会共同主席。 北京大学本科毕业、美国卡内基梅隆大学(Carnegie Mellon University)物理学博士、金融风险管理师(FRM)。 上世纪90年代中期开始华尔街生涯,曾先后在美林证券(Merrill Lynch)主持全球外汇交易风险管理系统,在加拿大多伦多银行(TD Bank)担任信用衍生品交易部总经理,在美国银行(Bank of America)担任全球市场部董事。近年来主要研究方向包括资产证券化、信用衍生品、风险管理等。第一代中国版CDS——信用风险缓释工具CRM面世后,自2010年起撰文数篇,辨析一度被誉为创新的CRM“单一标的债务”条款的各项弊端,为2016年推出的第二代中国版CDS改用“多标的债务”条款设计提供了理论支持。

春节伊始,万象更新,国内外资本市场和货币市场积极信号的萌动,使得市场参与者对2019年充满期许。刚刚过去的2018年也是对中国资产证券化和结构性融资行业的发展尤为重要的年度。在践行金融服务实体经济的大环境下,资产证券化以及结构化融资作为新型金融工具,重构并链接了金融与实体经济。目前,我国资产证券化业务累计发行规模已达2.6万亿元,有力地推动着金融市场和实体经济的融合发展。

据上海和逸金融和中国资产证券化分析网(CNABS)发布的《2018年度中国资产证券化市场白皮书》数据,2018年全年,我国资产证券化市场共新增发行943单ABS 产品,同比增长 46.13%,发行总规模 20,086.61亿元,同比增长40.44%。

资产证券化的发展,离不开业内机构与从业人员的积极参与和探索。作为在中国资产证券化行业中影响力最大的论坛,中国资产证券化论坛年度奖至今已成功举办了四届,受到了业内广泛关注和积极支持,每一届的评选都囊括了行业的诸多佼佼者(文末附第四届中国资产证券化论坛年度奖获奖名单)。中国资产证券化论坛于今日正式启动“第五届中国资产证券化论坛年度奖”评选工作,并将颁发出多项荣誉大奖。本届年度奖评选活动旨在表彰在2018年度中国资产证券化与结构性融资行业中具有影响力的项目,以及为行业做出突出贡献的机构,促进行业创新及信息交流共享。本届年度奖评选活动将于2月18日起开放申报通道,期待您的推荐或自荐。

本届年度奖的评选范围包括2018年内(起息日在2018年1月到12月)在银行间市场、交易所 (上交所、深交所) 及其他交易场所(机构间私募产品报价与服务系统,北京金融资产交易所等)发行的资产证券化与结构性融资项目(可登录www.cn-abs.com进行项目信息查询)。

评选项目申报主体包括参与项目的原始权益人/发起机构、证券公司、基金子公司、银行、律师事务所、会计师事务所、评级公司、信托公司、资产管理公司、投资公司等,均可为其参与或服务的项目进行申请。

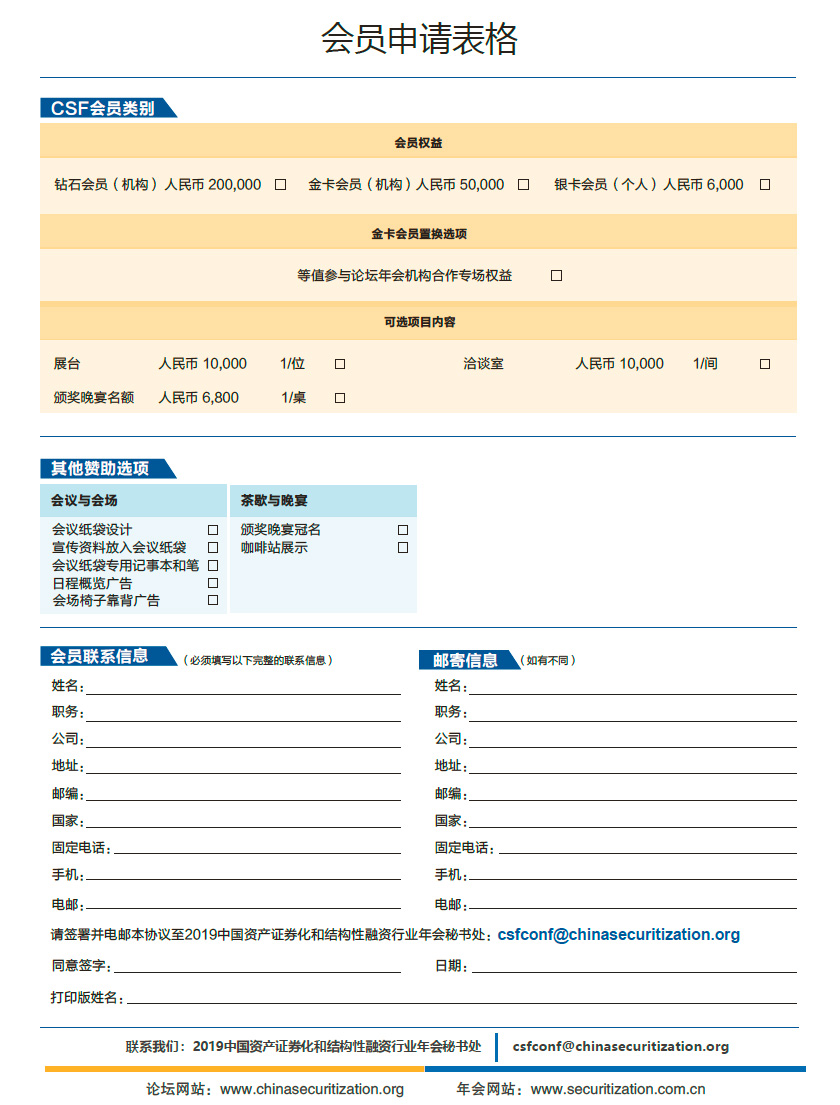

奖项评审将由中国资产证券化论坛执委会牵头负责,组织专家评审团进行严格评审、公开评选,包括申报与提名、专家初评、CSF会员投票、公开投票、颁奖等流程。

其中,评分&投票最高的前3个项目为“年度杰出交易”奖。

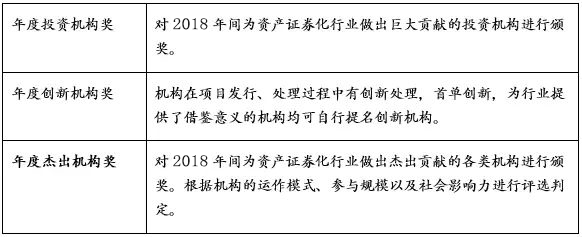

(机构及产品)申请机构需为CSF机构会员。

项目奖申报需由项目相关机构主动进行奖项申报。信贷资产证券化年度十佳交易、企业资产证券化年度十佳交易、场外年度优秀交易奖(机构间私募产品报价与服务系统,北京金融资产交易所等)的奖项申请人需提供产品说明书和项目推介材料进行“第五届中国资产证券化论坛年度奖”申报。

机构奖申报,机构可以主动进行奖项申报,主办方也可以主动邀请相关机构进行奖项申报。

2019年3月3日即将启动

评选小组将对提名信息进行汇总,由专家评审团(由五至七位长期研究证券化行业的教授、学者等组成)提名入围名单:

20个信贷资产证券化项目

20个企业资产证券化项目

机构奖项将根据申报情况酌情提名。

中国资产证券化论坛官方网站及官方微信公众号同步投票,投票时间:

2019年3月9日-2019年3月17日。

结合投票数与专家评审团打分,确定“年度十佳交易奖”,“年度杰出交易奖”和“年度特殊贡献奖”“年度创新机构奖”“年度杰出机构奖”奖项。

电话:021-31156255 高女士;010-56508564 吴女士

电邮:secretariat@chinasecuritization.org

微信:CSFhelpdesk

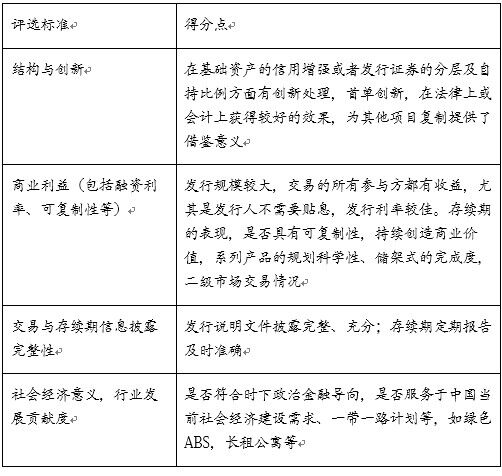

评审委员会将根据申请者所申报项目的相关指标进行综合评分,按综合得分高低排序,得分高者获奖。

论坛将邀请海内外证券化业内权威组成专家评审团,对企业申报资料统一、严格评审。

评审截止时间:2019年3月17日

评选结果将于颁奖现场公布

| 项目名称 | 序号 | 主要交易主体 | 参与机构 |

| 2015年开元棚改专项信贷资产支持证券 | 1 | 发起机构 | 国家开发银行股份有限公司 |

| 2 | 受托机构 | 中国对外经济贸易信托有限公司 | |

| 3 | 资金保管机构 | 中国建设银行股份有限公司 | |

| 4 | 贷款服务机构 | 国家开发银行股份有限公司 | |

| 5 | 主承销商/联席主承销商 | 国开证券有限责任公司 | |

| 6 | 评级机构 | 中诚信国际信用评级有限责任公司 | |

| 7 | 中债资信评估有限责任公司 | ||

| 8 | 会计顾问 | 普华永道中天会计师事务所(特殊普通合伙) | |

| 9 | 法律顾问 | 国浩律师事务所 | |

| 10 | 北京中伦律师事务所 | ||

| 建元2015年第二期个人住房抵押贷款资产支持证券 | 1 | 发起机构/贷款服务机构 | 中国建设银行股份有限公司 |

| 2 | 发行人/受托机构 | 建信信托有限责任公司 | |

| 3 | 财务顾问 | 建信资本管理有限责任公司 | |

| 4 | 资金保管机构 | 招商银行股份有限公司北京分行 | |

| 5 | 牵头主承销商/簿记管理人 | 招商证券股份有限公司 | |

| 6 | 联席主承销商 | 中信建投证券股份有限公司 | |

| 7 | 联席主承销商 | 广发证券股份有限公司 | |

| 8 | 信用评级机构 | 中债资信评估有限责任公司 | |

| 9 | 信用评级机构 | 联合资信评估有限公司 | |

| 10 | 会计/税务顾问 | 德勤华永会计师事务所(特殊普通合伙) | |

| 11 | 法律顾问 | 北京中伦律师事务所 | |

| 沪公积金2015年第一期个人住房贷款资产支持证券1号 | 1 | 发起机构 | 上海市公积金管理中心 |

| 2 | 受托机构 | 上海国际信托有限公司 | |

| 3 | 资金保管机构 | 上海浦东发展银行股份有限公司上海分行 | |

| 4 | 贷款服务机构 | 上海市公积金管理中心 | |

| 5 | 主承销商/联席主承销商 | 上海浦东发展银行股份有限公司 | |

| 6 | 评级机构 | 上海新世纪资信评估投资服务有限公司 | |

| 7 | 中债资信评估有限责任公司 | ||

| 8 | 会计顾问 | 普华永道中天会计师事务所(特殊普通合伙) | |

| 9 | 法律顾问 | 北京市环球律师事务所 | |

| 和家2015年第一期个人住房抵押贷款资产支持证券 | 1 | 发起机构 | 招商银行股份有限公司 |

| 2 | 受托机构 | 华润深国投信托有限公司 | |

| 3 | 资金保管机构 | 平安银行股份有限公司 | |

| 4 | 贷款服务机构 | 招商银行股份有限公司 | |

| 5 | 主承销商 | 招商证券股份有限公司 | |

| 6 | 评级机构 | 联合资信评估有限公司 | |

| 7 | 中债资信评估有限责任公司 | ||

| 8 | 会计顾问 | 毕马威华振会计师事务所(特殊普通合伙) | |

| 9 | 法律顾问 | 北京中伦律师事务所 | |

| 和信2015年第二期汽车分期资产支持证券 | 1 | 发起机构 | 招商银行股份有限公司 |

| 2 | 受托机构 | 华润深国投信托有限公司 | |

| 3 | 资金保管机构 | 北京银行股份有限公司 | |

| 4 | 贷款服务机构 | 招商银行股份有限公司 | |

| 5 | 主承销商 | 招商证券股份有限公司 | |

| 6 | 评级机构 | 中债资信评估有限责任公司 | |

| 7 | 联合资信评估有限公司 | ||

| 8 | 会计顾问 | 毕马威华振会计师事务所(特殊普通合伙) | |

| 9 | 法律顾问 | 北京中伦律师事务所 | |

| 兴银2015年第四期信贷资产证券化信托资产支持证券 | 1 | 发起机构 | 兴业银行股份有限公司 |

| 2 | 受托机构 | 中海信托股份有限公司 | |

| 3 | 资金保管机构 | 中国邮政储蓄银行 | |

| 4 | 贷款服务机构 | 兴业银行股份有限公司 | |

| 5 | 主承销商/联席主承销商 | 招商证券股份有限公司 | |

| 6 | 申万宏源证券有限公司 | ||

| 7 | 中信建投证券股份有限公司 | ||

| 8 | 评级机构 | 中诚信国际信用评级有限责任公司 | |

| 9 | 中债资信评估有限责任公司 | ||

| 10 | 会计顾问 | 德勤华永会计师事务所(特殊普通合伙) | |

| 11 | 法律顾问 | 北京大成律师事务所 | |

| 融腾2015年第一期个人汽车抵押贷款资产支持证券 | 1 | 发起机构 | 上汽通用汽车金融有限责任公司 |

| 2 | 受托机构 | 华能贵诚信托有限公司 | |

| 3 | 资金保管机构 | 中国银行股份有限公司上海市分行 | |

| 4 | 贷款服务机构 | 上汽通用汽车金融有限责任公司 | |

| 5 | 主承销商/联席主承销商 | 中信证券股份有限公司 | |

| 6 | 中国工商银行股份有限公司 | ||

| 7 | 招商银行股份有限公司 | ||

| 8 | 评级机构 | 中债资信评估有限责任公司 | |

| 9 | 联合资信评估有限公司 | ||

| 10 | 会计顾问 | 德勤华永会计师事务所(特殊普通合伙) | |

| 11 | 法律顾问 | 北京中伦律师事务所 | |

| 12 | 北京市金杜律师事务所 | ||

| 招金2015年第一期租赁资产支持证券 | 1 | 发起机构 | 招银金融租赁 |

| 2 | 受托机构 | 上海国际信托有限公司 | |

| 3 | 资金保管机构 | 招商银行股份有限公司 | |

| 4 | 贷款服务机构 | 招银金融租赁 | |

| 5 | 主承销商/联席主承销商 | 招商证券股份有限公司 | |

| 6 | 国泰君安证券股份有限公司 | ||

| 7 | 中德证券有限责任公司 | ||

| 8 | 评级机构 | 联合资信评估有限公司 | |

| 9 | 中债资信评估有限责任公司 | ||

| 10 | 会计顾问 | 毕马威华振会计师事务所(特殊普通合伙) | |

| 11 | 法律顾问 | 北京中伦律师事务所 | |

| 兴银2015年第三期信贷资产证券化信托资产支持证券 | 1 | 发起机构 | 兴业银行股份有限公司 |

| 2 | 受托机构 | 中粮信托有限责任公司 | |

| 3 | 资金保管机构 | 招商银行股份有限公司 | |

| 4 | 贷款服务机构 | 兴业银行股份有限公司 | |

| 5 | 主承销商/联席主承销商 | 招商证券股份有限公司 | |

| 6 | 兴业证券股份有限公司 | ||

| 7 | 评级机构 | 中诚信国际信用评级有限责任公司 | |

| 8 | 中债资信评估有限责任公司 | ||

| 9 | 会计顾问 | 德勤华永会计师事务所(特殊普通合伙) | |

| 10 | 法律顾问 | 北京大成律师事务所 | |

| 苏元2015年第一期信贷资产支持证券 | 1 | 发起机构 | 江苏银行股份有限公司 |

| 2 | 受托机构 | 上海国际信托有限公司 | |

| 3 | 资金保管机构 | 招商银行股份有限公司南京分行 | |

| 4 | 贷款服务机构 | 江苏银行股份有限公司 | |

| 5 | 主承销商/联席主承销商 | 招商证券股份有限公司 | |

| 6 | 中银国际证券有限责任公司 | ||

| 7 | 南京银行股份有限公司 | ||

| 8 | 评级机构 | 中诚信国际信用评级有限责任公司 | |

| 9 | 中债资信评估有限责任公司 | ||

| 10 | 会计顾问 | 毕马威华振会计师事务所(特殊普通合伙)上海分所 | |

| 11 | 法律顾问 | 北京中伦律师事务所 |

|

|

企业资产证券化年度奖 |

获奖点评 |

|

杰出交易 |

京东白条应收账款债权资产支持专项计划 |

本项目由京东金融板块世纪贸易作为原始权益人,系国内首单基于互联网消费金融资产证券化产品。基础资产极度分散,大数据征信则整合了内外部数据,借助于模型工具,提供对用户的信用评价及白热度评分。同时基于用户在商城注册、浏览、关注、下单、支付、配送、评价等海量数据,深度挖掘用户特征,评估用户的履约能力,进而预测用户的信用风险水平。优先级AAA评级完全依赖基础资产内部增信,无差额补足承诺方式,优先级发行利率低。评委一致认为,本项目充分体现了互联网+在消费场景的应用,评级结果充分信赖大数据征信,为互联网消费债权的这类基础资产及交易结构提供了借鉴意义。 |

|

恒泰浩睿•海航浦发大厦资产支持专项计划 |

本项目是上交所首单类REITs,也是国内首单单一写字楼类REITs,具有一定里程碑意义。本项目首创以基金份额先转让后实缴出资之路径构造基础资产(避免大额过桥资金);首创以特殊含权组合安排(A券票面利率调整+回售权+流动性支持,B券优先收购权+行权循环期)、实现投资产品期限灵活和企业长期资金需求之间的匹配。评委一致认为,本项目在基础资产选择,交易结构设计和交易挂牌方面就有相当创新,为同类项目提供了借鉴意义。 |

|

|

招商创融•天虹商场(一期)资产支持专项计划 |

本项目是国内市场上首单以国有不动产资产为基础的交易所REITs项目。天虹鼎诚大厦裙楼作为项目的标的物业,由原始权益人天虹商场股份有限公司按照相关国有资产管理规定的要求,履行国资审批程序后在北京产权交易所(以下简称"北交所")进行挂牌转让。专项计划成功募集资金后,按照北交所国有资产交易的规定,完成基础资产的摘牌与交割工作。评委一致认为,本项目开辟了在现有国有资产管理体系下进行资产证券化的崭新路径,具有创新借鉴意义。 |

|

|

十佳交易 |

兴乾系列住房公积金资产证券化项目 |

兴乾系列公积金贷款证券化产品是兴业银行总牵头,并联合旗下兴业基金、华福证券等下属公司以集团内合作方式推行的证券化创新产品。截至2015年末该系列在公积金中心交易所市场发行占有率超过50%,发行单数市场第一,具有品牌效应。兴乾系列产品为商业银行进军企业资产证券化提供了全流程服务的最佳实践,为商业银行维护与地方公积金中心的良好关系提供了长期纽带。 |

|

汇添富资本•世贸购房尾款资产支持专项计划 |

本项目是国内首单购房尾款资产证券化产品(ABS),是房地产金融领域的又一次重大创新,在基础资产选择具有创新性,具有借鉴意义。同时也是借助证券化,为世茂集团轻资产、金融化转型战略提供了舞台。 |

|

|

"汇通三期"资产支持证券专项计划 |

本专项计划的成功发行标志着汇通信诚租赁有限公司作为原始权益人自2013年12月发行的首单汽车融资租赁行业资产证券化产品"汇元一期"以来,累计发行的ABS金额已突破百亿元。该类基础资产承租人以个人为主,且承租车辆未用于经营相关,属于类消费信贷类资产。汇通信诚租赁作为活跃于证券化领域的个人车辆租赁公司,通过长期的证券化实践和服务,在资本和债券市场形成了良好的市场形象。 |

|

|

扬州保障房信托收益权资产支持专项计划 |

本项目是国内首单以"棚户区改造保障房信托受益权"为基础资产的资产支持专项计划,项目所融资金将继续用于保障房建设,支持城市发展和百姓安居生活,具有民生意义。扬州保障房信托受益权资产支持专项计划项目发行过程中理顺了各类审批流程,基础资产及现金流预测,为今后他项目提供很强的借鉴意义。 |

|

|

中信华夏股票质押债券一期资产支持专项计划 |

本专项计划是国内资本市场上首单以股票质押债权为基础资产的交易所资产证券化产品,是证券公司首次在交易所市场通过证券化手段将自营资产与资本市场资金进行直接对接,在交易结构设计、基础资产遴选标准等方面进行了诸多先行尝试,实现了非标转标从而降低投资人资本占用的效果。 |

|

|

摩山保理一期资产支持专项计划 |

本专项计划是国内保理行业首单资产证券化项目,基础资产对应的融资人均为中小企业,为解决"中小企业融资难问题"开辟了一条新的资本市场路径。本项目设置了循环购买结构,期限为三年,前两年为循环期,每年付息一次;最后一年为分配期,每月过手支付本息。交易管理人摩山保理信息系统高效,设置了"每天循环购买"机制,完善的IT系统可以实时循环购买并监控资产池质量。 |

|

|

世贸天成物业收入专项资产支持计划 |

本项目是国内市场上首单物业费资产证券化项目,充分发现了"物业费作为契约现金流的价值",理顺法律关系,具有借鉴意义。同时也是借助证券化,为世茂集团轻资产、金融化转型战略提供了舞台。 |

Tribute Script for CSF Awards Ceremony

中国资产证券化论坛(下称论坛)本着“教育、建立共识、倡导”的宗旨和借鉴国际行业年会的经验,本届论坛开展“中国资产证券化论坛2014年度十佳交易奖”的评选活动,鼓励、表彰和推广2014年度中国证券化市场具有影响力的项目。

论坛执委会在2月初就年度奖的评委构成、基本目的、申报原则、评选范围、奖项类别、评判标准等问题展开讨论,并达成一致意见。

奖项的评委:由中国资产证券化行业实务精英和外部专家组成,美国康奈尔大学刘鹏教授担任评委会主席,中国政法大学王涌教授、厦门国家会计学院客座教授林华先生、中国资产证券化论坛执委会委员陶坚先生、马力先生、陈春锋先生担任评委。

基本目的:鼓励行业创新,促进信息共享;共同学习,共同提高。奖项申报企业授权中国资产证券化论坛公开其申报的项目资料,供业界学习参考。

基本宗旨:建立专业性、权威性、充满荣誉感的行业表彰鼓励机制。

申报原则:真实性原则,申报单位提交的所有材料须真实有效。

评选范围:为2014年内成功公开发行的信贷资产证券化和企业资产证券化项目。经统计,纳入评选范围的信贷资产证券和企业资产证券项目分别为68单和25单,由论坛组委会邀请相关机构申报评选材料。

奖项类别:区分为信贷资产类和企业资产类,每类各设年度十佳交易,其中每类得分最高3个项目为“年度杰出交易”。

奖项颁发:由美国结构性融资行业组织(SFIG)总裁,执行董事Richard Johns先生在论坛年会上共同为获奖代表颁奖。

经验分享:论坛年会组委会在年会期间特别安排了年度奖分享环节。

6个获奖项目做了分享。论坛将通过论坛官方网站、论坛公众微信平台推送获奖项目的详细介绍,进一步和大家分享获奖项目经验。

总结:年度奖项评选活动获得了市场参与者的热烈响应,不少项目获得了发起机构和主承销商的双重申报,部分证券公司还申报了私募型证券化产品,申报的积极程度使评委们深受鼓舞,评委对参评项目进行了超过5次的讨论,最终于3月15日按各评委的综合打分情况,形成了本论坛的信贷资产类和企业资产类年度十佳奖项目。

信贷资产获奖项目有自2005年证券化试点即参与的国家开发银行,也有在2014年首次发行的机构如中国邮储银行。兴业银行自2007年发行首单证券化产品后在2014年成功发行3单,是唯一一家2单项目进入年度十佳的发起银行。年度十佳交易的共同特点是发起机构对证券化业务的高度重视,汇聚专业人才和团队,致力于攻克产品的技术难关和打造市场形象。

企业资产获奖项目更体现出成熟资产的不断优化和创新领域的探索,其中中信证券以四单项目入围“十佳企业资产证券化项目”。评委们认为所有的申报项目均凝聚着发起机构及各中介的智慧和汗水。略感遗憾的是,本次评选最终没有私募型产品获奖,在此论坛向积极申报的机构表示歉意。由于私募型产品信息获取的完整难以保证,为此论坛将在官网上开辟申报通道,以期在2015年度最佳交易评选中有更多私募型产品能够积极参与。

“中国资产证券化论坛2014年度十佳交易奖”榜单如下

中国资产证券化论坛2014年度十佳交易奖获奖信贷资产证券化项目名单(前三个项目获杰出交易奖)

中国资产证券化论坛2014年度十佳交易奖获奖企业资产证券化项目名单(前三个项目获杰出交易奖)

附:“中国资产证券化论坛2014年度十佳交易奖”获奖点评

信贷资产类

项目名称:

开元2014年第一期铁路专项信贷资产支持证券

发起机构:

国家开发银行股份有限公司

主承销商:

国开证券有限责任公司

受托机构:

中诚信托有限责任公司

资金保管机构:

中国银行股份有限公司

信用评级机构:

中诚信国际信用评级有限责任公司;

中债资信评估有限责任公司

会计/税务顾问:

德勤华永会计师事务所(特殊普通合伙)

法律顾问:

北京市中伦律师事务所

获奖点评:

国家开发银行早在2000年就专门成立证券化工作组,是市场上最重要的证券化发起机构及最主要的资产提供方。开元2014年第一期作为国内创新性的铁路专项证券化产品,通过借款人中国铁路总公司另行签署借款合同,创造性地将原借款合同项下对借款人的共计贷款本金为200亿元的债权按照4:3:3的比例拆分,并分别作为基础资产发行资产支持证券。本单开创了单一借款人、单一行业的证券化的新思路,有效盘活了存量铁路信贷资产,拓宽了铁路信贷资产的市场出口,落实了金融支持经济结构调整和转型升级决策的具体部署,发挥开发性金融机构在推动经济社会协调发展中的独特作用,把信贷资产证券业务提升到一个战略新高度,也促进有关监管机构进一步培育市场、放宽管制的进程。

项目名称:

邮元2014年第一期个人住房抵押贷款资产支持证券

发起机构:

中国邮政储蓄银行股份有限公司

主承销商:

中信证券股份有限公司

受托机构:

交银国际信托有限公司

资金保管机构:

中信银行股份有限公司

信用评级机构:

中诚信国际信用评级有限责任公司;

中债资信评估有限责任公司

会计/税务顾问:

普华永道中天会计师事务所有限公司(特殊普通合伙)

法律顾问:

北京市中伦律师事务所

获奖点评:

邮元2014年第一期是资产证券化重启后第一家住房按揭证券化,首次将住房抵押登记纳入权利完善事件,并在多省市沟通住房抵押的可行性,为中国证券市场打通住房按揭贷款的若干关键技术壁垒做出贡献。

项目名称:

兴元2014年第一期信贷资产支持证券

发起机构:

兴业银行股份有限公司

主承销商:

中信证券股份有限公司

受托机构:

中诚信托有限责任公司

资金保管机构:

中国民生银行股份有限公司

信用评级机构:

中诚信国际信用评级有限责任公司;

中债资信评估有限责任公司

会计/税务顾问:

德勤华永会计师事务所(特殊普通合伙)

法律顾问:

北京大成律师事务所

获奖点评:

兴元2014年第一期是自李克强总理2013年8月28日召开国务院常务会议,决定进一步扩大信贷资产证券化试点后股份制银行获批的第一单项目;同时也是21号文颁布后的垂直风险自留第一单项目,项目团队迅速应变适应新规,各方强大销售能力确保95%次级部门顺利销售,为后续项目提供了强大的参考价值。

项目名称:

进元2014年第一期信贷资产支持证券

发起机构:

中国进出口银行

主承销商:

招商证券股份有限公司

受托机构:

中国金谷国际信托有限责任公司

资金保管机构:

中国邮政储蓄银行股份有限公司

信用评级机构:

联合资信评估有限公司;

中债资信评估有限责任公司

会计/税务顾问:

信永中和会计师事务所(特殊普通合伙)

法律顾问:

北京市中伦律师事务所

获奖点评:

进元2014年第一期是严格意义上首单政策性银行探索证券化的一次尝试。基础资产均为向具有进出口企业提供的用于支持进出口的优质贷款,通过资产支持证券,可将释放的信贷规模再次用于向有资金需求的进出口企业发放贷款,从而切实贯彻落实国家关于稳定外贸增长的政策要求,履行中国进出口银行支持企业开展国际经济合作的政策性职能,切实将金融资源注入实体经济中的外贸领域。

项目名称:

华驭2014年第一期汽车抵押贷款资产支持证券(黑池)

发起机构:

大众汽车金融(中国)有限公司

主承销商:

中国国际金融有限公司

受托机构:

中信信托有限责任公司

财务顾问:

香港上海汇丰银行有限公司

资金保管机构:

中国工商银行股份有限公司北京市分行

信用评级机构:

中诚信国际信用评级有限公司;

中债资信评估有限责任公司;

联合资信评估有限公司

会计顾问:

普华永道中天会计师事务所(特殊普通合伙)

法律顾问:

美国贝克.麦坚时国际律师事务所;通力律师事务所

获奖点评:

华驭2014年第一期在增信方面综合运用超额担保机制、贷款服务机构预付款机制和现金储备账户等机制,同时首次引入“折后本息余额”与红黑池设计,为提示固定利率债控制利率风险和资产池透明度方面提供了国际标准。本单产品也是自信贷资产证券化重启后第一单引入国际信用评级的项目,在国际机构销售对接上具有借鉴意义。

项目名称:

平安银行1号小额消费贷款证券化信托资产支持证券

发起机构:

平安银行股份有限公司

主承销商:

国泰君安证券股份有限公司

受托机构:

华能贵诚信托有限公司

资金保管机构:

兴业银行股份有限公司

信用评级机构:

联合信用评级有限公司

会计/税务顾问:

普华永道中天会计师事务所(特殊普通合伙)

法律顾问:

北京市中伦律师事务所

获奖点评:

平安1号是国内首单小额消费信贷资产证券化产品,借款笔数高达96,187笔,涉及93021个借款人,资产池标准化程度高,在外部增信上引入平安产险提供的信用违约保险。同时该单也是国内首单在交易所市场上市交易的信贷资产证券化产品。

项目名称:

招商银行2014年第一期信贷资产证券化信托资产支持证券

发起机构:

招商银行股份有限公司

牵头主承销商:

招商证券股份有限公司

联合主承销商:

中信证券股份有限公司;

中国国际金融有限责任公司

受托机构:

华润深国投信托有限公司

资金保管机构:

中国工商银行股份有限公司深圳市分行

信用评级机构:

联合资信评估有限公司;

中债资信评估有限责任公司

会计/税务顾问:

毕马威华振会计师事务所(特殊普通合伙)

法律顾问:

北京市中伦律师事务所

获奖点评:

招商银行2014年第一期是首单信用卡分期业务信贷资产证券化,基础资产涉及全国93,741笔信用卡分期债权,在信用卡信贷资产开展出表型证券化提供了实践意义。

项目名称:

工元2014年第一期信贷资产支持证券

发起机构:

中国工商银行股份有限公司

联席主承销商:

中信证券股份有限公司;

交通银行股份有限公司;

中信建投证券股份有限公司

受托机构:

中海信托股份有限公司

财务顾问:

工银国际控股有限公司

资金保管机构:

交通银行股份有限公司

信用评级机构:

中诚信国际信用评级有限责任公司;

中债资信评估有限责任公司

会计顾问:

毕马威华振会计师事务所(特殊普通合伙)

法律顾问:

北京市中伦律师事务所

获奖点评:

工元2014年第一期首次在基础资产中放入银团贷款,扩宽了资产池范围,解决了牵头行在发行文件中的法律实务问题,为后续银团贷款的入池提供了借鉴。

项目名称:

兴元2014年第二期绿色金融信贷资产支持证券

发起机构:

兴业银行股份有限公司

联席主承销商:

招商证券股份有限公司;

兴业证券股份有限公司

受托机构:

兴业国际信托有限公司

资金保管机构:

宁波银行股份有限公司

信用评级机构:

联合资信评估有限公司;

中债资信评估有限责任公司

会计/税务顾问:

德勤华永会计师事务所(特殊普通合伙)

法律顾问:

北京市中伦律师事务所

获奖点评:

兴元2014年第二期基础资产为绿色金融信贷,彰显兴业银行赤道银行的本色。兴业银行证券化团队有序安排产品,提升银行及资产证券化产品的社会效益,广受市场关注。

项目名称:

交融2014年第一期租赁资产支持证券

发起机构:

交银金融租赁有限责任公司

联席主承销商:

交通银行股份有限公司;

海通证券股份有限公司;

国泰君安证券股份有限公司

受托机构:

交银国际信托有限公司

资金保管机构:

交通银行股份有限公司

信用评级机构:

中诚信国际信用评级有限责任公司;

中债资信评估有限责任公司

会计顾问:

德勤华永会计师事务所(特殊普通合伙)

法律顾问:

金杜律师事务所

财务顾问:

渣打银行(香港)有限公司

获奖点评:

交融2014年第一期为信贷资产证券化上第一单成功发行的融资租赁资产证券化,解决了融资租赁业务特有保证金的质权处理上的法律和会计问题,发起机构选择营业税应收融资租赁项目,并持有全部次级档,确保项目的短期内成功发行。

企业资产类

项目名称:

中信启航专项资产管理计划

原始权益人:

中信证券股份有限公司

销售推广机构:

中信证券股份有限公司

托管银行/监管银行:

中信银行股份有限公司天津分行

计划管理人:

中信证券股份有限公司

信用评级机构:

中诚信证券评估有限公司

会计顾问:

普华永道中天会计师事务所(特殊普通合伙)

法律顾问:

北京市海问律师事务所

获奖点评:

中信启航专项资产管理计划是中国资产证券化历史上首单私募交易所上市REITs。中信证券身兼数职,公司作为原始权益人充分利用自身信用与物业收益保障嫁接,引入国际物业评估机构。交易结构全新搭建,多重SPV设置与税务规划,专项计划与REITs退出安排挂钩;优先级对接保险,保险投资占比最高,次级安排多个产品定向定制。

项目名称:

东证资管-阿里巴巴6号专项资产管理计划

原始权益人:

重庆阿里小贷、浙江阿里小贷

销售推广机构:

东方证券股份有限公司

计划管理人:

上海东方证券资产管理有限公司

托管银行:

兴业银行股份有限公司

信用评级机构:

上海新世纪资信评估投资服务有限公司

会计顾问:

中汇会计师事务所有限公司

法律顾问:

上海市方达律师事务所

获奖点评:

东证资管阿里巴巴小贷专项计划是企业资产证券化中首单以电商小贷贷款为资产基础资产进行证券化的产品。其最大特色是统一结构、分期发行,满足小微企业的资金需求和降低发行成本。标的小贷为基于大数据和互联网的自动筛选,资金归集通过支付宝。

项目名称:

中和农信2014年第一期公益小额贷款资产支持专项计划

原始权益人:

中和农信项目管理有限公司

销售推广机构:

中信证券股份有限公司

计划管理人:

中信证券股份有限公司

托管人:

北京银行股份有限公司

监管银行:

北京银行股份有限公司北辰路支行

信用评级机构:

联合信用评级有限公司

会计顾问:

北京市瑞华会计师事务所(特殊普通合伙)

法律顾问:

北京市奋迅律师事务所

获奖点评:

中和农信公益小贷项目是《证券公司及基金管理公司子公司资产证券化业务管理规定》颁布后首单资产支持专项计划。原始权益人中和农信是最大的公益性小额贷款公司。其贷款客户99%为农业户口,绝大多数在农村,其中入池资产中借款人100%为妇女,首次入池单笔贷款剩余本金不足 5,000元,是国内首单公益小额贷款证券化,提升了证券化支持公益事业的社会形象。中和农信专门开发了证券化服务系统,用以自动循环购买资产及进行资产池监控。

项目名称:

中信华夏苏宁云创资产支持专项计划

原始权益人:

苏宁云商集团股份有限公司

销售推广机构:

中信证券股份有限公司

计划管理人:

华夏资本管理有限公司

托管银行:

中国工商银行股份有限公司江苏省分行

监管银行:

中国工商银行股份有限公司南京汉府支行

基金管理人:

中信金石基金管理有限公司

信用评级机构:

中诚信证券评估有限公司

会计顾问:

普华永道中天会计师事务所(特殊普通合伙)

法律顾问:

北京市金杜律师事务所

获奖点评:

中信华夏苏宁云创第一次实现了与第三方内地市场零售电商行业商铺物业的私募REITs的市场化操作,为发起机构盘活存量优质资产,为苏宁电商打造轻重资产分类的产业金融模式,将私募股权基金和证券化技术融入到企业的战略运营高度,形成可推广的模式。在增信方面,由苏宁电器集团提供B类份额回购保障和流动性支持。

项目名称:

海印股份信托受益权专项资产管理计划

原始权益人:

上海浦东发展银行股份有限公司广州分行

销售推广机构:

中信建投证券股份有限公司

计划管理人:

中信建投证券股份有限公司

托管银行:

平安银行股份有限公司

信用评级机构:

大公国际资信评估有限公司

会计顾问:

北京兴华会计师事务所有限责任公司

法律顾问:

北京国枫律师事务所

获奖点评:

海印股份信托受益专项资管计划是物业租金质押的信托受益权首单。交易结构上创新,以信托贷款构造基础资产,资管计划购买信托收益权,为非自有物业租金收益作为基础资产的证券化融资的创造先例。

项目名称:

五矿发展应收账款资产支持专项计划

原始权益人:

五矿发展股份有限公司

销售推广机构:

中信证券股份有限公司

计划管理人:

中信证券股份有限公司

托管人:

兴业银行股份有限公司

信用评级机构:

中诚信证券评估有限公司

会计顾问:

大华会计师事务所(特殊普通合伙)

法律顾问:

北京市海问律师事务所

获奖点评:

五矿发展应收账款资产支持专项计划是国内首单贸易项下应收账款证券化,技术难度大。同时采用循环购买模式,为解决国内大型企业应收账款的融资提供了良好的借鉴,复制空间巨大。

项目名称:

银河金汇-瀚华小额贷款资产支持专项计划1号

原始权益人:

重庆市瀚华小额贷款有限责任公司

销售推广机构:

中国银河证券股份有限公司

计划管理人:

银河金汇证券资产管理有限公司

托管人:

招商银行股份有限公司重庆分行

担保人:

瀚华担保股份有限公司

信用评级机构:

上海新世纪资信评估投资服务有限公司

会计顾问:

毕马威华振会计师事务所(特殊普通合伙)

法律顾问:

北京德恒律师事务所

获奖点评:

银河金汇瀚华小额计划是典型的线下小额贷款公司的示范性资产证券化产品,该计划是第一家也是唯一一家通过风险报酬测算模型、由“四大会计师事务所”严格论证出表结构的循环购买资产证券化产品。同时银河证券和瀚华小贷共同设计开发了小贷公司证券化专用IT系统,有效降低人工操作风险。

项目名称:

宝信租赁一期资产支持专项计划

原始权益人:

宝信国际融资租赁有限公司

销售推广机构:

恒泰证券股份有限公司

计划管理人:

恒泰证券股份有限公司

托管银行:

华夏银行股份有限公司西安分行

监管银行:

华夏银行股份有限公司西安小寨支行

信用评级机构:

大公国际资信评估有限公司

会计顾问:

立信会计师事务所(特殊普通合伙)

法律顾问:

北京市金杜律师事务所

获奖点评:

宝信租赁一期资产支持专项计划是首批取得上海证券交易所挂牌转让无异议函的项目之一,是“备案制时代”首单以租赁资产为基础资产的资产支持专项计划,同时也是西部地区首单资产证券化项目。项目筹备充分,在国内租赁资产证券化项目中首次引入“初始超额抵押”的增信措施,同时对监管政策的预判精准,发行时间把握佳。

项目名称:

淮北矿业铁路专用线运输服务费收益权专项资产管理计划

原始权益人:

淮北矿业股份有限公司

销售推广机构:

中国银河证券股份有限公司

计划管理人:

中国银河证券股份有限公司

托管银行:

中国工商银行股份有限公司安徽省分行

信用评级机构:

大公国际资信评估有限公司

会计顾问:

华普天健会计师事务所(特殊普通合伙)

法律顾问:

北京市天银律师事务所

获奖点评:

淮北矿业铁路专用线运输服务费收益权专项资产管理计划是国内首例以铁路运输收益权为基础资产的资产证券化产品。结合淮北矿业铁路专用线运输服务面向企业客户、结算方式以银行承兑票据为主的特点,在基础资产归集方式上采用银行承兑汇票加现金的方式进行归集,最大程度上减少了资金闲置,降低了融资方的融资成本。

项目名称:

海通资管-浦发集团BT回购项目专项资产管理计划

原始权益人:

上海浦东发展(集团)有限公司

销售推广机构:

海通证券股份有限公司

计划管理人:

上海海通证券资产管理公司

信用评级机构:

中诚信证券评估有限公司

托管人:

招商银行股份有限公司

会计顾问:

德勤华永会计师事务所(特殊普通合伙)

法律顾问:

北京市奋迅律师事务所

获奖点评:

浦发集团BT回购项目没有采用传统的担保模式,而是采用滚动开立付款保函进行增信,精准设立付款保函上限。产品期限跨度较长,对外发行优先级券种共11支,具有一定的发行难度。从最终发行结果看,该产品综合发行成本低于同期同评级同类型其他产品。

(以上年度奖参与机构信息自公开渠道获得,点评仅代表CSF年度奖评委会意见,如有纰漏,敬请指正。欢迎业界多多参与,给予CSF更多建设性意见)

最后,论坛执委会及评委对给予本次年度评选活动积极支持的人士和所有申报项目的机构表示感谢,对获得中国资产证券化论坛2014年度十佳交易奖的项目表示祝贺。我们相信在2015年,随着中国资产证券化市场注册制的大幕拉开,中国资产证券化市场定将更加精彩纷呈,中国资产证券化论坛在此诚邀各位积极参与论坛建设,共筑中国资产证券化美好未来!

中国资产证券化论坛(China Securitization Forum,简称"CSF")是在有关监管部门的大力支持下,由证券化行业的主要业内机构发起设立的交流平台。论坛以“教育、建立共识、倡导”为其宗旨,致力于促进中国资产证券化行业借鉴国际先进经验,创新发展模式,推动中国资产证券化行业的稳定发展,从而为实体经济提供必不可少的资金来源。了解论坛详细信息及会员申请流程,请点击“阅读原文”访问论坛官网www.chinasecuritization.org。

版权声明:中国资产证券化论坛(CSF) 欢迎转载,请注明来源:中国资产证券化论坛(CSF)。如不注明来源,我们将追究其相关法律责任。

中国资产证券化论坛(“论坛”或“CSF”)是中国资产证券化和结构性融资领域中,具有国际化视野的统一交流平台。论坛以“教育、建立共识、倡导”为基本宗旨,致力于在国际化的经济、金融体系中促进中国资产证券化市场的健康发展,并鼓励资产证券化与结构性融资领域内的技术创新。论坛在有关监管部门的大力支持下,于2006年5月由15家活跃在中国资产证券化行业中的海内外机构发起设立,并于2014年9月进行了重组。

为适应中国资产证券化市场的迅猛发展,论坛通过执委会决议,决定在每年春节后的合理时间内,在北京定期主办“中国资产证券化论坛年会”,将论坛年会打造成中国资产证券化行业权威性的常态化交流服务平台。

中诚信国际信用评级有限责任公司(简称“中诚信国际”)的前身中诚信证券评估有限公司,始创于 1992 年 10 月,是经中国人民银行总行批准成立的中国第一家全国性的从事信用评级、金融债券咨询和信息服务的股份制非银金融机构。中诚信国际是国内规模最大、全球第四大评级机构。从事银行间市场、交易所市场及海外市场资信评级业务。中诚信国际总部位于北京,在上海、武汉设立分公司,在深圳、香港等地设有区域基地。旗下中国诚信(亚太)信用评级有限公司(简称“中诚信亚太”) 拥有香港证监会颁发的第十类牌照,是第一家获得在海外市场从事评级业务资质的中资信用评级机构。 作为中国评级行业的引领者,中诚信国际自成立以来高度重视评级技术的研发和评级方法的创新,完成了数十项开创性评级业务和技术,承做了中国资本市场几乎所有债券及融资工具评级的第一单。公司始终保持在资本市场评级业务综合市场份额第一,在结构化产品、熊猫债等产品占据一半以上市场份额。中诚信国际分支机构遍布全国主要城市,在北京、上海、深圳、香港、武汉设有区域基地。公司拥有750余人的高素质团队,其中88%以上的分析师具有硕士以上学历。公司始终秉持专业、诚信、严谨的职业操守,致力于为资本市场提供客观、中立、公正的信用评级产品和服务。

"中国国际金融股份有限公司(中金, 3908.HK)是中国首家中外合资投资银行。凭借率先采用国际最佳实践以及深厚的专业知识,我们完成了众多开创先河的交易,并深度参与中国经济改革和发展,与客户共同成长。我们的目标是成为一家具有全球影响力的世界级金融机构。

自1995年成立以来,中金一直致力于为客户提供高质量金融增值服务,建立了以研究为基础,投资银行、股票业务、固定收益、财富管理和投资管理全方位发展的业务结构。凭借深厚的经济、行业、法律法规等专业知识和优质的客户服务,中金在海内外媒体评选中屡获“中国最佳投资银行”“最佳销售服务团队”“最具影响力研究机构”等殊荣。

2015年,中金在香港联交所主板成功挂牌上市。2017年,中金与中国中金财富证券有限公司(简称“中金财富证券”,原中国中投证券有限责任公司)的战略重组完成,中金财富证券成为中金的全资子公司。本次交易使公司规模显著扩大,综合实力进一步提升, 将实现对大、中小企业及机构、个人客户更为深度的覆盖,构建更为均衡的一二级市场业务结构。2018年,中金成功完成引入腾讯作为战略投资者。

中金总部设在北京,在境内设有多家子公司,在上海、深圳、厦门、成都等地设有分公司,在中国大陆28个省、直辖市拥有200多个营业网点。公司亦积极开拓境外市场,在香港、纽约、新加坡、伦敦、旧金山、法兰克福等国际金融中心设有分支机构。凭借广泛的业务网络及杰出的跨境能力,中金能够为客户提供全方位的金融服务。

秉承“植根中国,融通世界”的理念,通过境内外业务的无缝对接,中金将持续为客户提供一流的金融服务,协助客户实现其战略发展目标。"

招商证券股份有限公司(简称“招商证券”)是具有百年历史的招商局集团旗下的证券公司已成为国内拥有证券市场业务全牌照的一流券商。招商证券于2009年11月首次公开发行A股并在上交所主板上市(代码600999),于2016年10月首次公开发行H股并在港交所主板上市(代码06099)。截至目前,招商证券已成为中证100、上证180、沪深300、新华富时中国A50、恒生A股100强指数(HSCAT100)、恒生深港指数系列(SZHKI)、恒生A股可持续发展企业基准指数等多个指数的成分股。

招商证券具有稳定持续的盈利能力、科学合理的风险管理架构、全面专业的服务能力。拥有多层次客户服务渠道,在国内设有259家证券营业部,拥有5家一级全资子公司——招商证券国际有限公司、招商期货有限公司、招商证券资产管理有限公司、招商致远资本投资有限公司、招商证券投资有限公司;参股博时基金管理公司、招商基金管理公司。同时,以香港公司为国际化平台,在英国、新加坡、韩国设立子公司,构建起国内、国际业务一体化的综合证券服务平台。

招商证券致力于“全面提升核心竞争力,打造具有国际竞争力的中国最佳投资银行”。我们将以卓越的金融服务实现客户价值增长,推动证券行业进步,立志打造产品丰富、服务一流、能力突出、品牌卓越的国际化金融机构,成为客户信赖、社会尊重、股东满意、员工自豪的优秀企业,连续12年蝉联证券公司分类评价最高评级“AA”级。

招商证券是国内市场上最早从事企业资产证券化业务的研究和实践的主体之一。根据Wind数据统计,2015年度,招商证券信贷资产证券化产品的承销量为751.51亿元,企业资产证券化产品承销量为75.04亿元,共计发行资产证券化产品规模826.55亿元,承销量位列市场第一;2016年度,招商证券信贷资产证券化产品的承销量为845.93亿元,企业资产证券化产品承销量为196.37亿元,共计发行资产证券化产品规模1,042.30亿元,承销量蝉联市场第一;2017年度,招商证券信贷资产证券化产品的承销量为1,757.95亿元,企业资产证券化产品承销量为327.45亿元,共计发行资产证券化产品规模2,085.40亿元,总承销规模位列第二,市场化承销规模位列第一;2018年度,招商证券信贷资产证券化产品的承销量为2,093.73亿元,企业资产证券化产品承销量为225.58亿元,资产证券化产品总承销量为2,327.84亿元,位列市场第二;2019年度,招商证券信贷资产证券化产品的承销量为1,936.73亿元,连续5年蝉联信贷资产证券化承销总规模榜首,企业资产证券化产品承销量为400.09亿元,招商证券共计发行资产证券化产品2,336.82亿元,总承销规模位列市场第二。"

联易融数字科技集团有限公司(英文名:Linklogis,简称“联易融”)在腾讯等早期股东的支持下,由国际上具有资深金融、互联网背景的高级管理人员发起,2016年2月成立于深圳前海。

联易融致力于打造全球领先的供应链金融科技服务平台。作为腾讯金融To B战略生态圈的核心成员之一,联易融响应国家普惠金融的号召,借势金融科技的蓬勃发展,聚焦于ABCD(AI、区块链、云计算、大数据)等先进技术在供应链生态的应用,以线上化、场景化、数据化的方式提供创新供应链金融科技服务。

2018年10月,联易融获得超过2.2亿美元的C轮融资,成为金融科技“独角兽”企业。2020年伊始,联易融完成C+轮融资,引入战略投资方渣打银行,这也是中国供应链金融科技服务平台首次获得国际银行投资。目前,公司股东包括腾讯、中信资本、正心谷、新加坡政府投资公司(GIC)、渣打银行、贝塔斯曼(BAI)、招商局创投、创维、泛海投资、普洛斯、微光创投等国内外优秀大型企业和基金。

山西证券股份有限公司最早成立于1988年7月,是全国首批证券公司之一,属国有控股性质。经过二十多年的发展,已成为作风稳健、经营稳定、管理规范、业绩良好的创新类证券公司。2010年9月,公司上市首发申请获中国证监会发审委审核通过,11月15日正式在深圳证券交易所挂牌上市,股票代码002500,注册资本35.8977亿元。

公司股东资金实力雄厚,经营风格稳健,资产质量优良,盈利能力良好,其构成集中体现了多种优质资源、多家优势企业的强强联合。公司控股股东为山西金融投资控股集团有限公司。

经过三十余年的发展,山西证券的经营范围基本涵盖了所有的证券领域,分布于财富管理、资产管理、投资管理、投融资、研究、期货、国际业务等板块,具体包括:证券经纪;证券自营;证券资产管理;证券投资咨询;与证券交易、证券投资活动有关的财务顾问;证券投资基金代销;为期货公司提供中间介绍业务;融资融券;代销金融产品等。同时,公司具备公开募集证券投资基金管理业务资格,并获批开展债券质押式报价回购交易、股票质押式回购交易、约定购回式证券交易、转融通、上市公司股权激励行权融资、直接投资、柜台市场等业务。

浙江金融资产交易中心是由浙江省人民政府批复同意设立的综合性金融资产及相关产品专业交易平台。由浙江省金控集团下属的浙江省金融市场投资有限公司、宁波市国资委下属的宁波城建投资控股有限公司、民生银行下属的民生置业有限公司、杭州民置投资管理有限公司、国信证券下属的国信弘盛创业投资有限公司共同出资组建。浙金中心归属浙江省地方金融监督管理局监管。

浙江金融资产交易中心按照党的第十八届三中全会精神,盘活存量,用好增量,“立足浙江、面向全国”,坚持政府指导、市场化运作,在资产证券化、利率市场化浪潮下,为各类金融资产提供公开、公正、公平的交易平台,实现资金需求方、供给方的灵活交易,促进金融资产流转和产品创新,打造专业化、规范化的金融资产和金融产品交易平台。

"华泰联合证券有限责任公司是华泰证券股份有限公司在业内率先打造的专注于提供投资银行服务的专业子公司,致力于为政府、企业、机构投资者提供全面综合的金融服务。依托集团公司华泰证券的强劲实力,华泰联合建立了“专业化分工+体系化协同”的大投行业务模式,以“客户经理+产品专家+行业专家”的人力资源目标为导向,通过全业务链服务体系,为客户提供高效且有针对性的投资银行专业服务。

华泰联合秉持“以客户为中心”的经营理念,以行业聚焦、区域布局和客户深耕为方向,加强境内境外、场内场外跨市场协同,加大对科技创新类企业支持力度,全面提升全产品服务能力和综合服务快速响应能力。

2019年,公司完成股权主承销项目49单,主承销金额1,321亿元人民币,承销数量与承销金额均位居行业第三;公司拥有国内券商中规模最大的专业并购团队之一,2019年,公司经证监会核准的并购重组项目14单,交易金额1,281亿元人民币,交易数量及交易金额均位居行业第一。公司全力打造和提升债券业务整体服务能力,服务和拓展核心优质客户,2019年公司及集团全品种债券主承销数量1,086单,位居行业第六,主承销金额3,356亿元,位居行业第七。

2014年至2019年,公司共承销38只可交换债,总承销规模近480亿元人民币,总承销数量稳居行业第一。"

北京银行成立于1996年,是一家中外资本融合的新型股份制银行。成立以来,北京银行依托中国经济腾飞崛起的大好形势,先后实现引资、上市、跨区域等战略突破。目前,已在北京、天津、上海、西安、深圳、杭州、长沙、南京、济南、南昌、石家庄、乌鲁木齐等十余个中心城市以及香港特别行政区、荷兰拥有680家分支机构,开辟和探索了中小银行创新发展的经典模式。

截至2020年3月末,北京银行资产总额达到2.79万亿元,2020年一季度实现净利润67.24亿元。成本收入比15.14%,不良贷款率1.47%,拨备覆盖率为230.56%,资本充足率12.44%,各项经营指标均达到国际银行业先进水平,公司价值排名中国区域性发展银行首位,品牌价值达548.86亿元,一级资本排名全球千家大银行61位,连续六年跻身全球银行业百强。

北京银行凭借优异的经营业绩和优质的金融服务,赢得了社会各界的高度赞誉,先后荣获“全国文明单位”、“亚洲十大最佳上市银行”、“中国最佳城市商业零售银行”、“最佳区域性银行”、“最佳支持中小企业贡献奖”、“最佳便民服务银行”、“中国上市公司百强企业”、“中国社会责任优秀企业”、“最具持续投资价值上市公司”、“中国最受尊敬企业”、“最受尊敬银行”、“最值得百姓信赖的银行机构”及“中国优秀企业公民”、“最佳互联网金融银行奖”等称号。

2013年10月31日,在南京银行的倡议下,65家中小银行共同发起成立了“紫金山·鑫合金融家俱乐部”(以下简称“鑫合俱乐部”)。鑫合俱乐部成立后,成员行依托于俱乐部的平台,交流合作全面铺开,在金融市场、零售金融、公司金融、贸易金融、小微金融等方面合作越来越紧密,在科技金融、风险管理、人力资源方面也互相交流学习,共享资源、共同创新,推动了自身进一步的发展壮大。

目前,鑫合俱乐部正式成员已超过100家,成员覆盖全国26个省/自治区/直辖市,成员总资产规模突破20万亿。经过七年的发展,鑫合俱乐部已成为国内银行业最具影响力的中小银行联盟之一。

交银施罗德资产管理有限公司是经中国证监会核准,由交银施罗德基金管理有限公司发起设立的全资子公司,公司于2013年12月30日在上海注册成立。公司拥有中国证监会颁发的《经营证券期货业务许可证》,经营特定客户资产管理业务以及中国证监会许可的其他业务,投资范围包括未在证券交易所市场及银行间市场交易的股权、债权及其他财产权利,为广大客户提供投资于各类资产的综合资产管理服务,在满足客户投资需求的同时,更好地服务于实体经济。

作为交通银行集团旗下的资产管理公司,交银施罗德资产管理有限公司在交通银行建设具有全球竞争力的财富管理战略中发挥重要的资产管理平台作用。公司将依托银行系优势和股东交银施罗德基金管理有限公司在资产管理行业形成的良好投资管理、专业理财服务经验,稳健经营,创新发展,努力打造成基金资管行业最佳投融资金融服务提供商之一。

2020年二季度交银施罗德资产管理有限公司管理资产月均规模1348亿元,全国79家基金子公司中管理资产排名第7位。

交银国际信托有限公司(以下简称“交银国信”或“公司”)是经国务院同意,中国银行业监督管理委员会批准的首家商业银行控股的信托公司。截至2017年4月,注册资本达到57.65亿元,交通银行股份有限公司持有85%的股份,湖北省财政厅持有15%的股份。

公司拥有一批具有商业银行、投资银行、信托、基金等资深从业背景的专业团队,并拥有交通银行强大的实力背景、完善的资源网络和卓越的品牌信誉支持。自成立以来,秉承“受人之托,代人理财”的经营宗旨和诚信服务的管理理念,根据客户的资产状况和风险偏好,利用信托制度及其独特的功能设计,竭诚提供跨市场、多领域、跨地区的财富管理、项目融资和受托托管等专业化信托服务,以优质周到的服务赢得赞誉。

交银国信具有丰富的资产证券化业务经验,项目经验涵盖了对公、零售、租赁、信用卡、公积金贷款、不良资产等多个基础资产领域。公司是目前市场上完成项目中资产类型最丰富的受托机构之一,同时公司先后担任各类项目的受托人、发行人、以及牵头安排人,建立了面向资产证券化业务的全流程服务机制,是市场上颇具特色的资产证券化整体解决方案服务商。截至2019年,交银国信累计发行64单,发行规模 3643.96亿元,市场份额处于行业领先地位。

建信信托有限责任公司(简称“建信信托”)是由中国建设银行控股的非银行金融机构,秉承“诚信、审慎、求新、共赢”的核心价值观,近年来信托资产规模增幅在同行业中名列前茅,市场地位不断提升。

作为受托人和发行人,建信信托在资产证券化领域成绩卓著。截止2020年6月末,建信信托累计发行信贷资产证券化产品107单,发行金额近8000亿元,存续金额近5000亿元,在全市场一骑绝尘。发行的产品类型涉及RMBS、CLO、汽车贷款和不良类ABS等,为全市场提供了丰富的投资品种。服务客户包括国有大行、股份制银行、城农商行等。同时,建信信托累计发行资产支持票据33单,发行金额520亿元,排名市场前列。

建信信托将继续在资产证券化领域深耕细作,为市场的发展做出应有的贡献。

中国建设银行股份有限公司是中国领先的国有大型商业银行,拥有广阔多元的分销渠道和庞大稳健的客户基础。在传统产品服务方面,公司类贷款、个人住房抵押贷款处于行业领先地位。在新产品服务开发方面,建行以开放共享的理念探索科技能力输出,为客户提供“融资、融智、融网”全方位、多层次、综合化的服务。建行拥有审慎的风险管理体系和领先同业的资产质量,不良贷款率逐年改善,拨备覆盖率稳中趋升。在资产证券化领域,建行已深耕多年,并积极地推进着资产证券化业务的发展。截止2020年4月,建行共发行资产证券化产品413单,共计规模16597亿元,市场占比近20%。打造了“建元”系列个人住房抵押贷款证券化品牌,“飞驰”系列企业资产证券化品牌,以及“建荣”“建普”“建鑫”“建优”等信贷资产证券化品牌,形成了具有建行特色的资产证券化系列产品,得到了行业和市场的认可。同时,建行与监管机构、政府部门有着良好的沟通关系,积极参与创新产品研究,将创新作为发展的动力和源泉,努力成为各类证券化试点工作的首批机构。

中信建投证券股份有限公司成立于2005年11月2日。2016年12月9日在香港联交所上市,2018年6月20日在上交所主板上市。2010年以来,公司连续十年获得证券行业最高评级(A类AA级),是行业内仅有的两家获此殊荣的证券公司之一。

公司资产证券化业务致力于为客户提供从方案设计、产品定价、组织发行到销售及存续期管理的全过程专业化服务,承做的资产证券化项目基础资产类型丰富,创新能力强,项目规模大,受到监管机构和客户的高度认可,执行了多个业内“首单”,主承信贷证券化规模连续三年保持行业前三水平。公司目前发行证券产品达到401只,承销规模超过5000亿元,在市场上持续保持行业领先地位。

光大证券创建于1996年,是中国证监会批准的首批三家创新试点公司之一。2009年8月18日,公司A股在上交所挂牌上市。2016年8月18日,公司H股成功登陆香港联交所主板,正式成为A+H股上市券商。

光大证券拥有丰富的资产证券化项目操作经验和承销经验,在债券定价、投资者挖掘和发行窗口选择等方面相对其他金融机构具有较强优势。2019年全年,光大证券累计参与发行资产证券化项目114单,累计发行规模2,331.54亿元,平均单笔项目发行规模20余亿元,占全市场发行规模10%左右,属于全市场ABN/ABS资产供给第一梯队券商,光大证券在协会ABN品种中承销规模328.38亿元,市场份额11.46%,券商同业排名第一,承销实力及产品创新能力居于一流水平。

光大证券近年来承销和操作的项目华能集团创新型ABN项目、华电集团创新型ABN项目等多单大型央企国企创新型表内投融资平台ABN项目,工商银行系列信贷ABS项目、蚂蚁系列ABS/ABN项目、皖新传媒书店交易所市场REITs(文化传媒行业首单REITs)、光控安石观音桥大融城REITs(国内首单PERE+REITs项目)、河北交投高速公路REITs(首单基础设施REITs)、碧桂园供应链ABN(国内首单供应链ABN)、同煤供应链ABN(国内首单能源行业供应链ABN),并在推进多个创新型结构调整相关的资产证券化项目,具有丰富的证券化业务经验。

奋迅律师事务所(以下简称“奋迅”)于2009年在北京成立,并迅速发展为受业界广泛认可的最具潜力律师事务所之一,先后在上海、海南和深圳成立分所,目前共有超过100位法律服务专业人员。

在中国资产证券化发展的历程中,奋迅律师始终处于市场的前沿,以专业为本,锐意进取,精诚服务,为金宝大厦、中国水务、京东白条、信达宁远、中和农信等众多开创性、标杆性的项目提供了优质的法律服务,奋迅律师成为中国资产证券化领域最有成就且经验最丰富的律师团队之一。奋迅服务的资产证券化项目总数已经超过300单,总规模超过5,000亿元,为资产证券化行业的蓬勃发展贡献了专业力量。

惠誉评级是全球三大评级机构之一,总部分别设于纽约和伦敦两地,致力于以独立和前瞻性的信用观点提供超越评级的价值。

惠誉评级非常重视中国信用评级业的发展,并将最新的评级方法引入中国资本市场。惠誉评级是首家在中国运营的国际评级机构,于1997年在北京设立代表处,同期在香港设立办公室;为加强在大中华区的业务,于2012年成立上海办公室。

随着中国市场的进一步开放,惠誉评级成立惠誉博华信用评级有限公司(“惠誉博华”)并已获得执业资质在中国银行间债券市场开展金融机构(包括银行、非银金融机构和保险公司)及其发行证券和结构融资债券的评级服务。惠誉博华获得执业资质是惠誉在中国及亚太区业务发展的又一个里程碑。

惠誉评级在中国的资本市场发展中具有重要的角色,并对金融机构和债券资本市场具有极大的影响力。就中国结构融资离岸债而言,惠誉评级在多个领域处于市场领先地位:

东方金诚国际信用评估有限公司(“东方金诚”)是中国主要的信用评级机构之一,获得了中国人民银行、中国证监会、国家发改委、中国银保监会、交易商协会等债券市场全部监管部门和自律机构的认可,可为境内外发行人在中国债券市场发行的所有债券品类开展评级,为境内外投资人参与中国债券市场提供服务。

东方金诚成立于2005年,注册资本为1.25亿元人民币,控股股东为中国东方资产管理股份有限公司。总部位于北京,在全国范围内建立了以分公司为载体的信用服务网络,还面向境外发行人与投资人建立了国际服务团队。

东方金诚秉承“锐意创新、极致服务”的新锐理念,紧跟债券市场创新步伐,响应投资人和发行人新需求,捕捉信用风险新变化,持续革新评级技术和研究服务体系,为投资人和发行人提供专业、独立的信用服务。

东方金诚以践行“中国评级梦”为己任,搭乘人民币和债券市场国际化、“一带一路”国际合作的东风,开发适用于全球发行人的评级技术体系,开展面向全球投资者的交流服务,推动“一带一路”、金砖国家和亚洲信用评级合作,提升中国评级标准体系的国际竞争力。

深圳市国策房地产土地估价有限公司成立于一九九五年,是国内最早的专业房地产估价顾问机构之一,是中国房地产估价师与房地产经纪人学会常务理事单位,中国土地估价师协会会员单位,广东省土地估价师协会理事单位和深圳唯一联络单位,深圳市不动产学会理事单位,广东省诚信示范企业,深圳市不动产评估企业诚信品牌,通过ISO9001质量管理体系认证。现已在深圳、北京、天津、广州、上海、杭州、成都、重庆、长沙、南京、郑州、贵阳、福州、武汉、佛山、东莞、惠州、河源、中山、珠海等地成立分支机构。公司经过多年发展,形成了完善的管理体系、风险控制体系、产品服务体系、专业技术体系,可为客户提供全国范围的各类专业估价及咨询服务。

深圳市国策资产评估有限公司是2007年由国策机构联合全国资产评估界资深人士共同成立的专业化资产评估机构,可在全国范围内从事各种资产评估(包括证券、期货相关评估)业务。经营范围:从事各类单项资产评估、企业整体资产评估以及市场所需的其他资产评估或者项目评估。公司已形成了较为完善的服务模式,积累了大量的实践经验,业务遍及全国各地,综合实力在深圳市资产评估行业中位居前列。已连续多年在深圳市资产评估行业排名前十。

华福证券前身为福建省华福证券公司,成立于1988年8月,是全国首批成立的证券公司之一,为福建省属全资国有金融机构。

华福证券形成全国化经营网点布局,在全国设有44家分公司、166家证券营业部,拥有兴银成长资本管理有限公司、兴银投资有限公司和华福国际(香港)金融控股有限公司3家全资子公司,控股兴银基金管理有限责任公司。投资银行业务从无到有,以债券和资产证券化等产品为突破口,业务发展突飞猛进,创造了全国首单绿色创投债、全国首单上交所公募创新创业债、全国首单地产类租赁资产证券化项目、湖南省首单类REITs项目、湖南省首单疫情防控ABS资产证券化项目等发行先例,在业界树立了专业良好的投行品牌。子公司日益发挥公募基金管理、私募资产管理、另类投资牌照功能和专业化优势,集团综合金融服务能力全面增强。

INTEX成立于1985年,是全球领先的资产证券化现金流模型和相关分析软件的提供者,客户覆盖全世界数百家最知名的投行、交易商、发行人及投资经理。

INTEX拥有业界最完整的RMBS、ABS、CMBS、CDO和CLO等交易模型库,覆盖北美、欧洲、中国、澳大利亚 和日本等地区,并于每月或每季发布交易更新数据。INTEX的产品有助于促进新证券发行、加大二级市场的流动性、提高交易监控效率和透明度。

INTEX DealMaker™用于构建、发行资产证券化产品;INTEXcalc™用于现金流预测和价格收益分析;INTEX的API接口可被整合到许多第三方软件内。INTEX的所有软件均可在用户指定的利息、提前还款率、违约率、回收率等特定假设下,计算未来本金和利息现金流。

安徽兆尹信息科技股份有限公司成立于2007年,创始团队来自中国科技大学金融工程实验室。公司 致力于为金融机构提供大资管、大投行领域的信息化服务,截至目前已服务近300家金融机构。在证券化领域,兆尹ABS系统支持信贷 ABS、资产支持票据和企业ABS各业务品种的全业务流程管理,服务领域覆盖银行、消费金融公司 、汽车金融公司、租赁公司、资产管理公司、信托、券商、基金子公司、投资机构及企业类客户等 ,专业提供ABS系统服务及相关咨询服务。拥有国内成立最早、规模最大、专业分工最细的产品团 队(200余人),市场占有率超过80%。目前业内选用兆尹ABS系统的机构近100家,存续规模近 30,000亿。

中海外钜融资产管理集团有限公司于2012年12月20日成立,总部设在北京,目前下设五家控股子公司。公司基金业务涵盖证券投资基金管理、股权投资基金管理、另类投资管理等领域。截至2019年12月末,公司阳光化管理规模约75亿元,累积管理规模超150亿元。

公司的主要合作金融机构有:交通银行、上海银行、招商银行、中信银行、平安银行、华夏银行、银河证券,申万宏源证券,中信建投证券,中信证券、招商证券、国泰君安证券、长江证券、东兴证券、天弘基金、广州基金、中信建投基金、广州基金、中加基金、富荣基金和上银基金等。公司成立以来所有产品均正常清算,在监管部门的合规信用记录良好。

公司团队专注研究并实践证券投资策略十年,始终秉承“研究创造价值”的理念,坚持研究引导决策,不断地深入基本面研究与数量研究的结合,通过宏观、策略、行业、主体深入分析,挖掘资产价值,构建投资组合。公司注重风险管理,凭借良好的业界口碑保持着良好的市场形象。公司恪守投资人利益最大化的原则,致力于为各界客户提供专业高效的资产管理服务。

平安证券股份有限公司是平安集团旗下的重要成员,目前拥有平安财智、平安期货、平安商贸、中国平安证券(香港)、平安磐海五家子公司。2018年及2019年,中国证监会给予平安证券AA的监管评级,也是目前中国证券公司所获得的最高监管评级。平安证券独具特色的综合金融金融集团背景,与银行、信托、基金、保险等全牌照金融子公司均有全面深度合作,与集团健康医疗、金融科技、智慧城市、汽车、房地产等生态圈产业板块子公司亦保持良好互动,能够全面整合集团各项资源,为客户一揽子提供最优综合金融+产业合作全面服务,助力客户实现战略目标。

平安证券是首批互联网业务资格试点的券商;致力于打造平安综合金融战略下的智能化证券服务平台,2019年净利润同比增长41.4%。经纪业务方面,平安证券坚持科技赋能,加强内外部合作,整合线上线下渠道,深化客户分层。投行业务聚焦敏捷服务和专业品质,债券及ABS业务市场排名前列。

2019年平安证券企业ABS业务承销家数第一、规模第二。2019年公司累计发行企业及信贷ABS项目207支,承销规模合计近1200亿元。截至2020年8月20日,平安证券承销全口径资产支持证券合计974.68亿元,承销只数达166只,承销只数位列市场第1位,承销规模位列市场2位,市场占有率8.66%。

中伦律师事务所成立于1993年,是中国最有影响力的领先综合性律师事务所之一。凭借着我们一贯的能力和专注,在中国广阔的地域和日益复杂的法律环境中,中伦一直都是需求综合服务的客户首选的法律服务伙伴。作为一家领先的中国综合性律师事务所,中伦在中国大陆的重要的公司与金融中心均设有办公室,包括北京、上海、深圳、广州、武汉、成都、重庆、青岛、杭州、南京和海口;另外在国际经济中心,包括香港、东京、伦敦、纽约、洛杉矶、旧金山及阿拉木图也设有办公室。中伦拥有340多名合伙人和2100多名专业人员。大多数专业人员都毕业于国内外的著名法学院,其中许多人具有在国际著名律师事务所的工作经验。

中泰证券股份有限公司是上交所主板上市的综合类券商,成立于2001年。公司自2015年投行条线改革以来,中泰证券加大力度推动债券及资产证券化业务的发展,承销规模与承销只数快速提升,成为国内债券市场上最活跃的证券公司之一。

中泰证券在2019年1月1日至2019年12月31日共计承销企业资产证券化项目规模合计276.35亿元,完成单数54单,市场排名第9位。基础资产涵盖了租赁资产、信托受益权、供应链等、CMBS等,展现了中泰证券在证券化业务各领域的经验及能力。中泰证券在租赁租金资产证券化领域中泰证券占据了领先优势,2019年7月至2020年6月中泰证券共计承销24单租赁租金资产证券化项目,承销单数排名市场第一,承销规模合计132.07亿元,占据8.63%的市场份额。

北京市中银律师事务所成立于1993年1月,是经司法部门批准的我国最早的合伙制律师事务所之一;总部设在北京,目前已在上海、天津、重庆、深圳、贵阳、成都、南宁、济南、福州、长沙、银川、南京、杭州、沈阳、西安、合肥、南昌、三亚、武汉、厦门、鸡西、台州、苏州、青岛、泉州、赣州、珠海等27个大陆城市设有分支机构,并设立了全国首家由内地与香港、澳门三地律所合伙联营的律师事务所;现有律师和工作人员超过2600人,其中合伙人超过300名,执业律师超过1700名。

中银律师积极开拓境外市场,构建全球法律服务体系,在实践中促使各领域业务水平处于领先地位。中银律师与美国、德国、法国、加拿大等十几个国家的律师机构建立了战略合作关系,培养的大量国际化律师人才能以中、英、法、日、韩、德等多国语言为客户提供法律支持,保障了中银律师的客户在全球范围内迅速获得全面、高效的法律服务。卓越的业务水平让中银律师成为客户最认可、最信赖的伙伴。近年来,律所的客户数量、市场份额、总收入等均有显著提升。

中银律师始终秉持“客户至上、专业合作、勤勉尽责、优质高效”的服务理念,坚持以客户的需求为核心,充分发挥中银全球化法律服务体系的优势,整合各分所全体律师及部门资源,在为客户提供优质高效的法律服务的同时,还可为客户提供商业信息,促进客户间的商业合作。中银律师紧跟国家政策法规,与中国人民银行、中国证监会、中国银保监会、国资委、发改委、财政部、商务部、工信部等政府部门保持着良好的工作关系,与各级司法部门、国内外仲裁机构有着良好的业务关系和交流渠道。

中银律师坚持走专业化发展道路,目前可在证券与资本市场,银行与金融,投资与并购,公司综合类业务,破产与重组,诉讼与仲裁,刑事法律业务,国际贸易与海商海事,知识产权,房地产、建筑工程与基础设施,资产证券化,竞争与监管,税务与财富规划,涉韩法律事务,合规与风险管理等业务领域提供全面、专业的法律服务。至今,中银律师已为数万家国内外企业、政府机构提供了各类优质的法律服务,并得到好评及赞扬。北京市中银律师事务所已成长为国内领先的规范化、专业化、规模化、国际化的大型综合性律师事务所。"

年会将为承办机构专场的钻石会员提供可容纳100-300人的会议厅及会议服务,承办机构将作为年会主办方之一与论坛共同举办年会,在机构专场中自行邀请参会人员、决定会议形式、组织会场议题。设置机构专场的目的在于推动业内各机构共享资源、最大化共同利益、实现推动行业发展的共同目标,并为承办机构提供业务拓展机会和品牌展示机会,也使得资产证券化和结构性融资从机构的业务领域、融资渠道衍生成为重要的企业成长、发展策略。

由论坛各专业委员会审议决定相关议题,并主办专题专场。各专业委员会的成员亦可参与合作或主导。专题专场将聚集业内一线专家,对诸如供应链金融、REITs、绿色资产证券化等热点专题进行深度探讨和解析。钻石会员、金卡会员可参与审议议题。

年会将邀请监管部门嘉宾、业内专家参加多场闭门会议,对我国证券化市场发展状况、面临问题、前瞻进行讨论并解读政策方向。闭门会议的主旨是:加强行业内各机构与监管部门、自律组织的沟通;为资产证券化行业内的争议问题提供内部争鸣平台。钻石会员可申请主办闭门会议或参与闭门会议讨论,年会组委会提供场地并帮助邀请监管部门/市场机构参与,金卡会员可申请参与闭门会议讨论。

年会邀请活跃在行业前沿的一线菁英,分析成功案例、分享实务经验、介绍最新动向,提高从业人员的理论和实务水平。

14:00 开幕演讲:评级与证券化- 价值、过去,与未来

嘉宾:

Winston Chang先生,标普全球评级,结构融资评级分析和研究主管&董事总经理

Peter Eastham先生,标普全球评级,董事总经理

14:20 议题讨论一: 新科技对证券化市场发展的影响>

嘉宾:

Winston Chang先生,标普全球评级,结构融资评级分析和研究主管&董事总经理

Thahn Thai 先生, 新分享科技,首席投资官

15:15 主题演讲: 对中国住房抵押贷款资产支持证券(RMBS)的观察 -- 中国房贷的独特性,表现,及标普的关注点

方琮晖先生,标普全球评级,北亚区结构融资评级资深董事&行业首席

15:40 议题讨论二: 消费信贷与汽车融资证券化- 在长达10年的强劲表现后,什么因素可能导致这些证券表现的反转?

Amy Martin女士,标普全球评级,结构融资评级资深董事&首席分析师

雷明峰先生,标普全球评级,北亚区结构融资评级主管&资深董事

16:30 议题讨论三: 绿色融资与证券化在中国市场的发展与全球经验分享

嘉宾:

Winston Chang先生: 标普全球评级,结构融资评级分析和研究主管&董事总经理

陈亚芹处长,兴业银行,总行绿色金融部专业支持处

郭杰处长,上海浦东发展银行,投资银行及大客户部结构融资处

主持人:左飞,CSF执委;招商证券股份有限公司,创新融资部 总经理

嘉宾:

王立,中诚信国际信用评级有限责任公司,结构融资部总经理

贾舟祺,中国国际金融股份有限公司,固定收益部董事总经理

冀坤,联易融金融服务有限公司,总裁、联合创始人

Peter Eastham,标普全球评级,董事总经理&亚太区首席准则官

Russel F. Parentela,彭博,结构化产品全球主管

主持人:陈玉慧,惠誉评级,高级董事、结构融资评级主管

嘉宾:

刘羿,平安银行,零售业务证券化负责人

韩健,德勤华永会计师事务所,资产证券化主管合伙人

罗伟成,联合资信,评级总监

魏晓雪,中信证券,资产证券化业务线高级副总裁

主持人:申挚,江海证券,资产管理与结构化融资部总经理

嘉宾:

叶鲲,华福证券,投行条线创新业务一部 总经理助理

邓大为,中诚信证评,董事总经理

陈迅,世联评估,大客户部总经理

李旭东,中伦律师事务所,资深律师

主持人:毕自强,中信证券,资产证券化业务线总监

嘉宾:

邓竞魁,交银国际信托有限公司,资产证券化部副总经理

方琮晖,标普全球评级,结构融资评级资深董事

何启新,汇丰银行,环球银行及资本市场 常务总监兼结构融资组亚太区主管

李晓冰,招商证券,投资银行总部 创新融资部 副总经理

斯逸卿,渣打银行 资本市场部 副董事

主持人:李易,光大证券,固定收益总部高级副总裁

嘉宾:

高扬,万家共赢,金融市场部副总监

邓文,中泰证券,债券和结构金融部总监

张丽娜,中伦律师事务所,合伙人

郝嘉吉,申万宏源 资产管理事业部 高级副总裁

主持人:周洁,穆迪投资者服务,副总裁、结构融资部高级分析师

嘉宾:

关俊强,渣打银行,资产证券化部主管大中华与北亚地区

林御诚,SMBC Head of Securitization Origination, SEA and Australia Investment Banking Aaia

Russel F. Parentela,彭博,结构化产品全球主管

孙鑫,青岸投资,执行总经理

主持人:李高嵩,中信证券,资产管理业务资产证券化副总裁

嘉宾:

姬宝龙,中泰证券股份有限公司,债券与结构金融部副总裁

万颖玲,惠誉评级,结构融资部高级董事

闫文涛,中诚信征信,总裁

嘉宾:Douglas M Trevallion, II CFA, Managing Director, Head Global Securitized Products & Liquid Markets, Barings

主持人:张海云,对外经贸大学,教授

嘉宾:

张岩,建信信托,投行二部业务副总裁

杜衡,高登世德,创始人&CEO

王金翠,德勤,证券化高级经理

赵晖,联易融金融服务有限公司,副总裁

主持人:罗静,CSF资本监管和流动性委员会主席、国泰君安投行委员会债务融资部副总经理

嘉宾:

毛跃晖,高和资本,资本市场部董事总经理

刘焕礼,天风证券,大湾区管理总部联席总经理、结构金融部总经理

胡峰,戴德梁行,高级董事、北中国区估价及顾问服务部主管

俞强,中信证券,资产证券化业务线执行总经理

许苇,中伦律师事务所,合伙人

李耀光,渤海汇金证券资产管理有限公司,董事总经理

主持人:俞强,中信证券,资产证券化业务线执行总经理

嘉宾:

胡伟,小米金融,董事长助理

何启新,汇丰银行,环球银行及资本市场 常务总监兼结构融资组亚太区主管

罗庆平,京东数科-大资管事业部 结构金融部 总经理

于渤,天风证券,资产证券化总部副总经理新经济业务部总经理

Marjan van der Weijden, 惠誉评级,全球结构化金融董事总经理

主持人:黄长清,天风证券,资产证券化业务委员会主任、资产证券化业务牵头负责人

嘉宾:

邓竞魁,交银国际信托,资产证券化部副总经理

赵晖,深圳前海联易融金融服务有限公司,副总裁

陈磊,首创证券资产管理部副总经理、资产证券化业务负责人

主持人:王卓,世联评估,总经理助理、战略投资部总经理

嘉宾:

毛跃晖,高和资本,资本市场部董事总经理

李耀光,渤海汇金证券资产管理有限公司,董事总经理

王戈宏,新派公寓,创始人

余彦平,申万宏源资产管理事业部董事副总经理

主持人:刘柏荣,CSF 执委会主席

嘉宾:

主持人:李文敏,金杜律师事务所,金融资本部 合伙人

嘉宾:

温建利,金杜律师事务所,金融资本部 合伙人

张海钢,光大证券,固定收益总部高级副总裁

李春开,金杜基建与地产业务条线合伙人

庞亚坤,国开证券,业务创新部高级副总裁

主持人:侯伊,山西证券 资产管理高级经理

嘉宾:

陈诣辉,联合信用评级有限公司,研发部副总经理

石俊男,奋迅律师事务所律师

主持人:汪波,交银施罗德资管,创新产品部副总经理

嘉宾:

董婉,北京市中银律师事务所,高级合伙人

刘晨曦,兴业证券,业务总监

杨强,联易融金融服务有限公司,资产业务三部总经理

张灏,申万宏源,资产管理事业部执行董事

主持人:阮宗斌,国策评估,华北区副总经理

嘉宾:

眭悦,中信建投证券,结构化融资部高级副总裁

徐承远,东方金诚,首席金融分析师兼金融业务部总经理

王伟,江苏银行,投资与资产管理总部 证券化业务负责人

主持人:王芳,北京国家会计学院证券化研究组,教授

嘉宾:

李倩倩,新华通讯社,经济智库事业部高级分析师

李晓洋,中原银行,投资银行部总行产品经理

陈河源,中伦律师事务所,律师

主持人:李高嵩,中信证券,资管资产证券化部副总裁

嘉宾:

蔡彬彬,Intex上海,高级经理

曹千里,上海国利货币经纪有限公司,货币市场部 总经理助理

李品,中债资信评估有限责任公司,产品研发二部技术总监

主持人:张丽娜,中伦律师事务所,合伙人

嘉宾:

徐梦哲,青岸投资,董事总经理

李戍民,弘毅投资,董事总经理

吴迪珂,国泰君安证券,债务融资部执行董事

邓大为,中诚信证评,董事总经理