在国务院和监管部门的大力推动下,在市场旺盛的需求下,近年来我国资产证券化市场取得了突飞猛进的发展。以“国际借鉴、稳健发展”为主题的2016中国资产证券化论坛年会于4月7日-9日在北京国家会议中心顺利举行,就我国资产证券化市场发展形势、未来趋势、各环节的专业技术问题以及实践案例进行了深入探讨和经验分享。本次年会由中国资产证券化论坛、清华大学国家金融研究院、财新传媒联合主办,海内外资产证券化和结构性融资行业共1800余从业人员及专家学者、监管部门官员参加年会,发表演讲者近200人。

众多主题演讲嘉宾在年会上深层次地探讨了资产证券化对我国经济转型和结构调整、对一带一路发展、金融市场改革和人民币国际化的重要意义、我国资产证券化面临的发展趋势和问题以及相应的意见建议。

原国开行副行长,中国资产证券化论坛理事会联席主席高坚回顾了我国金融市场的发展阶段,分析了中国资产证券化所面临的形势并展望了未来发展趋势。高坚认为,随着利率市场化,银行贷款逐渐会向公司债方向转化,银行存款逐渐向理财的方向转化。这为公司债市场的发展、对基金业的发展,如对冲基金、货币市场基金,甚至其它资产管理等的发展均奠定了基础。高坚指出,房地产热、股票热归根结底是利率市场化没有放开,老百姓购买股票、房地产当作一种投资选择,随着利率逐渐市场化,造成股票和房地产市场不合理过热的基础将逐渐降低。高坚认为,资产证券化是金融市场深化的表现,资产证券化的运用在促进中国经济结构转型中去杠杆去产能的过程中会比行政手段发挥更好的作用,一定要鼓励资产证券化的创新。

图:原国开行副行长,中国资产证券化论坛理事会联席主席高坚发表主题演讲

银监会特邀顾问、原中国工商银行行长杨凯生介绍了资产证券化相关业务尤其是信贷资产证券化的现状,就市场的操作困惑与待解问题进行了分析,并对未来相关业务的发展提出了意见和建议。杨凯生指出,信贷资产证券化对银行业的意义重大,贷资产证券化的主要目的是减少商业银行资本占用,增强资产流动性,释放资本占用,增强银行对实体经济运行的支持能力,并非只是为了降低不良资产比率,更不是为了把风险转嫁给投资者;信贷资产证券化有助于改善直接融资和间接融资的比例;信贷资产证券化将债务人和银行的关系变成债务人和证券投资者的关系,有利于社会诚信体系的建设。

对于如何促进资产证券化业务,杨凯生认为,更合理地确定资产证券化自留部分的风险权重,可以考虑参照各类贷款违约比率适当降低次级档风险权重,以提高证券化参与机构的积极性和合理释放资本占用的效率;抓紧研究制定适用于资产证券化的税收政策,不因SPV的设立而重复征税可以有效降低各参与主体的投融资成本;切实防范资产证券化风险,一旦形成了一种刚性兑付的局面,那将带来根本性的风险。

图:银监会特邀顾问、原中国工商银行行长杨凯生就信贷资产证券化进行阐述

中国证监会国际咨询委员会委员、原中国证监会首席顾问、原香港证监会主席、中国资产证券化论坛理事会联席主席梁定邦指出我国资产证券化的发展有一系列的问题需要解决。一是产品从结构设计上能否独立于发行人;二是资产包需要继续维护,维护者的义务应该是持续并受到监管的,相关法律条文和争议解决方案未来一定会需要,而且产品的透明度和信息持续披露十分重要,中国的部委之间存在信息交换壁垒是一大弊病,可以学习金融危机后美联储的风险管控机构的发展;三是税务问题,避免重复征税;四是厘清会计处理中出表的相关问题。

图:中国证监会国际咨询委员会委员、原中国证监会首席顾问、原香港证监会主席、中国资产证券化论坛理事会联席主席梁定邦发表主题演讲

清华大学五道口金融学院副院长、紫光讲席教授周皓针对金融监管机构改革提出三个原则。第一个原则,要强化在国务院领导下的现有金融监管机构部际协调委员会的职责,突出央行负责制,但并不对现有格局做大的调整,在金融监管协调委员会下可以设秘书处和系统性风险监测的分析部门;第二个原则,是根据国际上宏观审慎监管的原则,由央行对在经济中具有系统性重要性的19家机构进行金融稳定监管,包括五大国有商业银行和重要的股份制银行在内的14家银行、3家最大的保险公司和2家最大的证券公司;第三个原则,是在现有的监管格局条件下,把央行最后金融监管人的监管责任落到实处。周皓还特别建议,在一行三会结构不变的前提下,需要把分业监管逐渐转换为功能监管。

图:清华大学五道口金融学院副院长、紫光讲席教授周皓发表主题演讲

为了更好地增强从业者的交流和培训、提高从业者的理论和实务水平,鼓励资产证券化与结构性融资领域内的技术创新,年会还紧密地围绕资产证券化的项目实践研究、前沿技术分析和国际经验借鉴进行了极具技术性的分析研究,内容涵盖SPV结构设计、基础资产选择、尽职调查、信息披露、评级优化、估值分析、会计税务问题、现金流技术、风险控制、法律监管、信息平台建设、国际经验借鉴、创新业务探索等内容。与会嘉宾还分享了众多资产证券化项目实践过程中的智慧和经验。

图:分会场小组讨论现场

在不良资产证券化、公积金资产证券化、REITs、融资租赁、小贷类资产证券化、基础设施资产证券化、营改增、资产证券化信息系统等时下热点和前沿领域,年会也组织了众多嘉宾进行探讨。

针对“营改增”热点,德勤税务合伙人俞娜认为,税率的增加,再加上贷款人从金融机构取得的贷款利息没有办法做进项税的抵扣,可能造成在整个链条里第一步贷款利息部分的税收有所增加;从投资人角度看,不管是持有期的利息还是未来转让差的部分都需要缴增值税,税负有可能会增加;在增值税下对于发票管理的要求,可能在一定程度上会影响到未来资产证券化过程中现金回流过程中原始权益人和ABS之间划分的方式。

在不良资产证券化的探讨中,德勤会计师事务所合伙人陶坚指出,不良资产证券化目前必须要解决怎样克服不良资产固有的回收时间和金额的不确定性问题。标准普尔评级公司结构融资评级董事雷明峰表示,不良资产证券化案例比较少,而且评级不高的最大原因就是回收时间和金额的不确定。清华大学国家金融研究院兼职教授郭杰群博士提醒,不良资产证券化须充分考虑市场定价问题,市场参与者匮乏无法进行市场化定价会导致国有资产流失的潜在问题。

在备受关注的房地产资产证券化方面,基金业协会资管产品部主任陈春艳透露,协会正在对REITs的税收和法律方面做推动。

针对小贷资产可能出现的期限错配问题,中伦律师事务所合伙人路竞祎律师指出,可以通过双SPV结构和SPV循环放款解决,这种设计在放款阶段就可以利用杠杆设计优先级形成基础资产。

在年会上,众多机构的发言嘉宾还自我把脉,剖析基础资产、交易结构及操作等方面存在的诸多风险隐患,并提出了风控建议。

一创摩根投资银行部执行总经理王学斌表示,“泛资产证券化”问题应该引起重视,他提醒要注意经济下行和违约增加的情况下基础资产的筛选。国泰君安证券债务融资部董事吴迪珂认为,要注意基础资产和交易结构的法律风险,如收益权在法律上目前没有规定,所以能否参与企业破产财产的分割是不确定的风险。恒泰证券金融市场部高级总监胡莹建议,券商做资产证券化业务除了要有承揽、承做、承销团队之外,一定还要有一个成熟敬业投入的后督团队来做存续期的管理工作。

中国资产证券化分析网(cn-abs.com)CEO庞阳博士指出,规避系统性风险需要投资者有独立分析的能力、监管部门投资者不能过度依赖于评级、有及时完整的信息披露以及防止资产生成或证券化发行过程中的道德风险。

为了加强合作,共同推动中国资产证券化市场的发展,行业组织和机构在年会期间签署了一批战略合作协议。

在年会举行期间,中国资产证券化论坛与中国资产证券化研究院签署了战略合作伙伴关系,双方将通过战略合作,增强资产证券化、结构性融资及相关资本市场参与者之间的沟通、合作、交流,以反映行业共识与意见,促进中国资产证券化行业的全面交流,倡导中国资产证券化市场的健康、规范发展。

图:中国资产证券化论坛与中国资产证券化研究院签署战略合作协议

中国资产证券化论坛与上海高级金融学院资产证券化实验室签署了战略合作备忘录,建立全面战略合作伙伴关系。双方将通过广泛交流与深入沟通,在市场参与者之间建立尽可能广泛的共识,并在业界及相关机构和部门进行积极倡导,从而推动营造良好的市场环境与监管环境;为市场参与者及其他感兴趣的各方,提供关于资产证券化、结构性融资及相关资本市场方面的教育、培训;增强资产证券化、结构性融资及相关资本市场参与者之间的沟通、合作、交流,鼓励相关领域内的技术创新。

图:中国资产证券化论坛与上海高级金融学院资产证券化实验室签署战略合作协议

此次年会,美国结构性融资行业组织(SFIG)、欧洲金融市场协会(AFME)、亚洲证券业与金融市场协会(ASIFMA)、澳洲资产证券化论坛(ASF)、亚太结构融资公会(APSA)等海外证券化行业组织也应邀派出代表团参会,与国内资产证券化行业监管部门领导、专家学者及行业领袖进行充分的交流。这些来自不同国家的资产证券化和结构性融资行业组织代表团联合签署了旨在推动中国证券化市场与海外市场之间交流与合作,吸收海外资产证券化和结构性融资行业的先进经验并将创新理念转化为实践行为,同时帮助海外市场进一步了解中国证券化行业的市场发展方向、最新政策与相关监管方案,促成相关方之间互惠互利战略合作的北京宣言。美国结构性融资行业组织(SFIG)还在年会上发布了《美国资产证券化白皮书》,以帮助中国的市场监管部门和市场参与者了解美国市场的发展历程和经验教训。

图:美国结构性融资行业组织(SFIG)发布资产证券化白皮书

此外,为了表彰在2015年度中国资产证券化与结构性融资行业中具有影响力的项目,深入研究中国证券化市场的实践问题,促进行业创新及信息交流共享,中国资产证券化论坛和清华大学国家金融研究院联合主办、Euromoney杂志旗下Global Capital 参与评选的“第二届中国资产证券化论坛年度奖”颁奖晚宴在本次年会期间隆重举办。根据行业内人士和社会公众投票情况,经专家综合评估,分别选出了信贷资产证券化十佳交易奖和企业资产证券化十佳交易奖(前三名为年度杰出交易奖)、年度优胜奖和新锐奖。数十个获奖项目的各参与机构代表领取了奖牌。

图:年度奖获奖代表领取奖牌

总之,资产证券化是国际金融市场近30年来最重大的金融创新,在我国历经十年探索与磨砺也已成为令人瞩目的金融风口。资产证券化可以优化金融资源配置,拓宽企业融资途径,有效盘活经济存量,显著提升经济运行效率,更好地支持我国实体经济的发展和经济结构的转型。在国务院和监管部门的大力推动下,随着人民币国际化和利率市场化改革的深入推进,经过市场参与者和实践者的不懈努力,我国资产证券化市场必将迎来更为广阔的发展前景。

下午各个分会场主持人为中伦律师事务所律师代表 分会场A 陈芳(合伙人);分会场B 原挺(合伙人);分会场C张启祥(合伙人);分会场D 李雪冰(合伙人);分会场E 韩大更(合伙人)

主持:Richard Johns,美国结构性融资行业组织(SFIG),执行董事、总裁

嘉宾:Jim Ahern,穆迪投资者服务,全球结构融资部主管,董事总经理

Li, Ge Mike,花旗银行

蔡成雄,渣打银行,结构式信用产品承销部全球主管,董事总经理

秦波,中金公司,投资银行部副总经理

演讲嘉宾:Jason Kravitt, Mayer Brown, 合伙人;美国结构性融资行业组织(SFIG),董事会秘书

Vincent Sum, Mayer Brown JSM, 合伙人

主持:Howard Kaplan,德勤(美国),合伙人;美国结构性融资行业组织(SFIG),董事会副主席

嘉宾:Richard Mertl,Schulte Roth & Zabel,律师;中国资产证券化论坛,执行秘书长

赵闽娇,高伟绅律师事务所,合伙人,欧洲金融市场协会(AFME)代表

Vijay Chander, 亚洲证券业与金融市场协会(ASIFMA),执行董事

哈晔, 标准普尔评级服务, 结构融资评级, 亚太区主管,澳洲资产证券化论坛(ASF)代表

张秀芬,香港按揭证券有限公司,前首席法律顾问及公司秘书;亚太结构融资公会有限公司(APSA),联席召集人

主持:闫文涛,中诚信国际,金融业务部总经理

嘉宾:胡莹,恒泰证券,金融市场部高级总监

王学斌,第一创业摩根大通证券,投资银行部执行总经理

刘文雯,交银国际信托, 资产证券化部总经理

曹阿雪,兴业银行,项目总监

吴迪珂,国泰君安证券,债务融资部董事

主持:胡剑,穆迪投资者服务,结构融资部,董事总经理

嘉宾:张进飞, Sidley Austin LLP, 合伙人

Ben McCarthy, 惠誉评级,亚太区结构融资评级团队主管,董事总经理

陈彗( Jeff Chen), Dentons,合伙人

演讲嘉宾:Vijay Chander, 亚洲证券业与金融市场协会(ASIFMA),执行董事

主持:俞强,中信证券资产证券化业务线,联席负责人、总监

嘉宾:付有花,上汽通用汽车金融,资金总监

陈洁,中粮信托,结构融资部总经理

蒋建国,联合评级,结构融资部总经理

吕明远,中债资信,金融业务部副总经理

演讲嘉宾:哈晔, 标准普尔评级服务, 结构融资评级, 亚太区主管

Ben McCarthy, 惠誉评级,亚太区结构融资评级团队主管,董事总经理

Heather Baister,德勤(澳洲),合伙人

Vernon Spencer,STARGATE GLOBAL ASSET MANAGEMENT GROUP,执行主席

Warren McLeland,RESIMAC,执行主席

演讲嘉宾:金亚伟,中益仁投资,CEO

杨冀川:惠金所总经理,阳光证券化基金管理有限公司总经理

中国资产证券化论坛(CSF)、清华大学国家金融研究院(NIFR)、美国证券化行业组织(SFIG)、欧洲金融市场协会(AFME)、亚洲证券业与金融市场协会(ASIFMA)、澳洲资产证券化论坛(ASF)、亚太结构融资公会(APSA)及受邀人员闭门研讨会及“全球资产证券化与结构性融资行业组织2016北京宣言”签字仪式; 地点:3楼北序厅310会议房间

主持:周皓,清华大学五道口金融学院,副院长、货币政策与金融稳定研究中心主任

嘉宾:左仂思,渣打银行,全球资本市场客户方案部主管,董事总经理

Howard Kaplan,德勤(美国),合伙人;美国结构性融资行业组织(SFIG),董事会副主席

左飞,招商证券,投资银行创新融资部,副总经理

Jim Ahern,穆迪,全球结构融资部主管,董事总经理

邓浩,恒泰证券,副总裁

Kevin Duignan,惠誉评级,结构性融资和担保债券评级团队全球主管,董事总经理

高坚,原国家开发银行副行长,中国资产证券化论坛理事会联席主席

杨凯生,原中国工商银行行长,现任中国银监会特邀顾问

梁定邦,中国证监会国际咨询委员会委员,原中国证监会首席顾问、香港证监会主席 ,中国资产证券化论坛理事会联席主席

主持:李硕一,招商证券,固定收益总部,董事总经理

嘉宾: 林华,中国资产证券化分析网,董事长

胡剑,穆迪投资者服务,结构融资部,董事总经理

何启新,汇丰银行,结构融资亚太区主管,董事总经理

谢菁,标准普尔评级服务,结构融资(运输、航空、船舶ABS评级),董事

高增银,江苏银行,投行与资产管理总部总经理

主持:Richard Johns,美国结构性融资行业组织(SFIG),执行董事、总裁

嘉宾:陈玉慧,惠誉评级,董事

Heather Baister,德勤(澳洲),合伙人

张昊,招商证券,固定收益部总经理助理

张立钧, 普华永道,中国金融业管理咨询主管合伙人

主持:杨铁成,高伟绅律师事务所,合伙人

嘉宾:Darrell Wheeler,标准普尔评级服务,结构融资研究,全球主管

李湛,汇丰银行,企业信托代理业务总经理

Warren McLeland,RESIMAC,执行主席

Kenneth Kwan,渣打银行,执行董事

主持:刘小丽,中伦律师事务所,合伙人

嘉宾:吴方伟,银行业信贷资产登记流转中心,副总裁

Richard Mertl,Schulte Roth & Zabel,律师;中国资产证券化论坛,执行秘书长

龙艺,南京银行,金融同业部总经理

曹兆兵,光大银行,风险管理部高级经理

演讲嘉宾:俞娜,德勤,税务合伙人

主持:姜波,上海新世纪资信评估,总裁助理、结构融资评级总监

嘉宾:施年,德晟资本,合伙人、资产证券化事业部总经理

张连娜,联合信用评级,结构融资部评级总监、高级分析师

屈晓灿,联合资信评估,结构融资部总经理助理

李杰伟,数信互融,联合创始人

主持:万颖玲,惠誉评级,高级董事

嘉宾: 王胜喆,霍金路伟国际律师事务所,资深律师

张佳文,汇丰银行,结构资本市场,总监

陈春锋,渣打银行,资本市场客户方案部,执行董事

郑志杰,穆迪投资者服务,结构融资部,高级副总裁

主持:陈芳,中伦律师事务所,合伙人

嘉宾:王涌,中国政法大学民商经济法学院教授,商法研究所所长,博士生导师;中国资产证券化论坛专家顾问

彭冰,北京大学法学院教授,金融法研究中心副主任;中国资产证券化论坛专家顾问

主持:常明君,中伦律师事务所,合伙人;中国证券投资基金业协会,法律顾问

嘉宾:陈春艳,中国证券投资基金业协会,私募产品备案部主任

贺锐骁,上海证券交易所,债券业务部经理

卞超,深圳证券交易所,固定收益部副总经理

许正,中证机构间报价系统股份有限公司,固定收益部高级经理(ABS审核组负责人)

主持:Jason Kravitt, Mayer Brown, 合伙人;美国结构性融资行业组织(SFIG),董事会秘书

嘉宾:JHoward Kaplan,德勤(美国),合伙人;美国结构性融资行业组织(SFIG),董事会副主席

Richard Mertl,Schulte Roth & Zabel,律师

Doug Murray,惠誉评级,机构融资业务全球主管,董事总经理

主持:李燕,中诚信国际资信评估,结构融资部总经理

嘉宾:邓大为,中诚信证券评估,结构融资部总经理

罗杰,数信互融,首席执行官

贾舟祺,中金公司,固定收益部执行总经理

余春燕,天津银行,投资银行部总经理

胡燕,普华永道,合伙人

主持:郑志杰,穆迪投资者服务,结构融资部,高级副总裁

嘉宾:赵闽娇,高伟绅律师事务所,合伙人

陶坚,德勤,合伙人

雷明峰, 标准普尔评级服务, 结构融资评级, 董事

许苇,中伦律师事务所,合伙人

刘焕礼,广发资管资产支持证券部总经理、广发恒进租赁产业投资基金总经理

郑飞,联合资信评估,结构融资部分析师

主持:Sairah Burki,美国结构性融资行业组织(SFIG),ABS法规部高级总监

嘉宾:哈晔, 标准普尔评级服务, 结构融资评级, 亚太区主管

Neil Campbell,K&L Gates,合伙人

主持:庞阳,中国资产证券化分析网CEO;中国资产证券化论坛执行秘书长

嘉宾:陈一丁,中经贸资产管理有限公司,固定收益部总监

卢申林,海通资产管理公司副总经理

张志军,联合信用评级有限公司总经理

孙志鹏,东方证券,执行董事

主持:王刚,中国REITS联盟,秘书长

嘉宾:黄良颖,新加坡证券交易所 (Singapore Exchange Limited),执行副总裁

孙健敏,中国银行新加坡分行公司金融部,高级副总裁

周以升,高和资本,执行合伙人

郝恒,恒泰证券,金融市场部董事总经理

彭戴,招商证券,投资银行创新融资部,副董事,企业资产证券化业务负责人

胡峰,戴德梁行董事,中国房地产协会金融专业委员会副秘书长

演讲嘉宾:李恺,普华永道风险管理咨询团队咨询总监,市场风险、资本市场解决方案咨询服务负责人

中国证券化论坛理事会联席主席梁定邦、高坚代表主办方致辞,主持人陶坚(中国资产证券化论坛执委会委员)、James Andrews,Deputy Publisher GlobalCapital)

第二天上午全体会议(主持人:Richard Mertl,中国资产证券化论坛,执行秘书长 )

由中国资产证券化论坛理事会联席主席高坚、梁定邦主持的CSF理事会成员、各专业委员会主席、论坛专家顾问、CSF秘书处、海外资产证券化行业协会及受邀人员与监管领导、行业协会、海内外专家的闭门会,地点:3楼北序厅310会议房间

主持:刘柏荣,中国资产证券化论坛,执委会主席

嘉宾:Richard Johns,美国结构性融资行业组织(SFIG),执行董事、总裁

于维疆,中金公司,固定收益部董事总经理

汤峻,中信证券,资产证券化业务线董事总经理,中国资产证券化论坛,执委会副主席

胡剑,穆迪投资者服务,结构融资部,董事总经理

张昌彩,国务院研究室,信息研究司副司长

高坚,原国家开发银行副行长,中国资产证券化论坛理事会联席主席

主持:郭杰群,中益仁投资,董事长;中国资产证券化论坛执行秘书长

嘉宾:高兴国,国家开发银行,原资金局局长

陶坚,德勤,合伙人

庞阳,中国资产证券化分析网CEO;中国资产证券化论坛执行秘书长

刘焕礼,广发资管资产支持证券部总经理、广发恒进租赁产业投资基金总经理

主持:周代希,东方证券资产管理,副总裁

嘉宾:钱一诺,摩根士丹利纽约,固定收益研究-资产证券化研究组副总裁,CLO首席分析师

俞强,中信证券,债务资本市场部,总监

胡剑,穆迪投资者服务,结构融资部,董事总经理

顾珺,安永,合伙人

丁琎,国泰君安证券,执行董事

主持:张秀芬,香港按揭证券有限公司,前首席法律顾问及公司秘书;亚太结构融资公会有限公司(APSA),联席召集人;

嘉宾:梁定邦,中国证监会国际咨询委员会委员,原中国证监会首席顾问、香港证监会主席 ,中国资产证券化论坛理事会联席主席

洪硕亨,惠誉评级,大中华区金融机构及结构融资业务拓展高级董事;亚太结构融资公会有限公司,董事

何启新,汇丰银行,结构融资亚太区主管,董事总经理

陶坚,德勤,合伙人

主持:胡宜,中伦律师事务所,资产证券化法律服务联盟管理合伙人

嘉宾:王芳,北京国家会计学院,副教授

张明, 中国社会科学院世界经济与政治研究所国际投资研究室主任,中国社会科学院国际金融研究中心副主任,研究员,博士生导师

演讲嘉宾:李燕,德勤,合伙人

主持:许苇,中伦律师事务所,合伙人

嘉宾:赖金昌,联合资信评估,结构融资部副总经理

邓竞魁,交银国际信托,资产证券化部总经理助理

张婷,中信证券,资产证券化业务线副总裁

邹俪,上海国际信托,金融机构总部总经理

主持:颜严,中伦律师事务所,证券化资深律师

嘉宾:黄长清,恒泰证券,金融市场部执行总经理

彭戴,招商证券,投资银行创新融资部,副董事,企业资产证券化业务负责人

杨冀川:惠金所总经理,阳光证券化基金管理有限公司总经理

欧阳亭,联合评级,结构部副总经理

马晓杰,申万宏源证券资产管理分公司,执行董事

演讲嘉宾:郝延山,京东金融,结构金融部总经理

演讲嘉宾:方榕, 金杜律师事务所,合伙人

主持:贾舟祺,中金公司,固定收益部执行总经理

嘉宾:刘焕礼,广发资管资产支持证券部总经理、广发恒进租赁产业投资基金总经理

邓大为,中诚信证券评估,结构融资部总经理

钱骏,宜信公司,总裁助理;原中国资产证券化论坛理事长

张拳拳,远东国际租赁,资金部、战略拓展部总监

路竞祎,中伦律师事务所,合伙人

演讲嘉宾:邹俪,上海国际信托,金融机构总部总经理

演讲嘉宾:梅杰,中信建投证券,固定收益部高级副总裁

演讲嘉宾:王嗣豪,摩山保理,结构融资部总经理

演讲嘉宾:张婷,中信证券,资产证券化业务线副总裁

演讲嘉宾:张超,兴业银行,投资银行部,资产证券化二处,产品总监

演讲嘉宾:李晓冰,招商证券,投资银行总部创新融资部副总裁

演讲嘉宾:张韩,中信证券,资产证券化业务线副总裁

演讲嘉宾:邱小峰,华泰联合证券,固定收益业务委员会业务董事

演讲嘉宾:张晓沫,兴业银行,项目总监

发起方所属项目专业人士是指主导、负责、直接参与发起机构证券化项目发行活动的个人;投资方所属项目专业人士是指直接受雇于从事证券化产品投资的买方机构的个人。

参加年会的发起方、投资方所属专业人士名录,仅对CSF会员开放,烦请登录CSF会员管理系统查看, 按下述步骤操作:

温馨提醒:

中国证券化论坛的个人会员的个人账户是将论坛机构平台、论坛工作平台、会议平台、培训平台、沟通平台、个人信息平台、推广平台等整合在一起的超级实用工具。

海内外从事证券化的个人、机构均可以免费加入论坛,成为论坛的正式会员。论坛为每个海内外机构会员、个人会员创建专有账户,会员可免费使用该账户。

在获得论坛审批成为论坛个人会员后,个人会员通过该账户可实现如下功能:

(1)可以随时管理、更新自己注册时提供给论坛后台的个人信息;

(2)可选择在会员间分享自己的姓名、相片、简历、单位、单位职务、论坛职务等相关个人信息,在该账户内的会员间公开自己的会员身份;

(3)可以与其他个人会员以添加好友的方式,在不披露自己通信方式的前提下,在该平台上直接发送/接收站内信,建立一对一的沟通关系;

(4)可以通过论坛的专业委员会(资产类别委员会和专题委员会)的交流平台,参与论坛各专业委员会发起的讨论,建立一对多的沟通关系,在论坛编辑委员会的指导下,可将沟通成果整理成微信文章,在论坛微信公众号、论坛网站上予以公开发表;

(5)可以管理自己将参加的各类培训、各类会议,会前一定时间内获悉参会人员名单,提前通过该平台与相应参会人员预约在会中、会后的个别私下沟通;

(6)论坛的理事会成员、执委会、各常设委员会、各专业委员会、秘书处等相关人员及其指定的人员,可以使用该账户中的论坛工作平台,直接进行内部及相互之间的沟通、交流,形成决策意见;

(7)根据会员的不同需求,灵活设置信息公开及隐私保护之间的平衡阀门。

了解论坛更多功能,请查看论坛FAQ

若需要协助,请添加微信号:CSFhelpdesk

参加年会其他专业人士名录,仅对CSF会员开放,烦请登录CSF会员管理系统查看, 按下述步骤操作:

温馨提醒:

中国证券化论坛的个人会员的个人账户是将论坛机构平台、论坛工作平台、会议平台、培训平台、沟通平台、个人信息平台、推广平台等整合在一起的超级实用工具。

海内外从事证券化的个人、机构均可以免费加入论坛,成为论坛的正式会员。论坛为每个海内外机构会员、个人会员创建专有账户,会员可免费使用该账户。

在获得论坛审批成为论坛个人会员后,个人会员通过该账户可实现如下功能:

(1)可以随时管理、更新自己注册时提供给论坛后台的个人信息;

(2)可选择在会员间分享自己的姓名、相片、简历、单位、单位职务、论坛职务等相关个人信息,在该账户内的会员间公开自己的会员身份;

(3)可以与其他个人会员以添加好友的方式,在不披露自己通信方式的前提下,在该平台上直接发送/接收站内信,建立一对一的沟通关系;

(4)可以通过论坛的专业委员会(资产类别委员会和专题委员会)的交流平台,参与论坛各专业委员会发起的讨论,建立一对多的沟通关系,在论坛编辑委员会的指导下,可将沟通成果整理成微信文章,在论坛微信公众号、论坛网站上予以公开发表;

(5)可以管理自己将参加的各类培训、各类会议,会前一定时间内获悉参会人员名单,提前通过该平台与相应参会人员预约在会中、会后的个别私下沟通;

(6)论坛的理事会成员、执委会、各常设委员会、各专业委员会、秘书处等相关人员及其指定的人员,可以使用该账户中的论坛工作平台,直接进行内部及相互之间的沟通、交流,形成决策意见;

(7)根据会员的不同需求,灵活设置信息公开及隐私保护之间的平衡阀门。

了解论坛更多功能,请查看论坛FAQ

若需要协助,请添加微信号:CSFhelpdesk

原国家开发银行副行长。中国国债市场的创始人,中国政策性金融债和中国企业债券承销的先行者,债券市场产品创新的领军人。牵头领导了国家开发银行的首单资产证券化,开创了中国公募资产证券化的先河,是中国资产证券化的奠基者。

1989年1月到1998年10月历任财政部条法司副司长,财政部国家债务管理司副司长,财政部国家债管理司司长,财政部条法司司长。1998年10月任国家开发银行总经济师兼资金局局长;2001年4月任国家开发银行党委委员,行长助理兼资金局局长。2003年7月到2012年8月任国家开发银行党委委员,副行长。期间兼任中非基金董事长和国开证券董事长。

财政部财政科学研究所博士生导师,清华五道口金融学院兼职老师。1998年美国哈佛大学经济系博士后研究。2012年12月到2014年12月为美国哈佛大学经济系访问学者。

梁定邦 (Anthony Neoh)博士为香港执业资深大律师。1995年-1998年担任香港证监会主席;1999年-2004年,应时任中国总理朱镕基先生邀请,出任中国证券监督管理委员会首席顾问;2004年-现在,担任中国证监会国际咨询委员会委员。梁博士对香港及中国内地金融体系的发展和监管做出了卓越的贡献并继续致力研究法律金融史及当前的金融监管课题,包括资产证券化的课题。

梁定邦博士曾经任职国际证监会组织技术委员会主席 (首位亚洲主席)、全国人民代表大会常务委员会香港基本法委员会委员、由国家商务部及财政部提名担任世界银行国际投资争端解决中心调停及仲裁员;学术方面,梁定邦博士曾为中央党校经常讲师,北京大学、清华大学、人民大学、美国哈佛大学客座教授,现为香港中文大学校董 (创建法律学院规划委员会主席)、新加坡国立大学客座教授。

武汉大学经济学院毕业,经济学博士,研究员。从事过工业企业生产工艺和成本预算管理工作。1985年进入银行。 他历任中国工商银行规划信息部主任、深圳分行行长、总行副行长、中国华融资产管理公司总裁。2014年3月3日,中国银监会聘请杨凯生为特邀顾问,这是银监会首次聘请国内银行专家为特邀顾问。

Richard Johns is the Executive Director of SFIG, with responsibility for all aspects of the organization.

A longtime leader in the securitization industry, Mr. Johns, has more than 17 years of structured finance experience.

Previously Mr. Johns had roles as Head of Global Funding and Liquidity at Ally Financial Inc, Head of Global Capital Markets at Capital One Financial Corp and as a transaction lead at MBNA (now Bank of America).

Mr. Johns has issued securitized products across a variety of platforms, including; credit cards, auto (retail, lease and floor-plan), RMBS, Agency, small business, and unsecured installment loan products. He has experience across both domestic and international issuance, including Canada, Latin America, Europe and China.

Mr. Johns is also a qualified Chartered Accountant within the U.K., having completed his training with Deloitte.

He is a graduate of the University of Manchester, UK with a bachelor’s degree in Economics.

Ms. Burki focuses on the current plethora of proposed and anticipated rules that have broad impact across all ABS asset classes. Her agenda includes such areas as Basel III, Risk Retention, Money Market Reform, Regulation AB II and Credit Rating Agency Reform. Ms. Burki joined SFIG from Capital One, where she was most recently the Director of Treasury Policy Affairs, leading the company’s response to policy initiatives with significant capital markets and corporate finance implications. She previously held positions with Xerox, UBS and the Federal Reserve Bank of New York. Ms. Burki holds a Bachelor of Arts from Princeton University and a Masters in Business Administration from the University of Pennsylvania’s Wharton School.

Howard A. Kaplan is a senior partner at Deloitte & Touche LLP. He has more than 30 years of deep financial services industry experience, with a specialization in securitization and valuation. Howard is currently the global lead client service partner for a top tier global investment bank and asset management firm and a top 3 global payments company, as well as the advisory partner for a market leading student lender, servicer and issuer. Howard is an active contributor to securitization industry advocacy efforts through the Structured Finance Industry Group, where he serves as the vice chairman of the board of directors and on the executive committee. Previous to these roles, Howard spent over 20 years building and managing the Deloitte U.S. Firms' securitization practice, where he most recently served as the U.S. managing partner, responsible for strategic planning and client service relating to Deloitte's product and service offerings including valuation, advisory, technology, transactions, and compliance.

Jason is listed as the “pre-eminent securitization lawyer” by Chambers Global and was described as, “a quarter back figure who is ‘an incredible legal strategist and a fantastic leader’” according to clients in Chambers USA. He is also an Adjunct Professor of Law at Northwestern University Law School and New York University Law School and an adjunct professor at the Kellogg School of Management at Northwestern. In 2010, Jason was chosen by the Financial Times as one of the 10 most innovative lawyers in America, was chosen as the “Best Lawyer in Securitization in NYC” by “Best Lawyers 2012 Lawyers of the Year” and was recently awarded the Outstanding Achievement award for contributions to the capital markets by IFLR.

Jason graduated with an AB, Phi Beta Kappa, from the Johns Hopkins University, a JD, cum laude, from Harvard Law School, and a Dipl. Comp. Law from Cambridge University in the UK.

Jim Ahern, Managing Director – Global Structured Finance Group – is responsible for Moody’s securitization, structured finance and covered bond ratings businesses in the Americas, EMEA and Asia Pacific

Jim joined Moody’s in June 2014. Prior to Moody’s, Jim was Managing Director & Global Head of Securitization at Société Générale (SG) based in London. Prior to assuming this role in 2011, he held a number of positions of increasing importance at SG in New York including Co Global Head of Securitization, Head of Consumer ABS and Deputy Head of Securitization Credit Structures.

From 1995 until joining SG in 2002, Jim Co-Headed the Structured Finance Group for Commerzbank’s New York Branch. He has also worked on structured finance teams at Mizuho and UBS. He holds a BA from Rutgers and an MBA from Cornell.

JINFEI ZHANG is a partner in the firm’s New York office, where he practices in the Global Finance group. Jinfei has an international practice focused on capital markets transactions, principally structured finance and corporate finance.

Jinfei’s structured finance practice includes a wide variety of asset-backed securitizations (auto loan and lease and equipment), mortgage-backed securitizations (RMBS, CMBS and REO-to-Rental), repackaging transactions, collateralized loan obligations (CLOs) and credit-linked notes, where he represents issuers and underwriters in both public and private offerings of securities in domestic and cross-border transactions.

Jinfei's experience also includes a broad variety of corporate transactions. Jinfei has represented various parties in connection with sales, acquisitions and financings of pools of distressed leveraged loans, structured finance assets and auto receivables. Jinfei also represents lenders to, and managers of, hedge funds and private equity-style funds. Some of these funds have leverage structures that use both fund and CDO technology.

Jinfei regularly advises Chinese corporations and financial institutions on cross-border M&A transactions, securities issuance, financing, managed accounts and other legal matters.

Jinfei received a J.D. degree from Harvard Law School in 2005, where he assisted in revising and editing International Encyclopedia of Comparative Law. Prior to law school, he was a Harvard-Yenching scholar at Harvard University in East Asian Studies and History. Jinfei also served as the President of the Harvard Chinese Students and Scholars Association. He received his B.A. in literature, with distinction, from Peking University in 1995 and M.A. in literature from Peking University in 1998.

Jinfei is a native Mandarin speaker and a frequent contributor to Lifeweek, a leading Chinese news journal.

Jeff Chen heads the Asia structured finance practice for Dentons.

Jeff is a debt capital markets, structured finance and project finance lawyer with pan-Asian experience. His practice is focused on limited recourse and cross-border financing structures of all types. He is also familiar with structured notes and derivatives. He has worked on many high-profile cross-border securitization transactions in Asia over the past decade, including the first wrapped cross-border residential mortgage-backed securities (RMBS) offerings out of Korea and Taiwan. Jeff has established distressed debt facilities and funds for the acquisition and servicing of non-performing loans in Asia.

Jeff has advised clients on multi-jurisdictional bankruptcy litigation following the global financial crisis in 2008. In particular, Jeff advised numerous Hong Kong entities in the close-out, valuation and workout of derivatives (both standalone and embedded) against Lehman Brothers debtors in US Chapter 11 and various Lehman entities in Europe.

More recently, Jeff has advised bank clients in Asia on U.S. financial regulatory matters, such as Title VII of the Dodd-Frank Wall Street Reform and Consumer Protection Act and the Volcker Rule and serves as the firm's Asia point person in this regard.

Jeff is ranked as a leading lawyer in the Chambers & Partners Global Guide and in Chambers Asia (2008-2010) and in IFLR's Guide to the World's Leading Structured Finance and Securitization Lawyers. He is listed by Asia Legal Business as one of 19 lawyers in "The Experts" category in the ALB Hot 100 Lawyers of 2011.

Jeff received his J.D. from The George Washington University Law School and his M.A. and B.A. degrees from the University of Michigan. He is admitted to practice in New York and the District of Columbia and is a licensed solicitor in Hong Kong. He serves on the Professional Advisory Board of the Asian Institute of International Financial Law, Faculty of Law, The University of Hong Kong.

Since September 2008, Jian Hu has been a Managing Director and Head of Global CLOs and Structured Credit Surveillance at Moody’s Investors Service. He also serves as Moody’s Global Structured Finance Research Coordinator with a mission to coordinate research across asset classes and regions. In addition, Jian is involved in various global research and outreach activities related to China and the management of ratings and research on China’s securitized products.

Prior to assuming this position, Jian was a Senior Vice President responsible for CLOs and Structured Credit research in the structured finance group. He was formerly Director of Global Structured Finance Default Research in Moody’s Credit Policy Group, where he led a research team that analyzed structured finance securities’ credit performance and published the findings regularly as Moody’s Special Comments as well as articles in the Journal of Fixed Income.

Prior to joining Moody’s in 2002, Jian was a senior financial economist in the credit finance department of Fannie Mae in Washington, DC, where he was the lead researcher on mortgage portfolio credit risk analytics. Jian previously also conducted academic research on the relationship between job market conditions and capital markets, and the research results were published in the Journal of Finance.

Jian holds a Ph.D. in Finance from the University of Minnesota’s Carlson School of Management in Minneapolis, and a Bachelor’s degree from Tsinghua University’s School of Economics and Management in Beijing.

岑君溥是孖士打律師行的合夥人。他專注于複雜的資本市場事宜,包括證券化、結構性産品、衍生工具(包括股本衍生工具、信貸衍生工具、公司衍生工具、基金衍生工具以及商品衍生工具)、零售及非零售基金(包括經香港證監會批准的基金、可轉讓證券集體投資計劃(UCITS)以及交易所買賣基金(ETF))、擔保貸款、融資以及債務資本市場事宜(包括根據144A規則/S條例進行的全球債券發行)。他還向承銷商、安排人、投資組合經理、發行人、受托人以及機構投資者提供法律服務。岑律師具有香港、美國紐約州、英格蘭及威爾斯律師執業資格。

岑律師現常駐香港。他曾在紐約、倫敦及東京執業,當中在紐約執業時間超過8年。

岑律師被《錢伯斯亞太》(2014年至2016年)和《錢伯斯環球》(2014年至2015年)兩刊評爲資本市場:衍生工具及結構性産品領先律師,還被《亞太法律500强》(2014年至2016年)評爲結構性融資及證券化(香港)推薦律師,被《國際金融法律評論1000》(2014年至2016年)評爲資本市場:衍生品以及資本市場:結構性融資及證券化(香港)兩個領域的領先律師。

王胜喆任职于霍金路伟国际律师事务所资本市场组,是霍金路伟EMEA地区的中国业务组负责人。王胜喆有超过16年代表德中以及国际客户在银行业务、资产证券化、结构融资以及兼并与收购法律事务方面的经验。加入霍金路伟之前,王胜喆在另一家国际律师事务所的银行和投资以及公司/并购部门工作8年,并在意大利联合银行做过近两年的内部律师。 王胜喆精通中文,英文和德文。

王胜喆于1998年取得中国律师资格,并于2010年取得英国和威尔士的律师资格。王胜喆2004年毕业于法兰克福大学,之前曾就读于中国几所著名大学。

邓浩,恒泰证券股份有限公司副总裁,分管资产证券化等创新金融业务。曾任第一创业摩根大通证券有限责任公司董事总经理和资本市场部负责人,中国国际金融有限公司债务资本市场负责人。从业17年,积累了对中国资本市场比较深入的认识和理解。于十余年前的中国证券化市场开端时期,邓先生即参与操作了最早的一批信贷资产证券化和企业资产证券化项目。邓先生于2004年获得英国帝国理工学院数量金融学硕士学位。

黄长清,恒泰证券金融市场部执行总经理,曾任职于中信证券和一创摩根,首次在合资券商中牵头建立了资产证券化和私募结构化融资的双重一级业务流程。目前在恒泰证券负责完成了国内首单备案上市资产支持专项计划、首单BSP票款债权资产支持专项计划、首单保理资产证券化、首单集合小贷资产证券化、上交所首单类REITs等创新项目,已完成或正在执行的信贷资产证券化、企业资产证券化、类REITs项目超过50单。拥有北京大学金融学硕士和南开大学会计学学士学位。

赖金昌先生,现任联合资信评估有限公司结构融资部副总经理,经济学硕士研究生学历,持有金融风险管理师证书(FRM),曾任联合资信评估有限公司金融机构部总经理助理,拥有丰富的金融机构评级和信贷资产证券化评级经验,作为项目负责人主导的项目类型涵盖信贷资产证券化所有品种,曾在《上海证券报》、《中国经济导报》、《债券》、《中国证券》等知名刊物发表多篇研究文章。

屈晓灿女士,现任联合资信评估有限公司结构融资部总经理助理,香港城市大学经济学硕士,南开大学管理学学士。作为项目负责人,主导的项目类型涵盖了信贷资产证券化所有品种,参与了银行间市场首单农商行RMBS、首单消费金融公司发起的消费贷款ABS、首单中小企业CLO的评级工作,具有丰富的信贷资产证券化评级经验。

郑飞先生,现任联合资信评估有限公司结构融资部分析师,北方工业大学数量经济学硕士。从业以来,参与过不同类型的信贷资产证券化项目,作为项目负责人,主要负责汽车消费类贷款、信用卡消费分期等个人消费类贷款的信贷资产证券化评级工作,具有丰富的信贷资产证券化评级经验。

胡剑博士自2008年9月起担任穆迪公司结构融资部董事总经理, 主管全球结构信贷和衍生产品的跟踪和监控。他同时也负责协调全球证券化产品的研究,并参与穆迪对中国经济的研究及中国资产证券化产品和市场的分析。他曾长期对美国金融市场和结构化产品进行研究,并在专业杂志上发表过多篇论文。他对美国失业率,股市波动及与经济周期相关性的研究成果发表于美国权威的《金融学期刊》,并获得当年最佳论文提名。在加入穆迪公司之前,他曾就职于位于华盛顿特区的房利美公司,从事住房抵押贷款证券组合的风险分析和定价。胡剑毕业于清华大学经管学院经济系,曾在经管学院留校从事研究,并在中国国家体改委从事公司改革的工作。他在九十年代留美学习,获得明尼苏达大学卡尔森商学院金融系博士学位。胡剑曾担任全美华人金融协会会长和理事会主席。

郑志杰先生已在穆迪投资者服务公司工作了超过16 年,目前是穆迪香港结构融资部的高级副总裁。郑志杰先生负责亚洲(除日本以外)的资产担保债券和结构融资交易。他曾参与了抵押债务证券(CDO)、商业按揭担保证券(CMBS)、住房按揭担保证券(RMBS)、消费者贷款及设备租赁等结构融资交易项目。 郑志杰先生持有香港大学文学士学位、英国曼彻斯特都会大学(Manchester Metropolitan University)法律学士学位。

李恺先生是普华永道风险管理咨询团队的咨询总监,市场风险、资本市场解决方案咨询服务负责人。在金融市场产品开发、风险管理和交易台管理方面拥有近15年的工作经验。曾长期服务于纽约华尔街投行巴克莱资本和花旗银行金融市场部(Citi Capital Markets)从事固定收益和信用衍生品交易台的交易管理、产品定价、风险管理工作。李恺先生多次被政府、企业和大专院校邀请就金融产品估值和互联网金融专题提供培训和交流。

李恺先生具备特许金融分析师认证(CFA),金融风险管理师(FRM)和美国NASD交易商协会推荐从业资格,是纽约证券分析协会(NYSSA)衍生品委员会委员和CFA认证3级考试阅卷人。李恺先生本科毕业于纽约哥伦比亚大学信息和经济专业,硕士毕业于哥伦比亚大学信息科学和金融工程专业。为哥伦比亚大学校友委员会委员,主导中国北方区本科招生推荐工作。

郭蕴芳女士是普华永道北京分公司税务及商务咨询部合伙人,已从事中国税务及国际税务咨询工作近20余年。业务范围包括为结构化交易提供税务咨询,帮助外国和中国的跨国公司设计其在华投资及对外投资的架构、对企业并购和其相关的中国税务问题及国际税务问题进行筹划等。她曾帮助许多企业设计其跨国交易,包括采购、生产、融资、销售等供应链, 以达到税务优化。同时,她还为关联企业之间的关联交易提供转移定价方面的服务。

在加入普华永道中国公司之前,郭蕴芳女士于1998年到2006年在另外一家四大国际会计师事务所的中国及美国公司工作, 并任该事务所美国公司的国际税务合伙人。

在1988到1996年间,郭蕴芳女士在国家税务总局国际税务管理司工作,主要负责起草与外国投资者在中国投资相关的税收法律及政策。她参与了与多个国家的避免双重征税的税收协定的谈判工作,并起草了转移定价相关法规。

在资产证券化方面,郭蕴芳女士有着丰富的经验,目前已参与几十个证券化交易,包括银行和非银行金融机构的信贷资产证券化,以及众多类型的企业资产证券化(如租赁资产、BT项目应收款等等)

大概在10年之前,安迪生先生组建了普华永道中国/香港会计咨询服务团队。这支服务团队仍在继续为普华永道中国/香港的业务部门和我们的客户提供与国际财务报告准则及中国会计准则相关的技术支持。安迪生先生还在普华永道全球结构性融资网络中积极发挥作用,这一点有助于他及时了解全球范围内的最新市场发展趋势和实践。

中国资产证券化分析网(www.cn-abs.com)CEO。庞阳博士是入选中央第六批千人计划和上海市首批千人计划的金融创新人才, 中国资产证券化论坛(CSF)执行秘书长, 具有十多年的国内外资产证券化从业经验, 在基金管理、风险控制、衍生品分析和定价、量化分析软件研发方面成绩卓越。 庞阳博士先后在美国、中国、日本创 立了多家金融服务或金融信息服务相关公司。 庞阳博士还在国内外多个资产管理公司担任董事、监事或者董事长等职务,合作伙伴包括大型国企,国有投资公司, 大型信托公司和国外著名资产管理公司等。 回国之前,庞阳博士曾经分别就职于国外的大型资产管理公司和著名金融信息服务公司。 在资产管理公司期间,负责市场研究、金融产品创新,基金管理等整个资产管理平台的建设和运作。 在金融信息服务公司期间,庞阳博士为美国建立了资产证券化产品标准定价系统。 投身金融行业之前,庞阳博士在美国哥伦比亚大学物理系任助理教授,并在美国几所大学和国家实验室担任研究工作, 和著名诺贝尔物理学奖获得者李政道教授有多年合作并共同发表数十篇论文。 庞阳博士在复旦大学获得学士学位,美国哥伦比亚大学获得物理学博士学位。

闫文涛先生于2012年加入中诚信国际,现任中诚信国际金融业务部总经理。

闫文涛先生之前就职于中诚信证券评估有限公司,从事公司债等产品的信用评级工作。

闫文涛先生拥有中国人民大学经济学学士、硕士以及博士学位。

邓大为先生现任中诚信证券评估有限公司结构融资部总经理,负责企业资产证券化项目评级业务,主导资产证券化评级方法体系研究与设立、量化信用分析模型研究与设立,积累了近百个企业资产证券化项目经验。

邓大为先生拥有上海财经大学经济学硕士学位和武汉理工大学工程硕士学位。

美国认证风险管理师(FRM),超过7年互联网金融风险管理和信贷产品、流程设计经验。曾任安信普惠风控总监,主管信贷产品设计、授信政策制定、风控团队搭建与管理、贷后运营等全流程风控体系。在宜信工作期间曾任审核团队管理、数据分析等核心岗位,经历了互联网金融爆发式增长过程,对小微人群的风险管理技术有独到见解。目前在 IFRE负责风控模型应用、尽职调查与基础资产挑选、ABS交易结构设计等。李杰伟拥有四川大学经济学学士和中国人民大学经济学硕士学位。

负责ABS产品结构设计及资产证券化服务系统

二十余年资产证券化领域经验,瑞银,瑞士信贷,美洲银行等华尔街大型投资银行工作经验;曾在美国全国金融公司COUNTRYWIDE,任资本市场部总监及高级副总裁。 中信证券执行总经理。开发和创建了一整套资产证券化市场的风险评估,定价,模型及现金流模拟的平台系统。

何启新先生拥有20年的证券化行业经验。他于2003年加入汇丰银行,之前他供职于标准普尔结构性产品评级部门,对亚太地区的跨境和本地货币证券化有着丰富的知识和交易执行经验。

何先生在汇丰供职期间,领导并参与执行了多单具有里程碑意义的大型交易,并带领团队获得亚洲最佳证券化团队的奖项。他近期在亚太地区完成的主要交易包括:

何先生是澳大利亚注册会计师,还拥有澳洲新南威尔士最高法院颁布的律师执业执照。

张佳文女士拥有10年的证券化行业经验。她于2006年加入汇丰银行,对亚太地区的跨和本地货币证券化有丰富的知识和交易执行经验,也是中国证券化交易市场中最具执行经验和值得信赖的专业银行家之一。

张女士在汇丰供职期间,参与并负责执行了众多具有里程碑意义的交易,她的主要职责包括:负责制定交易执行计划;与评级机构、相关律师等各第三方合作推动项目执行;统筹并带领完成递交监管机构的交易文件等。她近期在亚太地区完成的主要交易包括:

张女士是香港大学经济与金融学学士(一等荣誉毕业),特许金融分析师,法律硕士。

李湛先生于2004年加入汇丰银行担任托管与清算部门的客户服务经理。2009年,李先生调动到企业信托代理业务部带领中国团队开展企业信托代理业务在中国的业务,包括资产证券化保管行业务。李先生在汇丰银行证券服务部有着超过11年的托管与清算、业务发展和企业信托代理业务的丰富经验。李先生目前负责QFII,RQFII和CIBM和B股客户在中国的托管与清算业务客户服务。

Aaron Lei is a director that covers Greater-China securitization ratings, with specialty in consumer ABS (auto loan, credit card, consumer loans) and structured credit (CLO, corporate leasing). He also manages the team of Structured Finance & Funds Ratings in Taiwan Ratings Corp., a partner of Standard & Poor’s Ratings Services. Aaron predominantly works from Hong Kong and Taipei, and travels extensively in China and the APAC region for analytical assignments.

Aaron joined in 2007 as an Associate Director in Structured Finance Ratings in Taiwan Ratings Corp. Previously, he was an Associate Director in the Global Market Department of Standard Chartered Bank, with primary responsibility in debt and securitization origination and structuring.

Before Standard Chartered Bank, Aaron was with Taishin International Bank and Grand Cathay Securities Corp. in Taiwan for credit derivatives and interest rate derivatives trading, as well as bonds origination.

Aaron received the Master of Business Administration and Bachelor of Arts degrees from National Taiwan University, majoring in marketing science and general business administration.

Jerry Fang is a director within the Asia-Pacific Structured Finance Ratings group at Standard & Poor’s Ratings Services. Based in Hong Kong, Jerry is responsible for the credit evaluation of structured finance transactions across Asia-Pacific (excluding Japan) with a strong focus on China and Hong Kong.

Before re-joining Standard & Poor’s in 2015, Jerry worked for three years as a director at Huawei Technologies Co. Ltd. in the Credit Management department. Jerry led the team in the Asia-Pacific Center of Excellence that analyzed and monitored the credit profiles of top customers and transactions.

Prior to joining Huawei and from 2001, Jerry worked at Standard & Poor’s and its subsidiary Taiwan Ratings Corp. in various analytical positions covering structured finance, and corporate analysis. He also gained experience in credit analysis, lending, treasury management from his tenure at several financial institutions and companies in Taiwan.

Jerry holds a B.B.A. degree from National Taiwan University and an M.B.A. degree from Stern Business School of New York University.

Darrell Wheeler is Head of Research for Global Structured Finance at Standard & Poor’s. In his role, Mr. Wheeler and his team analyze and write research on collateral, markets and structured finance bond structures for Standard and Poor’s institutional investors.

Mr. Wheeler joined S&P Ratings in May 2015 from Amherst Pierpoint Securities where he led CMBS strategy and modeling initiatives from the firm’s New York office. Before joining Amherst in early 2010, Mr. Wheeler served as Managing Director at Citigroup’s Global Corporate and Investment Bank, and as Global Head of Securitized Strategy and Analysis, managing Citigroup’s global ABS research team and serving as its lead CMBS strategist.

At Citi, Darrell’s team achieved the highest ranking in Institutional Investor’s Fixed Income Research Survey for six consecutive years (2003-2008). From 2005 until 2014, he served the maximum term limit on Commercial Real Estate Finance Council’s (CREFC) Board of Govenor’s and today continues to actively volunteer time on CREFC’s educations and publishing committees.

Mr. Wheeler has an undergraduate (HBA) and masters (MBA) in Business Administration from the University of Western Ontario’s Ivey School of Business.

Jing Xie is a Director for Structured Finance Ratings at Standard & Poor's Ratings Services.

Jing joined Standard & Poor’s in 2005 and has assigned ratings to structured finance securities across many asset classes. In her current role, Jing serves as a lead analyst focusing primarily on non-traditional asset backed securitizations including aircraft, aircraft engine, container, railcar, and other esoteric assets.

Jing holds dual bachelor’s degrees in international finance and computer science from Shanghai Jiao Tong University and holds a master’s degree in economics from Tufts University. Jing earned a CFA designation and is a member of NYSSA.

Vera Chaplin is a Managing Director and Regional Practice Leader for

Structured Finance Ratings at Standard & Poor’s Ratings Services. Vera

leads the Standard & Poor’s structured finance practice in Asia-Pacific.

Vera joined Standard & Poor’s in 1997 and has assigned ratings to structured

finance securities across all asset classes and various markets. Vera

previously served as Analytical Team Leader for the Pacific Structured

Finance team, before taking on a combined surveillance, research and

criteria champion role in Asia Pacific region. In all her previous

responsibilities she played leading roles in criteria development, research

and investor outreach. Vera is a regular speaker at industry forums and

training courses in the securitisation arena, both domestically and overseas.

Vera’s previous experience includes corporate treasury and economic

consulting.

She holds a Master of Commerce degree from The University of Melbourne

and Graduate Diploma of Applied Finance and Investment from the

Securities Institute of Australia.

俞女士是德勤金融服务行业的税务合伙人。

俞女士拥有超过十六年的中国税务及商务服务经验,主要致力于对金融行业的税务服务,拥有向众多境内外金融企业提供税务咨询、税务筹划、税务健康诊断的经验。她服务的客户涵盖银行、保险公司、资产管理公司、证券公司、股权投资基金和共同基金。

自2008年,俞女士一直从事资产证券化的税务研究和咨询,为多家银行的资产证券化发行提供税务意见。

俞女士曾在德勤的伦敦办公室金融组工作。此外,她曾在香港和新加坡工作,拥有在外资投资银行和商业银行的工作经验。俞女士获得美国芝加哥大学MBA学位,同时拥有经济学和法学学士学位。她还是中国注册会计师。

张昊先生,现任招商证券债券融资部总经理助理、资产证券化业务负责人,服务于多家境内和国际商业银行、政策性银行、多边合作银行、汽车金融公司、资产管理公司等金融机构以及各类非金融企业,并帮助客户完成了大量CLO、RMBS、汽车贷款ABS、NPL、企业资产证券化等资产证券化交易。此外,张先生正在协助客户和监管机构进行ABS资产类型和交易结构的创新。加入招商证券之前,张先生就职于中国国际金融有限公司投资银行部,负责固定收益业务。

中国科技大学软件工程硕士,具有10年金融系统研发和业务经验,曾参与中行网银系统、中邮储核心系统建设。连续创业者,具有丰富市场和企业管理经验。

赵闽娇律师是国际性大所高伟绅律师行伦敦总部的结构融资部合伙人,具有为各种形式的结构性债务及融资安排提供法律咨询服务的丰富经验,尤其擅长和汽车贷款/租赁有关的证券化(包括公募和私募),个人住宅及商业地产融资证券化、全覆盖证券,全业务证券化、信用卡证券化、通道和重组。赵律师在1999年和2001年间在高伟绅律师行的北京分所工作,是欧洲极为少数的同时精通欧洲和中国证券化的律师。赵律师同时也领导高伟绅伦敦的中国业务组的全面业务。

招商证券投资银行总部 创新融资部副总裁。拥有上海财经大学硕士学历,拥有法律职业资格,具备9年的结构化产品数据分析的经验,善于设计金融产品的核心条款及交易结构,在招商证券曾主导和参与公司多个金融产品和融资方案的设计、筹备和执行。

李晓冰先生主办和参与过招商银行2014年第一期ABS(国内首单标准信用卡资产证券化产品)、2014年兴业银行第二期和第三期CLO项目,招商银行招元2015年第一期RMBS项目,招商银行招元2015第二期信用卡分期项目,招金2015年第一期信贷资产证券化产品、和家2015年第一期RMBS项目、和信2015年第二期汽车分期贷款ABS项目等多达20多个ABS产品。同时李晓冰先生参与了中国交易商协会主导的汽车贷款款、住房按揭贷款和消费贷款的ABS额度注册相关制度规范文件的修订工作,同时也辅导和协助了多个发起机构进行相关资产的额度注册申报,如招商银行“和家”、“和信”、“和享”系列产品,平安银行“橙易”系列产品,广发银行“臻元”系列产品。此外,李晓冰先生在不良资产证券化领域亦具有丰富的项目经验,为各个银行客户开展此类业务提供了深度咨询服务,并牵头主导了招商银行“和萃”系列不良资产证券化项目的执行和销售。

在加入招商证券之前,李晓冰先生曾在穆迪(深圳)公司任职,担任过结构融资评估和商业房地产咨询等项目组的主管,对数据分析和量化建模有非常丰富的经验。

锦天城律师事务所合伙人,主要业务方向为资产证券化、IPO、私募股权融资、资产管理等资本市场法律事务,著有《中国资产证券化操作手册》(上、下册)、《PPP 与资产 证 券化》 等专业 著作,并担任中国资产证券化研究院研究员, 并被中国债券俱乐部评为十周年年度精英人物、2016 中国 ABS 年度风云人物。 在资产证券化业务领域,主办中航租赁资产证券化、奥克斯租赁资产证券化(第一期、第二期、第三期、第四期、第五期)、南昌银行2015 年第一期信贷资产证券化、北京文科租赁资产证券化、先锋国际融资租赁、华中融资租赁、厦门银行信托受益权资产证券化、兴银投资委托贷款债权资产证券化(80 亿元)、易鑫融资租赁资产证券化(第四期、第五期、第六期)、徐州天裕燃气发电资产证 券化、德清自来水资产证券化、龙矿集团供热供电合同债权资产证券化、徐矿华美热电资产证券化江苏高速资产证券化、中信证券首创股份污水处理PPP 资产证券化等几十个资产证券化项目。

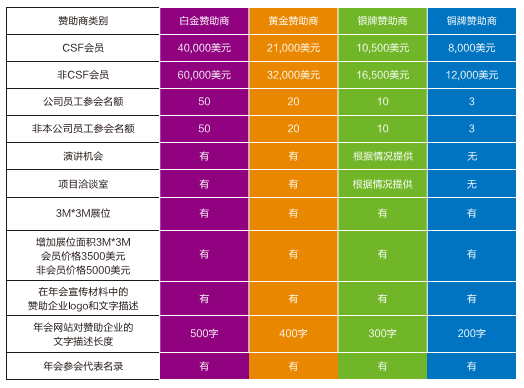

各有关单位:

为适应中国资产证券化市场的迅猛发展,中国资产证券化论坛将于2016年4月7日至9日在北京发起主办“2016年中国资产证券化论坛年会”,年会将汇聚国内外行业代表,为参会企业提供经验分享及业务拓展的良好平台。

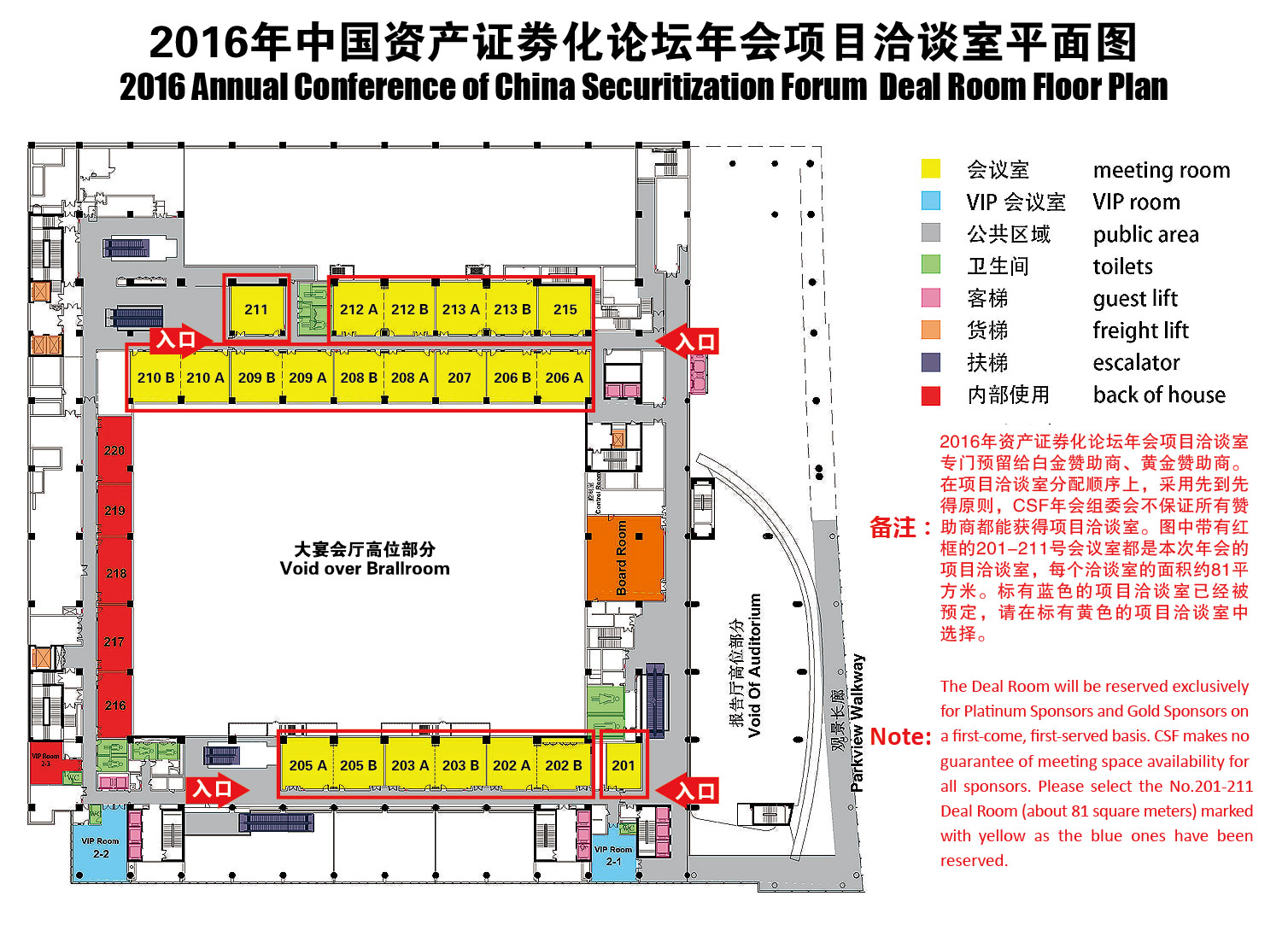

为落实2016年论坛年会项目导向的理念,组委会参照美国结构性融资行业组织(SFIG)、IMN共同举办的ABS Vegas(全球最大的证券化会议,2015年2月来自全球6000多人参加的证券化行业峰会)和ABS East(超过20年历史的,超过3500人参加的证券化行业峰会)的“项目导向”的成熟会议模式,结合国内实际情况,将提供30个场地作为年会项目洽谈室,从而满足不同参会企业的多样需求。

参会企业可以申请设立项目洽谈室,举办独立活动。例如,就目前正在进行的证券化项目进行沟通协调,召开证券化项目启动会,举行独立的产品推介会,与已有的或潜在的客户进行商务谈判,开发、储备未来的证券化项目等。

组织者将在会议前合理的时间内向所有参会人员公示参会人员名单,便于参会者提前预约相关私人会议;并将利用基于微信平台开发的中国资产证券化论坛年会微网站,为参会人员、发言嘉宾、赞助商等量身定做参会邀请函。

本届年会预计将有3000人参加,不仅能涵盖国内绝大多数主要的资产证券化及结构性融资从业机构,而且还将包括美国结构性融资行业组织(Structured Finance Industry Group,简称“SFIG”,http://www.sfindustry.org)、欧洲金融市场协会(Association for Financial Markets in Europe,简称“AFME”,http://www.afme.eu)、亚洲证券业与金融市场协会(Asia Securities Industry & Financial Markets Association,简称“ASIFMA”,http://www.asifma.org)、澳洲资产证券化论坛(Australian Securitisation Forum,简称“ASF”,http://www.securitisation.com.au)邀请的一大批国际领先的行业领袖。对于设立项目洽谈室的企业而言,本届年会不仅是一站式拓展业务的绝佳平台,也是宣传扩大知名度的一次良机。

独立性:项目洽谈室的活动是完全独立的,由各参会企业自行布置会场和设计活动内容。如企业有需要,主办方可以提供协助。

展销性:年会期间,项目洽谈室就是企业的移动展销会场,企业在项目洽谈室中能够进行经验交流,推介投资产品,开展一对一项目谈判等等。

申请单位必须是本届年会的“白金赞助商”(Platinum Sponsor),“黄金赞助商”(Gold Sponsor)或者“银牌赞助商”(Silver Sponsor)。

有关各类赞助商的具体方案,请点击赞助商信息查看,或联系年会主办方(CSF-1@chinasecuritization.org)。

证券公司,证券投资基金管理公司子公司,律所,评级公司,审计公司,银行,信托公司等

场地有限,早到早得,订完即止。

项目洽谈室的大致活动内容和日程(如有)须最晚在会前4周书面提交组委会指定邮箱:CSF-1@chinasecuritization.org

每个项目洽谈室的使用时间最短为半天,最长为两天。

企业邀请的参会代表必须通过指定渠道统一报名参会:

请点击参会注册,于在线报名系统中进行报名。

姓名:黄艳丽

职务:项目经理

电话:86-21-51866958*8011

电邮:CSF-1@chinasecuritization.org

2016年中国资产证券化论坛年会的项目洽谈室位于国家会议中心2楼的201、202A、202B、203A、203B、205A、205B、206A、206B、207、208A、208B、209A、209B、210A、210B、211、212A、212B、213A、213B、215,每个房间的面积为81平方米,长9米,宽9米,高2.8米,供年会有合作意向的与会嘉宾与各个机构、企业及个体之间的商务洽谈。

201-215号会议室均为本次年会的项目洽谈室,每个洽谈室的面积约为80平方米。

其他赞助信息,请联系:

黄艳丽

电话:+86 21 56620121

E-mail: huangyanli@chinasecuritization.org

招商证券是一家中国领先的上市证券公司,拥有全业务资质,跨越国内外市场,覆盖证券、期货、证券投资基金、直接股权投资等多个领域。目前在国内各大中城市拥有11家分公司,162家营业网点,并全资拥有招商证券(香港)有限公司、招商期货有限公司、招商致远资本投资有限公司、招商证券投资有限公司、招商证券资产管理有限公司,参股博时基金管理有限公司、招商基金管理有限公司。

招商证券近8000位员工竭诚为全球企业、政府机构、个人和机构投资者提供全面的证券服务。我们致力于打造中国最佳投资银行,通过卓越的金融服务实现客户的财富增长。2015年度招商证券资产证券化产品的承销量共计 1,082亿元,位列市场排名第一。

中伦律师事务所创立于1993年,是中国司法部最早批准设立的合伙制律师事务所之一。经过数年快速、稳健的发展壮大,中伦已成为中国规模最大的综合性律师事务所之一。中伦目前在北京、上海、深圳、广州、武汉、成都、重庆、青岛、东京、香港、伦敦和纽约设有办公室。

中伦是一家综合性律师事务所,旨在为客户的商业活动提供全面的法律支持。中伦拥有200多名合伙人和900名多专业人员。各合伙人分别专精于特定的专业领域。通过合理的专业分工和紧密的团队合作,中伦有能力在各个领域为客户提供高质量的中国法律服务。在长期执业过程中,中伦并与多家境外知名律师事务所建立起了良好的合作关系,通过与其密切的合作,中伦有能力为客户在中国境外的投资及商务活动提供有力的法律支持。

中信证券股份有限公司是专注于中国业务的国际一流投资银行。作为首家A+H股券商,中信证券为客户提供投资银行,销售、交易及经纪,资产管理,投资等境内外全面金融服务。截至2014年12月31日,中信证券总资产为4,788亿元(未经审计),排名同业第一。

作为国内第一家总体负责、全程参与资产证券化运作的投资银行,中信证券承销的证券化产品规模在银行间市场和交易所市场均名列第一(2012年至2015年1月底),市场份额均达到40%左右;业务领域包括信贷资产证券化、企业资产证券化及私募证券化;为包括银行、汽车金融公司、资产管理公司、金融租赁公司及其他非金融企业在内的各类机构提供资产证券化相关服务,在基础资产选择、现金流分析、交易结构设计、产品定价和推介销售等各环节发挥了专业优势和核心作用。中信证券拥有最丰富的项目经验和优秀的产品创新能力,不仅承做了工商企业贷款、个人汽车抵押贷款、个人住房抵押贷款、个人消费贷款、租赁资产等所有主要类别基础资产的证券化项目,还推出了主题公园门票、企业贸易应收账款、REITs等创新产品。

恒泰证券股份有限公司是一家快速成长中的全牌照证券公司,公司文化:创新、务实、诚信、合作,在资产管理、自营投资等领域已形成特色和优势。公司在2015年10月成功完成香港联交所挂牌上市,公司品牌、资本实力迈上新的台阶。

金融市场部是公司于2013年引进市场专业团队后成立的一级部门,专注于创新型的固定收益业务,致力于为企业和机构投资者提供最为优质的服务。核心团队来自于中金公司、一创摩根、瑞银证券、中信证券、德意志银行、麦格理银行等国内外知名机构。团队文化注重专业精神、团队合作、创新进取、效率至上。业务架构为一二级联动,形成债务融资、销售交易、投资研究三位一体的业务运行模式。

恒泰证券非常重视资产证券化业务,组建了经验丰富的资产证券化专业团队,在资产证券化领域已形成行业领先优势,2014年企业资产证券化发行数量排名行业第二。企业资产证券化备案制推出后,2015年至今发行的企业ABS产品共有20余单,发行总规模超过240亿元,无论在发行数量还是发行总规模上均排名市场第一。

渣打是一家领先的国际银行,在全球一些最有活力的市场上经营150多年,拥有员工超过86,000名。我们为遍布亚洲、非洲和中东市场的个人和企业客户提供金融服务,支持他们进行投资、开展贸易,并实现财富增值。这些市场为集团带来90%以上的营运收入和利润。渣打的文化传承和企业价值都在其品牌承诺 “一心做好,始终如一(Here for good)”中得到充分体现。

渣打集团有限公司除在伦敦及香港的交易所上市外,还在印度的孟买以及印度国家证券交易所上市。

渣打是亚洲证券化市场的领先开拓者,其成功地为许多亚洲国家完成了第一单证券化交易,譬如中国,泰国,印尼,菲律宾等。渣打银行在过去的11年中9次荣获由“财资”杂志颁发的亚太地区“最佳资产证券化机构”,其中包括最近一次于2016年2月获得了2015年度亚太地区“最佳资产证券化机构”。渣打银行于2015年成功在亚洲发行了20单交易,证券化超过140亿美元资产。渣打自2002年开始就积极地参与中国资产证券化市场的发展。渣打在2005年为中国首单公开发行的住房按揭贷款支持证券提供了财务顾问服务(2005年中国建设银行发行的30亿人民币住房按揭贷款支持证券),随后为中国其它知名的金融机构完成了另外9单资产证券化交易(项目覆盖住房按揭贷款支持证券、企业信贷支持证券、租赁应收款支持证券和汽车贷款资产支持证券等)。2015年2月,渣打中国作为发起机构,也成功在华发行其首单信贷资产证券化产品——“臻骋2015年第一期信贷资产证券化信托资产支持证券”,成为国内首批参与信贷资产证券化试点的外资银行之一。

渣打银行自1858年在中国上海开设首家分行以来,在华业务经营从未间断。2007年4月,渣打银行(中国)有限公司成为第一批本地法人银行之一。这充分显示了渣打对中国市场的承诺以及在银行业的领先地位。目前,渣打银行在全国拥有28家分行、77家支行和1家村镇银行,营业网点达到106家,其中包括2014年3月初开业的上海自贸试验区支行。

惠誉评级是全球领先的国际评级机构,致力于以独立和前瞻性的信用观点提供超越评级的价值。惠誉评级为投资者、发行人和其他市场参与者将信息转化成有意义和有价值的观点,并且每一个观点的形成都基于惠誉分析师团队的丰富知识和经验。

惠誉非常重视中国信用评级业的发展,并将最新的评级方法引入中国资本市场。经中国商务部和北京市工商管理总局的批准,2005 年4 月30 日惠誉(北京)信用评级有限公司成功完成在中国境内的工商注册。2012 年7 月30 日惠誉(北京)信用评级有限公司在上海设立分公司,成为惠誉在中国的第二家、也是全球第51家分支机构。

现在惠誉可提供全方位的评级服务,并与财政部、国有商业银行、股份制商业银行、政策性银行、保险公司、基金公司、国有企业及上市公司等机构建立了稳定的合作关系。惠誉积极参与国内证券化市场,授予消费信贷证券化产品的国际评级。至2016年1月,惠誉在中国已覆盖173个国际评级,评级范围包含114家企业评级、41家金融机构评级、13家国际公共财政评级、4项结构融资评级以及中国主权评级。

标普全球评级服务是麦格希财讯集团(纽约证交所代码:MHFI)的子公司,是全球领先的独立信用风险研究和指标提供商。我们对政府、公司、金融业和结构性金融机构与证券发布约120万项信用评级。公司拥有将近1,400名信用分析师,分驻全球26个国家和地区,在信用风险评估领域有超过150年的经验,实现全球覆盖和当地智慧的独有组合。我们对相对信用风险的研究和观点为市场参与者提供信息和独立指标,协助支持全球范围内透明、流动的债券市场的发展。

汇丰是全球最大的银行及金融服务机构之一。汇丰在全球设有约 6,100 个办事处,旨在把握市场增长机会,致力建立联系以协助客户开拓商机,推动工商企业茁壮成长及各地经济繁荣发展,而最终目标是让客户实现理想。

我们通过四大环球业务:零售银行及财富管理、工商金融、环球银行及资本市场以及环球私人银行,为近 4,800 万名客户提供服务。 我们的业务网络遍及欧洲、亚太区、中东及北非、北美和拉美,覆盖全球 72 个国家和地区。

汇丰控股有限公司在伦敦、香港、纽约、巴黎和百慕大证券交易所上市,股东约为 213,000 名,遍布全球 131 个国家和地区。

有关汇丰更多信息,请浏览我们的网站 www.gbm.hsbc.com. 该网站仅提供英文版本。

穆迪投资者服务公司是提供信用评级、研究报告以及风险分析的知名机构。穆迪的坚定承诺和专业知识为金融市场的透明度和整体性作出了积极贡献。穆迪对债务进行评级及分析,覆盖约120个主权国家、11,000家企业发行人、21,000家公共融资发行人及72,000只结构融资证券。

中国资产证券化分析网是中国最专业的结构性产品量化分析网站,涵盖所有市场信息,产品模型和新闻资讯,专业的数据分析团队实时更新数据及文件,保证随时查询到最新信息。网站量身定做了一整套针对中国市场的建模系统和现金流计算引擎,用户界面简单易学,灵活多变,能够覆盖所有结构化产品的功能设计。根据资产证券化产品资产池的特点,设置符合中国市场运行特色的模拟情景参数,能为国内所有的资产证券化产品提供现金流预测和估值。

数信互融科技发展有限公司专注于互联网金融领域的风险量化、资产定价。我们基于互联网金融行业数据,结合互联网金融大数据,应用国际上专业化的分析手段,提供信用评估模型、决策引擎和资产证券化等服务,帮助互联网金融行业预测债权的风险溢价、实现资产定价以及解决互联网金融行业资产流动性问题。

产品:提供互联网金融解决方案,产品包括底层数据仓库到模型策略和决策引擎,全面覆盖贷前审批、贷中监控和贷后催收环节。

服务:为互联网金融提供定制化的模型开发和资产证券化服务,通过信用评估模型和决策引擎、确定债权的风险溢价,全面评估互联网金融资产风险,使互联网金融资产满足可流动条件,以降低互联网金融企业资金获得成本、增加资产流动性,同时达到有效隔离风险的目的。

团队:拥有20余年从业经验的华尔街资产定价模型开发专家、10年SAS风险和欺诈模型开发专家和资深金融数学风险管理专家,对数据、模型、风控和量化资产定价具有深刻的认识和精准的把握。

联合资信评估有限公司是目前中国最专业、最具规模的信用评级机构之一,于2000年注册成立,总部设在北京,股东为联合信用管理有限公司和惠誉信用评级有限公司。联合资信资质齐全,是中国人民银行、国家发展和改革委员会、中国保险监督管理委员会等监管部门认可的信用评级机构,是中国银行间市场交易商协会理事单位。联合资信拥有一支团结、高效、专业、具有高度责任感的管理团队和专业分析师队伍,技术力量雄厚,评级方法和技术处于同业前列。联合资信秉持“专业、责任、创新、坚持”的理念,致力于为投资者、监管部门提供客观、公正、科学的信用评级结果,服务了一大批国内特大型央企和地方龙头企业,树立了良好的社会形象,赢得了市场参与方的广泛肯定和信任,公信力、权威性和影响力不断提升。

联合信用评级有限公司,简称“联合评级”,是国内专业从事资本市场信用评级业务的全国性公司之一,长期专注于中国信用评级市场的研究和实践工作,2008年获得中国证监会行政许可,从事证券市场资信评级业务。2013年,公司取得了中国保监会对于外部信用评级机构能力的认可。

联合评级业务范围主要包括主体信用评级、债券评级(公司债、可转债、政府债券、市政公司债、可交换债、私募债、金融债、资产证券化等)、债权投资计划评级、信托产品评级、资管计划评级、信用衍生产品评级、国家主权评级等,以及拟上市企业风险评析、企业社会责任评价、公司治理评价、私募股权基金风险评价、基金评级、信用风险管理咨询等评价和咨询业务。

中诚信国际信用评级有限责任公司(简称“中诚信国际”) 是中国本土评级事业的开拓者,领先的独立第三方信用评级服务提供商。中诚信国际拥有中国人民银行、国家发改委、中国保监会、国家经贸委等部委颁发的业务资质,是国内评级行业中历史最长、规模最大、市场份额最多的全国性信用评级机构,在资本市场享有良好声誉。

公司始创于1992年10月,前身为中国诚信证券评估有限公司(现更名为“中国诚信信用管理股份有限公司”,简称“中国诚信”)的评级事业部。中国诚信是经中国人民银行总行批准成立的中国第一家全国性资信评估机构。

2006年国际知名评级机构穆迪投资者服务公司(简称“穆迪”,Moody's)投资中诚信国际,将国际先进的评级技术、方法体系与国内十多年的评级实践有机结合,实现了国际先进评级技术的本土化。

中国国际金融股份有限公司(“中金公司”,3908.HK)是由国内外著名金融机构和公司基于战略合作关系共同投资组建的中国第一家中外合资投资银行。

中金公司自1995年成立以来,一直致力于为客户提供高质量金融增值服务,业务范围覆盖宏观经济、证券和市场研究、股权与债务发行与承销、兼并收购财务顾问、股本销售交易、固定收益、自营投资、资产管理、财富管理、直接投资、证券投资咨询等诸多领域。

中金公司总部设在北京,在境内设有多家子公司,在上海和深圳设有分公司,在北京、上海、深圳等18个城市设有证券营业部。中金公司亦积极开拓海外市场,随着业务范围的不断拓展,已在香港、纽约、伦敦和新加坡设有子公司。

华泰证券(上海)资产管理有限公司成立于2014年10月16日,注册资本10亿元,是华泰证券股份有限公司的全资子公司。公司前身为华泰证券股份有限公司资产管理总部,早在1999年开始从事资产管理业务。截至2015年,华泰证券资管公司资产管理总规模6163亿元,行业排名第3位。

母公司华泰证券成立于1991年5月26日,是中国证监会首批批准的综合券商,是中国最早获得创新试点资格的券商之一。华泰证券于2010年2月在上海证券交易所挂牌上市,于2015年6月1日在香港联合交易所挂牌上市。

华泰资管充分依托母公司全业务链金融平台优势,秉承稳健的投资理念,追求客户资产的长期增值,不断优化多元化、集团化、专业化、特色化的资产管理服务平台,为客户提供包括固定收益/权益/量化投资管理、市值管理、资产证券化等多项金融服务。华泰资管客户覆盖多家大型金融机构和一流知名企业。

2015年,华泰资管资产证券化产品发行规模突破150亿元,位居全行业前列。华泰资管以“京东白条”为代表的多个资产证券化项目均引领业内创新,在互联网消费金融、两融债权、保障房和租赁债权等领域形成了业务特色。

2015年,华泰资管斩获东方财富风云榜年度“最佳券商资管公司” 、21世纪经济报道 “中国证券公司最佳资产管理公司”等奖项,并凭借“京东白条”项目获得了财视中国举办的资产证券化介甫奖——最佳消费金融项目管理人的荣誉!

国泰君安证券自2005年起就积极投身于我国资产证券化业务试点,在该业务领域创造了多项第一,起到了业内标杆作用。在2015年证券化业务蓬勃发展的大环境下,国泰君安保持了在该业务领域的领先地位,2015年主承证券化项目规模约600亿元,家数26家,整体排名行业第三,其中,银行间项目18单,交易所项目8单。经典案例包括:第一批外资银行资产证券化项目——渣打银行证券化项目,该项目首次引入银团贷款;第一单证券公司两融证券化项目——华泰国君融出资金债权1号;人民银行注册制后第一批RMBS项目——建元个人住房抵押贷款证券化项目;第一单数家租赁公司集合发行的租赁证券化项目——汇今一期,山西省第一单信贷证券化项目——晋元2015年一期等,项目资产类型涵盖对公贷款、个人汽车贷款、个人住房贷款、个人消费贷款、租赁资产、信托收益权、高速公路收费权等。国泰君安证券形成了一支成熟、稳定、专业的业务团队和销售团队,团队专业能力强、业务经验丰富、承销实力雄厚,具备运作各类型资产的项目能力,在市场和投资者培育、发起机构辅导、基础资产类型创新等方面均开展了卓有成效的工作。

广发证券资产管理(广东)有限公司的前身是广发证券资产管理部,系广发证券旗下全资子公司,注册资本10亿元,于2014年1月2日成立,是华南地区首家券商系资产管理公司。截至2015年12月31日资产管理规模已经超过了5700亿元,集合资产管理规模2,123.21亿元,集合业务管理规模行业排名第二。广发资管资产支持证券业务包括标准型资产证券化ABS,以及市场化的资产证券化MABS(Market-based ABS)。为金融机构、实体企业等各类机构提供融资、优化财务报表、拓宽融资渠道等专业化服务,为资金方提供风险收益匹配、设计合理、高附加值的多元化产品选择。广发资管2015年度发行的企业ABS规模为134亿,位居全行业第二。广发资管于2015年荣获“介甫奖”之“资产证券化最佳项目管理人奖”;

“广发资管·民生银行安驰1-10号汇富资产支持专项计划”荣获“介甫奖”之“2015年度资产证券化最佳交易奖”,并被《商法》月刊(China Business Law Journal)评为“2015年度杰出交易”;“河北金租MABS”荣获商法杂志2014年“最佳交易”奖。

德勤中国作为第一家在中国设立分支机构的外国会计师 事务所 - 德勤于1917年在上海设立第一家办事 处;现已是中国最大的专业服务机构之一。我 们在中国拥有丰富的经验,并一直为中国会计 准则、税制以及本土专业会计师的发展作出重 大的贡献。

作为其中一所具领导地位的专业服务事务所, 我们在大中华设有22个办事处分布于北京、香 港、上海、台北、成都、 重庆、大连、广州、 杭州、哈尔滨、新竹、济南、高雄、澳门、南 京、深圳、苏州、台中、台南、天津、武汉和 厦门。我们拥有近13,500名员工,按照当地适 用法规以协作方式服务客户。

我们的服务 Deloitte(“德勤”)是一个品牌,在这个品牌 下,具独立法律地位的全球各地成员所属下数 以万计的德勤专业人士联合向客户提供审计、 税务、企业管理咨询、风险管理及财务咨询服务。

各成员所协助企业客户遵守新的监管规定,从 而成功进军公共资本市场。

普华永道创立于1849年,在世界上157个国家及地区拥有208,000名专业人员,是全球最大的专业咨询机构之一。在中国,普华永道分布在19个城市,拥有超过12,800名专业人员。在2003年至2015年中国注册会计师协会组织的综合评价中,普华永道中天会计师事务所(特殊普通合伙)连续十三年排名第一。

自2005年中国资产证券化试点开展以来,普华永道一直致力于支持资产证券化发展。作为会计及税务顾问,普华永道参与了国有商业银行、股份制银行、城市商业银行、汽车金融公司、租赁公司、建造企业、房地产企业等机构有关证券化项目的筹备及报批工作。我们密切关注监管政策的变化,利用普华永道全球在资产证券化交易中积累的经验积极与监管机构进行沟通,成立由会计、税务、估值、结构化交易专家组成的“一站式”专业服务团队,为客户提供多样化的服务,为中国资产证券化的持续稳定发展贡献我们的力量。

INTEX成立于1985年,是全球领先的资产证券化现金流模型和相关分析软件的提供者,客户覆盖全世界数百家最知名的投行、交易商、发行人及投资经理。

INTEX拥有业界最完整的RMBS、ABS、CMBS、CDO和CLO等交易模型库,覆盖北美、欧洲、中国、澳大利亚 和日本等地区,并于每月或每季发布交易更新数据。INTEX的产品有助于促进新证券发行、加大二级市场的流动性、提高交易监控效率和透明度。

INTEX DealMaker™用于构建、发行资产证券化产品;INTEXcalc™用于现金流预测和价格收益分析;INTEX的API接口可被整合到许多第三方软件内。INTEX的所有软件均可在用户指定的利息、提前还款率、违约率、回收率等特定假设下,计算未来本金和利息现金流。

高伟绅律师事务所的国际结构性债务组被公认为拥有杰出的全球证券化和结构性债务业务,在英国、欧洲大陆、亚洲和美国拥有市场领先的团队。我们创新、务实且注重实践交易。我们在所有主要产品领域和司法辖区提供广泛的技术、经验、高质量的深度资源。在跨境或全球结构性债务交易中,我们还提供全方位的美国法律咨询服务。我们对客户所作的承诺是利用我们的深度以及市场公认的专业经验,向客户提供我们对复杂业务的理解、我们的创新和实用解决方案以及我们在众多产品领域的复杂交易管理经验。 我们的业务包括住房抵押贷款证券化、商业抵押担保证券、全业务证券化、组合债权证券化(CLO)、信用卡业务证券化、汽车贷款证券化、其他消费者资产以及中小型企业/小微金融贷款证券化、应收账款融资、资产支持商业票据计划和渠道以及公司和金融机构的结构性融资方案。我们的合伙人关注和保证客户所希望的最高水准能够及时有效的完成和达到。在证券化领域高伟绅一直在确立其他律所试图效仿的高标准。

高伟绅被全部主要法律指南评为一级律所,包括《钱伯斯》2015(英国和欧洲)、《法律500强》、《国际金融法律评论1000强》2015以及最近的《钱伯斯》2016。我们的客户评价我们是:

“这一领域的杰出律所”“他们在全部领域拥有非常优秀的律师团队,工作非常努力。”-《钱伯斯英国》2016

“具有高超技巧的专业团队,可能是最具证券化经验的律所” – 《法律500强》2015

南京中益仁投资管理有限公司,在基金业协会备案的合格私募基金管理人,主要从事海内外固定收益市场的投资管理、投资咨询和投资顾问业务,特别是资产证券化市场的相对价值、套利交易和资产配置策略。公司主要合伙人曾在美国投行,对冲基金,以及中国主权基金有过直接交易经验,管理过千亿级别资产。可以结合客户对于流动性、安全性和收益率的具体需求,设计相应的交易策略,为客户提供跨越经济周期的综合资产管理服务,目标成为中国资本市场有影响力的专业化资产管理公司。

霍金路伟是一家国际性律师事务所,在全球或地方范围内通过49家分所或代表处为公司、金融机构和政府机关就重要业务和法律问题提供服务。我们拥有2,600多名律师,在非洲、亚太、欧洲、拉丁美洲、中东和美国的超过四十五家办事处开展业务。

霍金路伟是在中国开展法律服务业的最大规模国际律师事务所之一,在北京、上海和香港均设立有办公室。霍金路伟香港办公室成立于1982年,为客户提供全面综合的法律服务。霍金路伟是获得批准在北京开展国际法业务的最早的五家律师事务所之一,我们在中国内地的第一个办事处于1992年在北京成立。我们同时也是首批(至今仍为数不多的)获准在中国内地设立第二个代表处的国际律师事务,我们的上海办公室成立于2003年。

凭借业务广度、地域范围和行业知识,我们能够洞悉对客户具有重大影响的事件,并能为其提供以商业为本的高质量法律服务,帮助其实现商业目标。

中信建投证券成立于2005年11月2日,是经中国证监会批准设立的全国性大型综合证券公司,2011年9月整体变更为股份有限公司。公司总部位于北京,核心业务指标全部进入行业前十名,连续六年获得业内最高AA类评级。公司下设中信建投资本管理有限公司、中信建投期货有限公司、中信建投(国际)金融控股有限公司、中信建投基金管理有限公司、中信建投并购投资管理有限公司等。

2015年新财富颁奖:中信建投证券荣膺 “资产证券化能力最佳投行”、“本土最佳能力投行”及“最具创新能力投行”等多项奖项。2015年,中信建投证券资产证券化产品发行金额为734.95亿元,迅速跃居市场前五位。

中信建投证券与各类型各层次的商业银行均保持了持续良好的合作关系。在银行间市场开拓性的开展了包括个人工程机械贷款、铁道专项贷款、NPL等多类型基础资产的证券化业务,并率先引入了做市机制。

中信建投证券的资产证券化业务创新能力突出。在交易所市场先后创造性的设计了双SPV、债权型REITs等交易结构,发行项目包括汽车融资租赁、商业物业租赁、信托受益权、物业费收入等多类型基础资产。

公司介绍:

第一创业摩根大通证券有限责任公司是由第一创业证券股份有限公司与J. P. Morgan Broking (Hong Kong) Limited共同出资设立的中外合资证券公司。

一创摩根,是第一创业和摩根大通基于相互认同的企业价值观、互利共赢的发展愿景,依照规范的公司治理架构所创建的合资证券公司,体现了双方对中国资本市场的长期承诺。一创摩根借助第一创业长期根植本土资本市场所积累的丰富经验与摩根大通作为具有悠久历史的全球领先金融机构的国际视野和平台,秉承以一流方式做一流业务的传统,坚持开放、创新、包容、协作的发展理念,努力成为推动中国资本市场发展的重要力量。

一创摩根致力于成为备受尊敬的一流中国投资银行。自2012年5月新一轮信贷资产证券化试点以来,一创摩根参与了多家银行的信贷资产证券化项目,截止2016年3月,公司作为主承销商共成功发行了13单信贷资产证券化产品。在城商行、农商行的信贷资产证券化领域处于市场领先地位。同时,一创摩根也成功发行了多只企业资产证券化产品。在市场上一创摩根专业的执行能力和对市场的准确判断得到了投资者、发起机构和其他合作机构的广泛认可。

团队介绍:

一创摩根拥有一支专业化的证券化团队。团队负责人王学斌先生自工作以来一直从事包括资产证券化在内的结构融资相关工作,是国内第一单CLO、第一单RMBS、第一单NPL以及第一单企业资产证券化的核心参与人员之一,参与并见证了我国信贷资产证券化、企业资产证券化有关管理办法的起草、讨论、修订与出台。王先生目前担任第一创业摩根大通证券投资银行部执行总经理,金融机构业务主管。曾先后在中诚信国际评级、中信证券、瑞银证券、中信信托等机构任职,曾任中诚信国际评级有限责任公司结构融资部副总经理;中信证券资产证券化业务部门副总裁,是中信证券资产证券化业务部门的组建人之一;瑞银证券资产证券化业务部(SPG)副总监;此外王先生还并拥有律师工作经验。同时,团队成员中拥有包括多年项目经验的券商从业人员;多家评级机构结构融资板块的资深分析师以及在著名律师事务所的专业人员,为项目的执行提供了强有力的保障。

高和资本于2009年10月正式成立,是中国第一支也是最大的人民币商业地产并购基金,专注于一线城市核心区域的商业不动产并购。目前完成总投资超过240亿元人民币,其中利用各类金融机构资金接近200亿元。完成项目最大单笔投资达150亿元人民币。

高和资本连续五年被第一财经《中国房地产金融》杂志和投中集团评为“中国房地产人民币基金TOP10 ”,是中国商业地产基金的领跑者。高和也是国内第一支基于互联网的私募REITs(高和-阿里招财宝-中投保私募REITs)的发起人。

在商业地产资产证券化领域,高和资本专注于两个重要方向:

其一、参与发起私募REITs,投资次级资金并负责物业的资产管理和价值提升;

其二、高和也是国内第一家专注于商业物业资产证券化产品的资产服务商。高和通过特别流动性支持,认购次级份额的方式实现风险参与,提升信用评级,降低发行难度和发行风险;协助形成风险定价机制,改变“重发轻管”的行业现状,保护投资人利益,变被动风险管理为主动风险管理。

华福证券有限责任公司成立于1988年6月,是我国首批成立的券商之一。公司在资产管理、投行业务、自营投资等领域已形成特色和优势,并在北京、上海、福州等全国主要城市设有20家分公司和80多家证券营业部,形成了一个行政管理总部(福州)和两个业务管理总部(上海、北京)的组织管理架构;下设两个全资子公司华福资本投资有限公司(从事PE股权投资)和兴银投资有限公司(从事另类投资),以及一个控股公募基金,华福基金管理有限责任公司。

公司专注于创新型、特色化投行资本中介业务,以投融资功能为基础,涵盖债权、夹层、权益投资的投行业务产品体系,并积极布局资产证券化业务,大力引进资本市场专业人才,发挥集团内联动机制,提升综合金融服务能力。

高登世德金融科技有限公司是国家重点扶持的金融科技与大数据创新企业,在国家级高新区资金的大力支持下,承担多项国家高新区金融科技与大数据创新项目。公司以其在金融大数据管理和资产证券化管理的独得国际经验与核心专利技术,旨在为国内金融企业提供与国际实务接轨的覆盖资产证券化全业务流程的整套解决方案。

公司创始团队与核心技术团队全部来自全球排名前二十位银行的资金财务部(Treasury),拥有丰富的大型金位银行的资金财务部(Treasury),拥有丰富的大型金融项目开发与实施成功经验,充分掌握发达国家银行核心的资产负债表管理、资金转移定价、流动性风险定价与管理、利率风险定价与管理、资产证券化等核心金融科技,尤其拥有自主知识产权及专利。

作为资产证券化金融科技公司的典型代表, 2015 年 10 月 10 日中央电视台新闻联播重点报道了高登世德金融科技有限公司的团队、技术与产品。公司当前服务的主要客户民生银行,京东金融和贵州银行,为其提供资产证券化管理系统技术服务。

高登世德金融科技可以提供金融企业资产负债表管理与风险管理定价的整套解决方案,可以提供覆盖资产证券化全业务流程的整套解决方案。

鑫沅资产管理有限公司经中国证监会证监许可[2014]144号文批准于2014年2月设立,是从事特定客户资产管理业务以及中国证监会许可的其他业务的专业化资产管理公司.

鑫沅资产是鑫元基金子公司,作为南京银行金融版图的重要成员,鑫沅资产秉承“稳健进取”的经营理念,践行“责任金融”的使命,履行”和谐共赢”的宗旨,依托南京银行和紫金山●鑫合金融家俱乐部平台,构建资产管理、资产证券化、产业基金、新三板、并购基金、投贷结合等创新业务的核心竞争能力,运用创新的金融工具和产品设计为客户提供横跨货币市场、资本市场以及实体经济的投融资服务,旨在成为同业机构的资产管理“好伙伴”。

TMF Group是全球最大的结构性融资实体管理公司之一,在主要的在岸和离岸司法管辖区内都有我们的专业团队。我们在结构性融资领域拥有相当丰富的经验, 专注于为全球2,400 多家特殊目的机构提供高品质服务。

我们与证券化资产的发起人、金融机构、投资经理、经办人、受托人、投资者、抵押品管理人和监管部门进行广泛的合作,可提供全套定制的综合服务,满足每次交易的具体需求。

我们的专业团队能够帮助每一位客户一步步实现他们的需求。同时,我们与结构性融资行业领域中领先的法律和税务顾问专家一直保持非常密切的国际合作。我们期待能与您分享我们的相关经验及探讨将如何为您提供定制服务。

TMF Group目前管理着大约 220 个贷款抵押证券/担保债务凭证结构,是提供此类服务中规模最大的全球服务商。1999 年我们负责管理了首个欧洲担保债务凭证交易,并于 2002 年管理了首个重要的欧洲综合担保债务凭证交易。

我们将继续扩大全球结构性融资和证券化市场的服务,预计在未来几年内将持续增长。

如果您有兴趣探讨关于结构性贷款抵押证券及其它证券化资产或结构性融资交易项目,欢迎与我们的专业团队联系

點石金融服务集团于2014年成立,主要业务包括:资产证券化综合平台;资产证券化投行业务;市场风险管理平台。

點石的资产证券化综合平台服务填补中国市场空白,包括发行计量平台、机构协作平台、计划管理平台、投资管理平台、和资产证券化数据库,为客户提供证券化产品设计、发行协作、证券承销、计划管理、投资管理等一揽子解决方案;同时依托平台服务带来的大量客户资源大力创新开展投行业务,目前已成立多个计划,进入发行阶段。

北京中关村融汇金融信息服务有限公司(简称“惠金所”),是阳光保险集团旗下的互联网金融平台, 是经北京市金融监管部门核准设立的互联网金融信息服务企业,是中关村国家自主创新示范区内首家经园区管理委员会批准以“中关村”命名的互联网金融企业。

惠金所致力为个人、企业、金融机构提供金融资产交易信息服务,打造综合性互联网金融服务平台。为广大投资者提供多样化的投资理财选择,为个人消费和中小微企业提供安全、高效、便捷的融资通道,为非标金融资产提供透明便捷的转让平台,为发展普惠金融、改善民生、促进消费、推动中小微企业发展、提高金融资产的流动性、支持创新型国家建设发挥积极的作用。

惠金所现有资产证券化团队二十人,团队成员来自境内外顶尖金融机构,参与了过去十年中国资产证券化进程中有重要影响的多笔证券化交易,核心团队在2014年、2015年中为超过六百亿元的资产证券化项目提供专业服务。

安徽兆尹信息科技股份有限公司(股票代码:834392)成立于2007年,创始团队均来自中国科技大学金融工程实验室,并与中科大、新华社合建金融工程实验室及CFC国家金融信息中心。公司致力于为银行、券商、基金、保险、资产管理等金融机构提供大资管专业领域的信息化服务,目前是国内领先的大资管大投行解决方案和系统平台提供商。

——目前研发团队规模超过500人;

——率先推出银行理财资管系统,在银行资管领域市场占有率超过70%;

——率先推出独立的大投行业务管理系统,资产证券化业务管理系统市场占有率第一;

——拥有完整的全市场(银行-券商-信托公司-基金公司)投行业务系统案例;

——在北京,上海,深圳,杭州建有研发中心,在全国10余座重点城市建有实施运维中心,业务范围覆盖全国。

| 项目名称 | 序号 | 主要交易主体 | 参与机构 |

| 2015年开元棚改专项信贷资产支持证券 | 1 | 发起机构 | 国家开发银行股份有限公司 |

| 2 | 受托机构 | 中国对外经济贸易信托有限公司 | |

| 3 | 资金保管机构 | 中国建设银行股份有限公司 | |

| 4 | 贷款服务机构 | 国家开发银行股份有限公司 | |

| 5 | 主承销商/联席主承销商 | 国开证券有限责任公司 | |

| 6 | 评级机构 | 中诚信国际信用评级有限责任公司 | |

| 7 | 中债资信评估有限责任公司 | ||

| 8 | 会计顾问 | 普华永道中天会计师事务所(特殊普通合伙) | |

| 9 | 法律顾问 | 国浩律师事务所 | |

| 10 | 北京中伦律师事务所 | ||

| 建元2015年第二期个人住房抵押贷款资产支持证券 | 1 | 发起机构/贷款服务机构 | 中国建设银行股份有限公司 |

| 2 | 发行人/受托机构 | 建信信托有限责任公司 | |

| 3 | 财务顾问 | 建信资本管理有限责任公司 | |

| 4 | 资金保管机构 | 招商银行股份有限公司北京分行 | |

| 5 | 牵头主承销商/簿记管理人 | 招商证券股份有限公司 | |

| 6 | 联席主承销商 | 中信建投证券股份有限公司 | |

| 7 | 联席主承销商 | 广发证券股份有限公司 | |

| 8 | 信用评级机构 | 中债资信评估有限责任公司 | |

| 9 | 信用评级机构 | 联合资信评估有限公司 | |

| 10 | 会计/税务顾问 | 德勤华永会计师事务所(特殊普通合伙) | |

| 11 | 法律顾问 | 北京中伦律师事务所 | |

| 沪公积金2015年第一期个人住房贷款资产支持证券1号 | 1 | 发起机构 | 上海市公积金管理中心 |

| 2 | 受托机构 | 上海国际信托有限公司 | |

| 3 | 资金保管机构 | 上海浦东发展银行股份有限公司上海分行 | |

| 4 | 贷款服务机构 | 上海市公积金管理中心 | |

| 5 | 主承销商/联席主承销商 | 上海浦东发展银行股份有限公司 | |

| 6 | 评级机构 | 上海新世纪资信评估投资服务有限公司 | |

| 7 | 中债资信评估有限责任公司 | ||

| 8 | 会计顾问 | 普华永道中天会计师事务所(特殊普通合伙) | |

| 9 | 法律顾问 | 北京市环球律师事务所 | |

| 和家2015年第一期个人住房抵押贷款资产支持证券 | 1 | 发起机构 | 招商银行股份有限公司 |

| 2 | 受托机构 | 华润深国投信托有限公司 | |

| 3 | 资金保管机构 | 平安银行股份有限公司 | |

| 4 | 贷款服务机构 | 招商银行股份有限公司 | |

| 5 | 主承销商 | 招商证券股份有限公司 | |

| 6 | 评级机构 | 联合资信评估有限公司 | |

| 7 | 中债资信评估有限责任公司 | ||

| 8 | 会计顾问 | 毕马威华振会计师事务所(特殊普通合伙) | |

| 9 | 法律顾问 | 北京中伦律师事务所 | |

| 和信2015年第二期汽车分期资产支持证券 | 1 | 发起机构 | 招商银行股份有限公司 |

| 2 | 受托机构 | 华润深国投信托有限公司 | |

| 3 | 资金保管机构 | 北京银行股份有限公司 | |

| 4 | 贷款服务机构 | 招商银行股份有限公司 | |

| 5 | 主承销商 | 招商证券股份有限公司 | |

| 6 | 评级机构 | 中债资信评估有限责任公司 | |

| 7 | 联合资信评估有限公司 | ||

| 8 | 会计顾问 | 毕马威华振会计师事务所(特殊普通合伙) | |

| 9 | 法律顾问 | 北京中伦律师事务所 | |

| 兴银2015年第四期信贷资产证券化信托资产支持证券 | 1 | 发起机构 | 兴业银行股份有限公司 |

| 2 | 受托机构 | 中海信托股份有限公司 | |

| 3 | 资金保管机构 | 中国邮政储蓄银行 | |

| 4 | 贷款服务机构 | 兴业银行股份有限公司 | |

| 5 | 主承销商/联席主承销商 | 招商证券股份有限公司 | |

| 6 | 申万宏源证券有限公司 | ||

| 7 | 中信建投证券股份有限公司 | ||

| 8 | 评级机构 | 中诚信国际信用评级有限责任公司 | |

| 9 | 中债资信评估有限责任公司 | ||

| 10 | 会计顾问 | 德勤华永会计师事务所(特殊普通合伙) | |

| 11 | 法律顾问 | 北京大成律师事务所 | |

| 融腾2015年第一期个人汽车抵押贷款资产支持证券 | 1 | 发起机构 | 上汽通用汽车金融有限责任公司 |

| 2 | 受托机构 | 华能贵诚信托有限公司 | |

| 3 | 资金保管机构 | 中国银行股份有限公司上海市分行 | |

| 4 | 贷款服务机构 | 上汽通用汽车金融有限责任公司 | |

| 5 | 主承销商/联席主承销商 | 中信证券股份有限公司 | |

| 6 | 中国工商银行股份有限公司 | ||

| 7 | 招商银行股份有限公司 | ||

| 8 | 评级机构 | 中债资信评估有限责任公司 | |

| 9 | 联合资信评估有限公司 | ||

| 10 | 会计顾问 | 德勤华永会计师事务所(特殊普通合伙) | |

| 11 | 法律顾问 | 北京中伦律师事务所 | |

| 12 | 北京市金杜律师事务所 | ||

| 招金2015年第一期租赁资产支持证券 | 1 | 发起机构 | 招银金融租赁 |

| 2 | 受托机构 | 上海国际信托有限公司 | |

| 3 | 资金保管机构 | 招商银行股份有限公司 | |

| 4 | 贷款服务机构 | 招银金融租赁 | |

| 5 | 主承销商/联席主承销商 | 招商证券股份有限公司 | |

| 6 | 国泰君安证券股份有限公司 | ||

| 7 | 中德证券有限责任公司 | ||

| 8 | 评级机构 | 联合资信评估有限公司 | |

| 9 | 中债资信评估有限责任公司 | ||

| 10 | 会计顾问 | 毕马威华振会计师事务所(特殊普通合伙) | |

| 11 | 法律顾问 | 北京中伦律师事务所 | |

| 兴银2015年第三期信贷资产证券化信托资产支持证券 | 1 | 发起机构 | 兴业银行股份有限公司 |

| 2 | 受托机构 | 中粮信托有限责任公司 | |

| 3 | 资金保管机构 | 招商银行股份有限公司 | |

| 4 | 贷款服务机构 | 兴业银行股份有限公司 | |

| 5 | 主承销商/联席主承销商 | 招商证券股份有限公司 | |

| 6 | 兴业证券股份有限公司 | ||

| 7 | 评级机构 | 中诚信国际信用评级有限责任公司 | |

| 8 | 中债资信评估有限责任公司 | ||

| 9 | 会计顾问 | 德勤华永会计师事务所(特殊普通合伙) | |

| 10 | 法律顾问 | 北京大成律师事务所 | |

| 苏元2015年第一期信贷资产支持证券 | 1 | 发起机构 | 江苏银行股份有限公司 |

| 2 | 受托机构 | 上海国际信托有限公司 | |

| 3 | 资金保管机构 | 招商银行股份有限公司南京分行 | |

| 4 | 贷款服务机构 | 江苏银行股份有限公司 | |

| 5 | 主承销商/联席主承销商 | 招商证券股份有限公司 | |

| 6 | 中银国际证券有限责任公司 | ||

| 7 | 南京银行股份有限公司 | ||

| 8 | 评级机构 | 中诚信国际信用评级有限责任公司 | |

| 9 | 中债资信评估有限责任公司 | ||

| 10 | 会计顾问 | 毕马威华振会计师事务所(特殊普通合伙)上海分所 | |

| 11 | 法律顾问 | 北京中伦律师事务所 |

| 项目名称 | 序号 | 参与机构 | 公司名称 |

| 京东白条应收账款债权资产支持专项计划 | 1 | 原始权益人 | 北京京东世纪贸易有限公司 |

| 2 | 管理人 | 华泰证券(上海)资产管理有限公司 | |

| 3 | 托管人 | 兴业银行股份有限公司 | |

| 4 | 主承销商/联席主承销商 | 华泰证券(上海)资产管理有限公司 | |

| 5 | 评级机构 | 联合信用评级有限公司 | |

| 6 | 会计顾问 | 普华永道中天会计师事务所(特殊普通合伙) | |

| 7 | 法律顾问 | 北京市奋迅律师事务所 | |

| 招商创融-天虹商场(一期)资产支持专项计划 | 1 | 发起机构 | 天虹商场股份有限公司 |

| 2 | 专项计划托管银行 | 招商银行股份有限公司深圳分行 | |

| 3 | 专项计划监管银行 | 兴业银行股份有限公司深圳分行 | |

| 4 | 计划管理人 | 招商证券资产管理有限公司 | |

| 5 | 贷款服务机构 | ||

| 6 | 主承销商/联席主承销商 | 招商证券股份有限公司 | |

| 7 | 评级机构 | 中诚信证券评估有限公司 | |

| 8 | 会计顾问 | 大华会计师事务所(特殊普通合伙) | |

| 9 | 法律顾问 | 北京市中伦律师事务所(特殊普通合伙) | |

| 恒泰浩睿-海航浦发大厦资产支持专项计划 | 1 | 发起机构 | 海航实业集团有限公司 |

| 2 | 管理人 | 恒泰证券股份有限公司 | |

| 3 | 基金管理人 | 恒泰海航(北京)投资管理有限公司 | |

| 4 | 主承销商 | 恒泰证券股份有限公司 | |

| 5 | 监管银行 | 盛京银行股份有限公司上海分行 | |

| 6 | 委贷银行 | 招商银行股份有限公司海口分行 | |

| 7 | 托管银行 | 平安银行股份有限公司 | |

| 8 | 评级机构 | 中诚信证券评估有限公司 | |

| 9 | 资产评估机构 | 深圳市戴德梁行土地房地产评估有限公司 | |

| 10 | 市场调研机构 | 戴德梁行房地产咨询(上海)有限公司 | |

| 11 | 会计师事务所/税务咨询机构 | 普华永道中天会计师事务所(特殊普通合伙) | |

| 12 | 法律顾问 | 北京市金杜律师事务所 | |

| 兴乾系列住房公积金资产证券化项目 | 1 | 发起机构 | 公积金中心 |

| 2 | 项目安排人 | 兴业银行 | |

| 3 | 受托机构 | 兴业财富 | |

| 4 | 资金保管机构 | 兴业银行 | |

| 5 | 贷款服务机构 | 公积金中心 | |

| 6 | 评级机构 | 中诚信证萍 | |

| 7 | 会计顾问 | ||

| 8 | 法律顾问 | 君合 | |

| 9 | 大成律所 | ||

| 汇添富资本-世茂购房尾款资产支持专项计划 | 1 | 发起机构 | 上海世贸建设有限公司 |

| 2 | 受托机构 | 汇添富资本管理有限公司 | |

| 3 | 资金保管机构 | 中信银行股份有限公司上海分行 | |

| 4 | 贷款服务机构 | 上海世贸建设有限公司 | |

| 5 | 主承销商/联席主承销商 | ||

| 6 | 评级机构 | 中诚信证券评估有限公司 | |

| 7 | 会计顾问 | 中准会计师事务所(特殊普通合伙) | |

| 8 | 法律顾问 | 金杜律师事务所 | |

| "汇通三期"资产支持证券专项计划-公司累计发行突破百亿大关 | 1 | 发起机构 | 汇通信诚租赁有限公司 |

| 2 | 受托机构 | 国金证券股份有限公司 | |

| 3 | 资金保管机构 | 招商银行股份有限公司上海分行 | |

| 4 | 贷款服务机构 | 汇通信诚租赁有限公司 | |

| 5 | 主承销商/联席主承销商 | 国金证券股份有限公司 | |

| 6 | 评级机构 | 联合信用评级有限公司 | |

| 7 | 会计顾问 | 中兴财光华会计师事务所(特殊普通合伙) | |

| 8 | 法律顾问 | 北京大成律师事务所 | |

| 扬州保障房信托受益权资产支持专项计划 | 1 | 原始权益人 | 广州银行股份有限公司 |

| 2 | 借款人 | 扬州市保障房建设发展有限公司 | |

| 3 | 管理人 | 华泰证券(上海)资产管理有限公司 | |

| 4 | 托管人 | 华夏银行股份有限公司南京分行 | |

| 5 | 财务顾问 | 华泰联合证券有限责任公司 | |

| 6 | 评级机构 | 联合信用评级有限公司 | |

| 7 | 会计顾问 | 中兴华会计师事务所(特殊普通合伙) | |

| 8 | 法律顾问 | 北京市中伦律师事务所 | |

| 9 | 江苏宏邺律师事务所 | ||

| 中信华夏股票质押债权一期资产支持专项计划 | 1 | 发起机构 | 中信证券股份有限公司 |

| 2 | 受托机构 | 华夏资本管理有限公司 | |

| 3 | 资金保管机构 | 中信证券股份有限公司 | |

| 4 | 贷款服务机构 | 中信证券股份有限公司 | |

| 5 | 主承销商/联席主承销商 | 中信证券股份有限公司 | |

| 6 | 评级机构 | 联合信用评级有限公司 | |

| 7 | 会计顾问 | 安永华明会计师事务所 | |

| 8 | 法律顾问 | 北京市中伦律师事务所 | |

| 摩山保理一期资产支持专项计划 | 1 | 发起机构 | 上海摩山商业保理有限公司 |

| 2 | 管理人 | 恒泰证券股份有限公司 | |

| 3 | 托管人 | 招商银行股份有限公司上海分行 | |

| 4 | 服务机构 | 上海摩山商业保理有限公司 | |

| 5 | 主承销商/联席主承销商 | 恒泰证券股份有限公司 | |

| 6 | 评级机构 | 中诚信证券评估有限公司 | |

| 7 | 会计顾问 | 华普天健会计师事务所(特殊普通合伙) | |

| 8 | 法律顾问 | 北京大成律师事务所 | |

| 世茂天成物业收入专项资产支持计划 | 管理人/销售机构 | 博时资本管理有限公司 | |

| 原始权益人/资产服务机构/差额支付承诺人 | 世茂天成物业服务集团有限公司 | ||

| 担保人 | 上海世茂建设有限公司 | ||

| 维好承诺人 | 世茂房地产控股有限公司 | ||

| 托管人 | 招商银行股份有限公司上海外滩支行 | ||

| 监管银行 | 招商银行股份有限公司上海外滩支行 | ||

| 信用评级机构 | 中诚信国际信用评级有限责任公司 | ||

| 法律顾问 | 北京市金杜(深圳)律师事务所 | ||

| 会计师事务所 | 中兴财光华会计师事务所 |

| 项目名称 | 序号 | 参与机构 | 公司名称 |

| 恒泰浩睿-彩云之南酒店资产支持专项计划 | 1 | 原始权益人 | 云南省城市建设投资集团有限公司 |

| 2 | 计划管理人 | 恒泰证券股份有限公司 | |

| 3 | 基金管理人 | 北京恒泰弘泽投资有限公司 | |

| 主承销商 | 恒泰证券股份有限公司 | ||

| 4 | 监管/委贷/托管银行 | 华夏银行股份有限公司北京分行 | |

| 5 | 房地产评估机构/市场调研机构 | 深圳市世联土地房地产评估有限公司北京分公司 | |

| 6 | 北京仁达房地产评估有限公司上海分公司 | ||

| 7 | 股权评估机构 | 中和资产评估有限公司 | |

| 8 | 现金流预测机构 | 中发国际资产评估有限公司 | |

| 9 | 评级机构 | 中诚信证券评估有限公司 | |

| 10 | 会计师事务所/税务咨询机构 | 大华会计师事务所(特殊普通合伙) | |

| 11 | 法律顾问 | 北京市海问律师事务所 | |

| 海南航空1期BSP票款债权资产支持专项计划 | 1 | 原始权益人 | 海南航空股份有限公司 |

| 2 | 计划管理人 | 恒泰证券股份有限公司 | |

| 3 | 托管人 | 华夏银行股份有限公司深圳分行 | |

| 资产服务机构 | 海南航空股份有限公司 | ||

| 主承销商 | 恒泰证券股份有限公司 | ||

| 4 | 评级机构 | 联合信用评级有限公司 | |

| 5 | 会计顾问 | 普华永道中天会计师事务所(特殊普通合伙) | |

| 6 | 法律顾问 | 北京市中伦律师事务所 | |

| 世联小贷一期资产支持专项计划 | 1 | 原始权益人 | 深圳市世联小额贷款有限公司 |

| 资金保管机构 | 深圳市世联小额贷款有限公司 | ||

| 2 | 主承销商 | 恒泰证券股份有限公司 | |

| 3 | 评级机构 | 中诚信证券评估有限责任公司 | |

| 4 | 会计顾问 | 信永中和会计师事务所 | |

| 5 | 法律顾问 | 北京市中伦律师事务所 | |

| 鑫沅资产·中建材工程应收账款资产支持专项计划 | 1 | 原始权益人 | 中国建材国际工程集团有限公司 |

| 2 | 计划管理人 | 鑫沅资产管理有限公司 | |

| 3 | 资金保管机构 | 南京银行股份有限公司 | |

| 贷款服务机构 | 中国建材国际工程集团有限公司 | ||

| 主承销商 | 南京银行股份有限公司 | ||

| 4 | 摩根士丹利华鑫有限责任公司 | ||

| 5 | 评级机构 | 上海新世纪资信评估投资服务有限公司 | |

| 6 | 会计顾问 | 大华会计师事务所(特殊普通合伙) | |

| 7 | 法律顾问 | 君合律师事务所 | |

| 国君华泰融出资金债权资产证券化1号资产支持专项计划 | 1 | 原始权益人 | 国泰君安股份有限公司 |

| 2 | 计划管理人 | 华泰证券(上海)资产管理有限公司 | |

| 3 | 托管银行 | 中国邮储银行股份有限公司上海分行 | |

| 主承销商 | 华泰证券(上海)资产管理有限公司 | ||

| 4 | 评级机构 | 上海新世纪资信评估投资服务有限公司 | |

| 5 | 会计顾问 | 瑞华会计事务所(特殊普通合伙) | |

| 6 | 法律顾问 | 德恒上海律师事务所 | |

| 中国电子应收账款一期资产支持专项计划 | 1 | 计划管理人 | 东方证券资产管理有限公司 |

| 2 | 托管银行 | 中国光大银行股份有限公司 | |

| 3 | 监管银行 | 中国电子财务有限公司 | |

| 振华集团财务有限责任公司 | |||

| 4 | 资金保管机构 | 东方花旗证券有限公司 | |

| 5 | 资产服务机构 | 中电数据服务有限公司 | |

| 6 | 评级机构 | 中诚信证券评估有限公司 | |

| 7 | 会计顾问 | 大信会计师事务所(特殊普通合伙) | |

| 8 | 法律顾问 | 上海市方达(北京)律师事务所 | |

| 宁波兴光燃气天然气供气合同债权1号资产支持证券 | 1 | 原始权益人 | 宁波城建投资控股有限公司 |

| 2 | 项目安排人 | 中国农业银行股份有限公司 | |

| 3 | 托管银行 | 中国农业银行股份有限公司宁波市分行 | |

| 4 | 计划管理人 | 农银汇理(上海)资产管理有限公司 | |

| 5 | 资产服务机构 | 宁波兴光燃气集团有限公司 | |

| 6 | 评级机构 | 中诚信证券评估有限责任公司 | |

| 7 | 中诚信国际信用评级有限公司 | ||

| 8 | 会计顾问 | 立信中联会计师事务所 | |

| 9 | 法律顾问 | 环球律师事务所 | |

| 天津房信限价房信托受益权资产支持专项计划 | 1 | 原始权益人 | 天津市房地产信托集团有限公司 |

| 2 | 计划管理人 | 华泰证券(上海)资产管理有限公司 | |

| 3 | 资金保管机构 | 浙商银行股份有限公司 | |

| 4 | 主承销商 | 华泰联合证券有限责任公司 | |

| 5 | 评级机构 | 大公国际咨询评估有限公司 | |

| 6 | 会计顾问 | 亚太会计师事务所(特殊普通合伙) | |

| 7 | 法律顾问 | 北京市京都律师事务所 | |

| 8 | 北京市奋迅律师事务所 | ||

| 中铁租赁一期专项资产管理计划 | 1 | 原始权益人 | 中铁租赁有限公司 |

| 2 | 计划管理人 | 申万宏源证券有限公司 | |

| 3 | 资金保管机构 | 中国农业银行上海市分行 | |

| 资产服务机构 | 中铁租赁有限公司 | ||

| 主承销商 | 申万宏源证券有限公司 | ||

| 4 | 评级机构 | 中诚信证券评估有限公司 | |

| 5 | 会计顾问 | 德勤华永会计师事务所(特殊普通合伙) | |

| 6 | 法律顾问 | 北京市中伦律师事务所 | |

| 广发民生安驰汇富系列1-10号ABS | 1 | 原始权益人 | 中国民生银行股份公司 |

| 2 | 计划管理人 | 广发证券资产管理(广东)有限公司 | |

| 资金保管机构 | 中国民生银行股份公司 | ||

| 贷款服务机构 | 中国民生银行股份公司 | ||

| 3 | 主承销商 | 广发证券股份有限公司 | |

| 4 | 评级机构 | 大公国际资信评估有限公司 | |

| 5 | 会计顾问 | 天健会计师事务所 | |

| 6 | 法律顾问 | 君泽君律师事务所 |

| 项目名称 | 序号 | 参与机构 | 公司名称 | |

| 1 | 万家共赢丰源通达电力资产支持专项计划 | 1 | 原始权益人 | 山东丰源通达电力有限公司 |

| 2 | 计划管理人 | 万家共赢资产管理有限公司 | ||

| 主承销商 | 万家共赢资产管理有限公司 | |||

| 2 | 太仓港协鑫发电资产支持专项计划 | 1 | 原始权益人 | 太仓港协鑫发电有限公司 |

| 2 | 计划管理人 | 交银施罗德资产管理有限公司 | ||

| 主承销商 | 交银施罗德资产管理有限公司 | |||

| 3 | 奥克斯租赁一期资产支持专项计划 | 1 | 原始权益人 | 奥克斯融资租赁有限公司 |

| 2 | 计划管理人 | 申万宏源证券有限公司 | ||

| 主承销商 | 申万宏源证券有限公司 | |||

| 4 | 常德公交客运收费权资产支持专项计划 | 1 | 原始权益人 | 常德市公共交通有限责任公司 |

| 2 | 计划管理人 | 申万宏源证券有限公司 | ||

| 主承销商 | 申万宏源证券有限公司 | |||

| 5 | 云南保山苏帕河水电资产支持专项计划 | 1 | 原始权益人 | 云南保山苏帕河水电开发有限公司 |

| 2 | 计划管理人 | 申万宏源证券有限公司 | ||

| 主承销商 | 申万宏源证券有限公司 | |||

| 6 | 农银穗盈·星河湾·建投汇居资产支持专项计划 | 1 | 原始权益人 | 广州星河湾物业管理服务有限公司 |

| 2 | 计划管理人 | 中信建投证券股份有限公司 | ||

| 主承销商 | 中信建投证券股份有限公司 | |||

| 7 | 兴证资管-融信租赁一期资产支持专项计划 | 1 | 原始权益人 | 融信租赁股份有限公司 |

| 2 | 计划管理人 | 兴证证券资产管理有限公司 | ||

| 主承销商 | 兴证证券资产管理有限公司 | |||

| 8 | 广州机场高速公路车辆通行费收益权资产支持专项计划(2015年) | 1 | 原始权益人 | 广州快速交通建设有限公司 |

| 2 | 计划管理人 | 信达证券股份有限公司 | ||

| 主承销商 | 信达证券股份有限公司 | |||

| 3 | 广州证券股份有限公司 | |||

| 9 | 畅通资产支持专项计划 | 1 | 原始权益人 | 新世纪运通融资租赁有限公司 |

| 2 | 计划管理人 | 中信建投证券股份有限公司 | ||

| 主承销商 | 中信建投证券股份有限公司 | |||

| 10 | 畅行资产支持专项计划 | 1 | 原始权益人 | 中油资产管理有限公司 |

| 2 | 计划管理人 | 中信建投证券股份有限公司 | ||

| 主承销商 | 中信建投证券股份有限公司 | |||

| 11 | 中金-蚂蚁小贷小额贷款资产支持专项计划一至七期 | 1 | 原始权益人 | 重庆市阿里巴巴小额贷款有限公司 |

| 2 | 计划管理人 | 中国国际金融有限公司 | ||

| 主承销商 | 中国国际金融有限公司 | |||

| 12 | 宇光能源供热收入专项资产支持计划 | 1 | 原始权益人 | 吉林省宇光能源股份有限公司 |

| 2 | 计划管理人 | 上海光大证券资产管理有限公司 | ||

| 3 | 主承销商 | 中国光大银行股份有限公司 | ||

| 上海光大证券资产管理有限公司 | ||||

| 13 | 丰汇一期租赁专项资产支持计划 | 1 | 原始权益人 | 丰汇租赁有限公司 |

| 2 | 计划管理人 | 恒泰证券股份有限公司 | ||

| 主承销商 | 恒泰证券股份有限公司 | |||

| 14 | 大丰海港港口有限责任公司港口服务费收益权资产支持专项计划 | 1 | 原始权益人 | 大丰海港港口有限责任公司 |

| 2 | 计划管理人 | 长江证券(上海)资产管理有限公司 | ||

| 主承销商 | 长江证券(上海)资产管理有限公司 | |||

| 15 | 海通恒信一期租赁专项资产支持计划 | 1 | 原始权益人 | 海通恒信国际租赁有限公司 |

| 2 | 计划管理人 | 上海富诚海富通资产管理有限公司 | ||

| 3 | 主承销商 | 海通证券股份有限公司 | ||

| 16 | 泰兴市滨江污水处理有限公司污水处理收费权资产支持专项计划 | 1 | 原始权益人 | 泰兴市滨江污水处理有限公司 |

| 2 | 计划管理人 | 中航证券有限公司 | ||

| 主承销商 | 中航证券有限公司 | |||

| 17 | 津桥学院资产支持专项计划 | 1 | 原始权益人 | 昆明理工大学津桥学院 |

| 2 | 计划管理人 | 国海证券股份有限公司 | ||

| 主承销商 | 国海证券有限责任公司 | |||

| 18 | 山东东宇工贸集团股份有限公司商业物业租金合同债权资产支持专项计划 | 1 | 原始权益人 | 山东东宇工贸集团股份有限公司 |

| 2 | 计划管理人 | 中航证券有限公司 | ||

| 主承销商 | 中航证券有限公司 | |||

| 19 | 杭州住房公积金贷款权益资产支持专项计划 | 1 | 原始权益人 | 杭州住房公积金管理中心 |

| 2 | 计划管理人 | 浙江浙商证券资产管理有限公司 | ||

| 3 | 主承销商 | 浙商证券股份有限公司 | ||

| 20 | 远东五期资产支持专项计划 | 1 | 原始权益人 | 远东国际租赁有限公司 |

| 2 | 远东宏信(天津)融资租赁有限公司 | |||

| 1 | 计划管理人 | 招商证券资产管理有限公司 | ||

| 主承销商 | 招商证券资产管理有限公司 | |||

| 2 | 招商证券股份有限公司 | |||

| 3 | 华泰证券股份有限公司 |

|

|

企业资产证券化年度奖 |

获奖点评 |

|

杰出交易 |

京东白条应收账款债权资产支持专项计划 |

本项目由京东金融板块世纪贸易作为原始权益人,系国内首单基于互联网消费金融资产证券化产品。基础资产极度分散,大数据征信则整合了内外部数据,借助于模型工具,提供对用户的信用评价及白热度评分。同时基于用户在商城注册、浏览、关注、下单、支付、配送、评价等海量数据,深度挖掘用户特征,评估用户的履约能力,进而预测用户的信用风险水平。优先级AAA评级完全依赖基础资产内部增信,无差额补足承诺方式,优先级发行利率低。评委一致认为,本项目充分体现了互联网+在消费场景的应用,评级结果充分信赖大数据征信,为互联网消费债权的这类基础资产及交易结构提供了借鉴意义。 |

|

恒泰浩睿·海航浦发大厦资产支持专项计划 |

本项目是上交所首单类REITs,也是国内首单单一写字楼类REITs,具有一定里程碑意义。本项目首创以基金份额先转让后实缴出资之路径构造基础资产(避免大额过桥资金);首创以特殊含权组合安排(A券票面利率调整+回售权+流动性支持,B券优先收购权+行权循环期)、实现投资产品期限灵活和企业长期资金需求之间的匹配。评委一致认为,本项目在基础资产选择,交易结构设计和交易挂牌方面就有相当创新,为同类项目提供了借鉴意义。 |

|

|

招商创融·天虹商场(一期)资产支持专项计划 |

本项目是国内市场上首单以国有不动产资产为基础的交易所REITs项目。天虹鼎诚大厦裙楼作为项目的标的物业,由原始权益人天虹商场股份有限公司按照相关国有资产管理规定的要求,履行国资审批程序后在北京产权交易所(以下简称"北交所")进行挂牌转让。专项计划成功募集资金后,按照北交所国有资产交易的规定,完成基础资产的摘牌与交割工作。评委一致认为,本项目开辟了在现有国有资产管理体系下进行资产证券化的崭新路径,具有创新借鉴意义。 |

|

|

十佳交易 |

兴乾系列住房公积金资产证券化项目 |

兴乾系列公积金贷款证券化产品是兴业银行总牵头,并联合旗下兴业基金、华福证券等下属公司以集团内合作方式推行的证券化创新产品。截至2015年末该系列在公积金中心交易所市场发行占有率超过50%,发行单数市场第一,具有品牌效应。兴乾系列产品为商业银行进军企业资产证券化提供了全流程服务的最佳实践,为商业银行维护与地方公积金中心的良好关系提供了长期纽带。 |

|

汇添富资本·世贸购房尾款资产支持专项计划 |

本项目是国内首单购房尾款资产证券化产品(ABS),是房地产金融领域的又一次重大创新,在基础资产选择具有创新性,具有借鉴意义。同时也是借助证券化,为世茂集团轻资产、金融化转型战略提供了舞台。 |

|

|

"汇通三期"资产支持证券专项计划 |

本专项计划的成功发行标志着汇通信诚租赁有限公司作为原始权益人自2013年12月发行的首单汽车融资租赁行业资产证券化产品"汇元一期"以来,累计发行的ABS金额已突破百亿元。该类基础资产承租人以个人为主,且承租车辆未用于经营相关,属于类消费信贷类资产。汇通信诚租赁作为活跃于证券化领域的个人车辆租赁公司,通过长期的证券化实践和服务,在资本和债券市场形成了良好的市场形象。 |

|

|

扬州保障房信托收益权资产支持专项计划 |

本项目是国内首单以"棚户区改造保障房信托受益权"为基础资产的资产支持专项计划,项目所融资金将继续用于保障房建设,支持城市发展和百姓安居生活,具有民生意义。扬州保障房信托受益权资产支持专项计划项目发行过程中理顺了各类审批流程,基础资产及现金流预测,为今后他项目提供很强的借鉴意义。 |

|

|

中信华夏股票质押债券一期资产支持专项计划 |

本专项计划是国内资本市场上首单以股票质押债权为基础资产的交易所资产证券化产品,是证券公司首次在交易所市场通过证券化手段将自营资产与资本市场资金进行直接对接,在交易结构设计、基础资产遴选标准等方面进行了诸多先行尝试,实现了非标转标从而降低投资人资本占用的效果。 |

|

|

摩山保理一期资产支持专项计划 |

本专项计划是国内保理行业首单资产证券化项目,基础资产对应的融资人均为中小企业,为解决"中小企业融资难问题"开辟了一条新的资本市场路径。本项目设置了循环购买结构,期限为三年,前两年为循环期,每年付息一次;最后一年为分配期,每月过手支付本息。交易管理人摩山保理信息系统高效,设置了"每天循环购买"机制,完善的IT系统可以实时循环购买并监控资产池质量。 |

|

|

世贸天成物业收入专项资产支持计划 |

本项目是国内市场上首单物业费资产证券化项目,充分发现了"物业费作为契约现金流的价值",理顺法律关系,具有借鉴意义。同时也是借助证券化,为世茂集团轻资产、金融化转型战略提供了舞台。 |

Tribute Script for CSF Awards Ceremony