图:招商银行信用卡中心计划财务部,陶安

编者按

2016年我国银行业不良资产证券化重启,迅速成为市场关注热点。在2016年内成功发行的“和萃2016年第一期不良资产证券化项目”是目前全球第一单使用信用卡资产来做的不良ABS项目,也是我国首次使用零售贷款来做的不良ABS项目。在2017中国资产证券化论坛年会上,招商银行信用卡中心计划财务部陶安分享了该项目的亮点,结合项目实际经验分析了适合作为不良资产证券化产品的基础资产属性以及投资方面的相关问题。

全文分享

陶安(招商银行信用卡中心计划财务部):

非常感谢中国资产证券化论坛(CSF)的邀请,很荣幸今天向大家分享“和萃2016-1不良资产证券化项目”筹备、发行中的一些经验。

我先解释两个问题。

第一个问题是什么样的不良资产适合做ABS?

在不良ABS项目发行过程中会遇到很多问题,如法律问题、会计出表等,但我认为最难解决也是最核心的问题是如何精准预测该资产包的回收率以及现金流。如果回收率预测的不够精准则难以确定该资产包的公允价值。因此,入池资产可预估现金流的准确性决定了资产适不适合做ABS。像信用卡、无抵押现金贷等资产类别天然就有同质化程度高、单笔金额小、风险极度分散等特点,直接通过对历史数据进行分析建模就可以得到一个比较准确的估值,尽职调查也相对方便很多,因此我认为,信用卡不良资产是非常适合做ABS的资产。

第二个问题是,不良ABS产品能不能投资?

在和萃一期项目的路演过程中我们遇到过很多投资人,一听到不良两个字就瑟瑟发抖,觉得这种产品怎么敢买?很多投资人甚至还会把不良ABS与美国次贷危机联系在一起。我认为这并不是一回事。美国次贷危机的爆发很大程度上是因为发行机构将一些质量不好的资产,也就是次贷资产拿来充当优质资产进行ABS发行,投资人在不知情的情况下以为投资的是优质资产。国内的不良ABS项目我们在发行时就会明确告诉投资人基础资产是不良资产,折扣率也很低,所以对比资产的预期回收率,资产折价之后所对应的证券反而是非常优质的资产,完全可以投资。

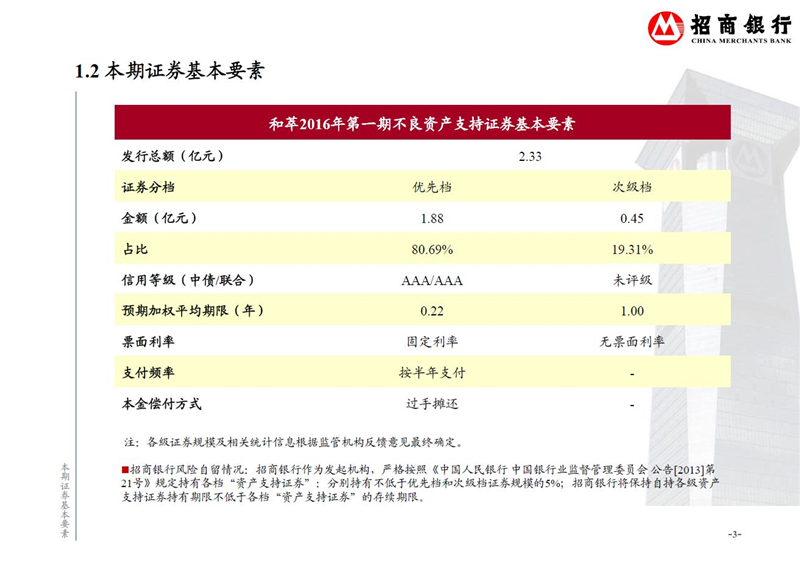

接下来我介绍下和萃一期项目的基本情况。该项目是在银行间市场发行的,发行总额是2.33亿元,其未偿本金余额是15亿元,因此折扣率大概在16%左右。没有做很复杂的分层,只是划分了优先级和劣后级。优先级的规模是1.88亿元,次级规模是4500万元。优先级得到了中债资信和联合资信两家机构的3A级评级。和萃一期的优先级预期加权期限比较短,因为信用卡贷款是小额无抵押信贷资产。与房贷不良资产主要依靠法律诉讼、处置抵押物这种流程较长的处置方法并不相同,信用卡不良资产主要通过外包催收的方式进行回收,因此信用卡不良贷款逾期时间越短,回收机率越大,现金流比较靠前,整个优先级的兑现较快。

和萃一期的资产池极度分散。从单笔资产数额来看,资产池的未偿本金余额是15亿元,加上利息大概在20亿元左右,平均到每笔资产大概在3.5万元左右,最高的一笔资产大概是78万元。招商银行的客群总体偏向年轻白领,该资产包中借款人的家庭平均年收入是24万元左右,平均年龄35岁左右。很多投资机构会有一些疑问,为什么这些家庭年收入20多万元的借款人的贷款还会进入不良?这是由很多的因素造成,比如说有些用户申请了大量的P2P或者其他的贷款,或者是失业等等。对于一笔贷款未来会不会进入不良,年收入是个很关键的因素,但是对于一笔已属不良的资产能回收多少而言,收入的多少并不是非常核心的要素。

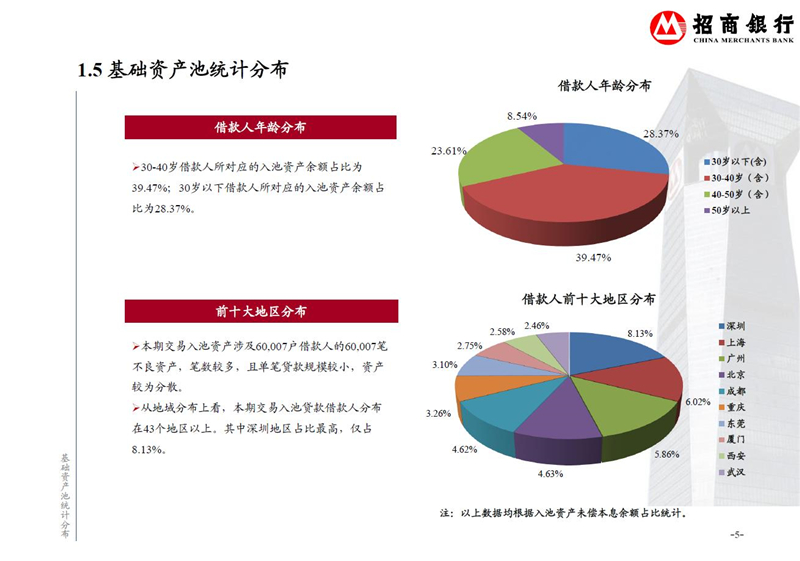

从债务人的年龄来看,绝大多数客户都是在40岁以下。其中,30岁以下的客户占到28%,30-40岁大概40%左右,即总共约70%左右的债务人都是40岁以下的客户。

从地区分布来看,并没有集中选取某一个地区的客户,而是根据招行整体不良客户群的分布随机选取。

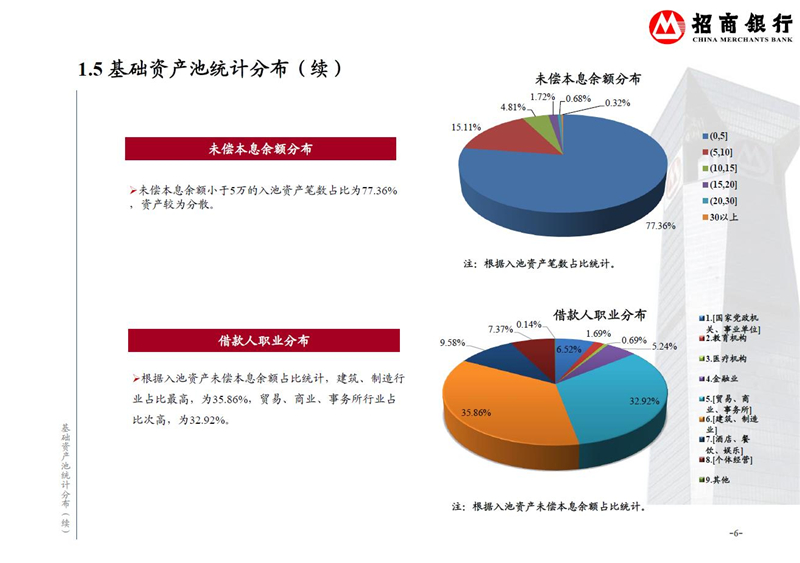

从入池资产的未偿本息来看,大部分资产的未偿本息在5万元以内,且借款人职业结构比较分散,与招商银行信用卡中心整体客户群分布类似,并没有特定职业比例很大的问题。

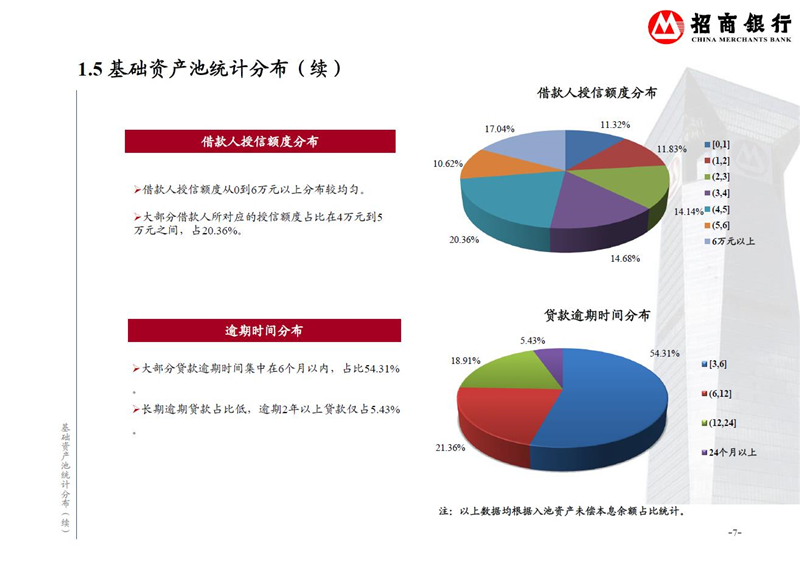

从授信额度来看,每笔资产基本从1万元至6万元左右分布不等。这里重点请大家关注下贷款逾期时间的分布,因为逾期时间的分布很大程度上决定了资产池最后的回收情况。如之前我提到过的,逾期时间越短,欠款被回收的概率越高。整个资产池内超过一半资产是逾期3-6个月的,即意味着这笔不良资产刚刚进入不良三个月以内。

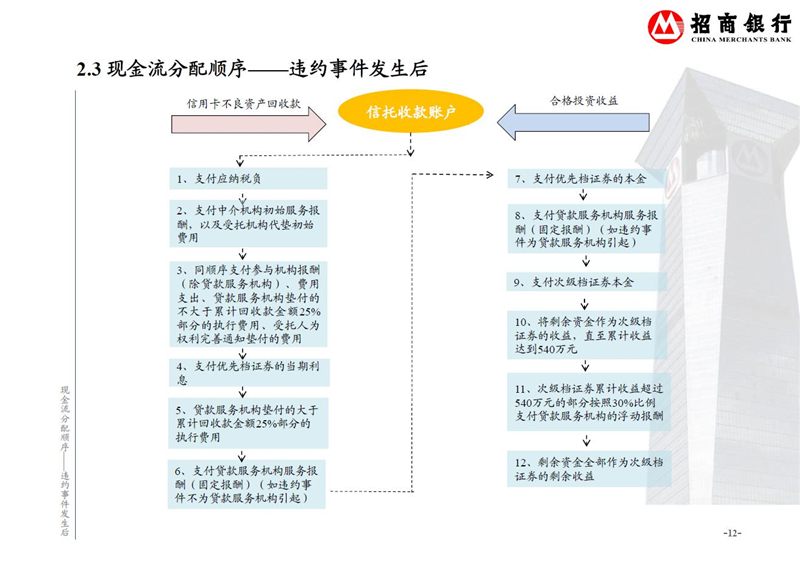

请大家重点关注项目的现金流分配规则,回收款在支付各种税费之后,要提取其中的一部分计入流动性储备帐户,以避免下次兑付时回收款不足而产生的流动性危机,这种结构目前在不良ABS产品的结构设计中已经比较普遍了。在违约事件发生后,将优先级兑付的本金顺序提前,其余方面与正常资产的ABS一样。

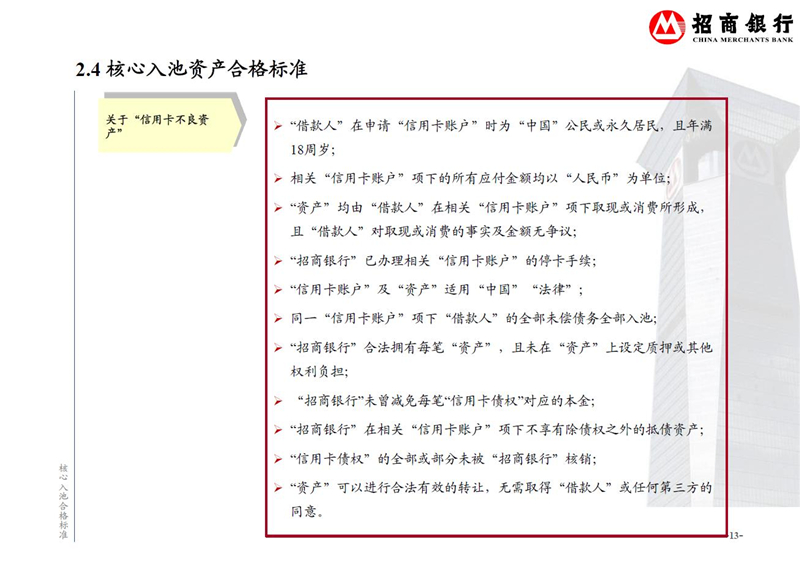

对于基础资产的合格标准,核心的原则是要保证入池资产的每一笔,从发放、转让到处置都是合法合规的。比如说要求借款人年满18周岁、借款人对于贷款本身并没有争议等。信用卡资产比较特殊的一点在于,信用卡可能存在一定机率被盗刷的风险,有些不良资产的发生原因可能是被盗刷,如果存在盗刷的资产在债权上存在问题,这样的资产就不应入池。因此我们在入池标准上特别增加了借款人对取现和消费事实并没有争议这一条。入池资产已办理停卡手续这一条是招行的规定,如果借款人进入不良名单,会办理停卡手续,尽管以前有授信的循环额度,但进入不良之后不能够再使用。

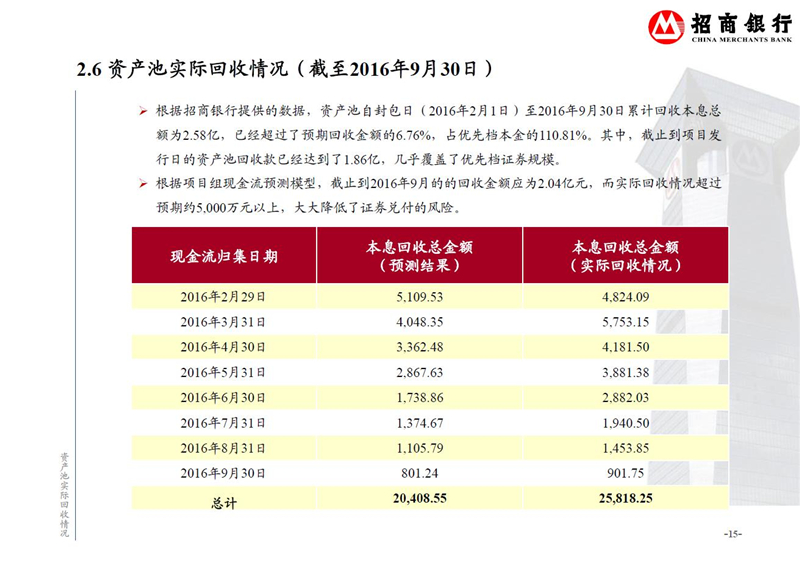

这是在2016年4月初对资产池现金流的测算。整体预期净回收可达2.4亿元左右,发行的证券额度是2.33亿元。这是因为该项目各方机构都是第一次做,我们在评估现金流时相对比较保守一点,优先保障投资人的利益。

实际上在2016年9月30日时,资产池已经回收了2.58亿元的现金流,比到那时间点预估的现金流多出5千万左右。

和萃一期项目在去年9月份时就已经完成了对所有优先级和次级证券的全部兑付,次级投资者最后的绝对收益在15%左右。由于期限比较短,所以次级对应的实际年化收益率在40%-50%左右,算是非常高的收益。这也说明最开始不良ABS的次级证券的价值还没有被大家发现,现在更多投资者看清了这个问题,也因此有更多的机构愿意参与到次级证券的投资中。

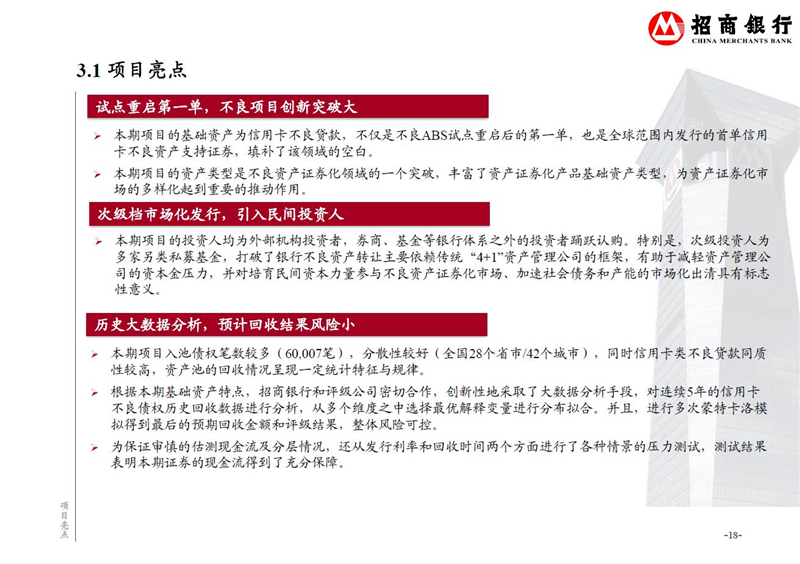

最后总结一下和萃一期的项目亮点。首先,它是目前全球第一单使用信用卡资产来做不良ABS,也是我国首次使用零售贷款来做不良ABS。对于银行业来说是一个突破,根据监管规定,零售不良贷款是不可以批量转让的,因此零售类不良资产ABS的成功发行对于银行来说开辟了一条符合监管要求且公开、批量的不良资产处置渠道。

其次,该项目次级证券的发行并没有采用引入四大资产管理公司投资,而是更多引入民间投资者比如私募基金,这也是处置银行业不良资产的创新突破点之一。

另外,对于资产回收率,我们采用的是根据历史数据的分析方法,并且能够比较精准预估回收率,降低投资者投资风险的不确定性。

我今天的分享就是这些,谢谢大家!

(嘉宾发言仅代表个人观点,不代表CSF观点和嘉宾所在机构意见)