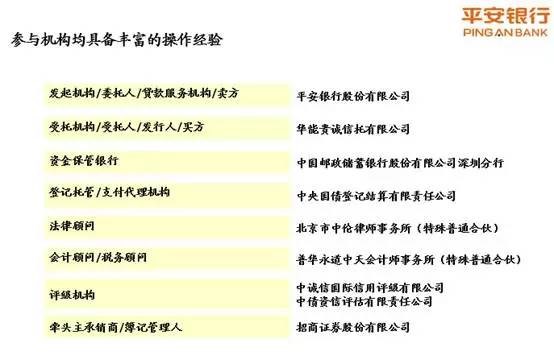

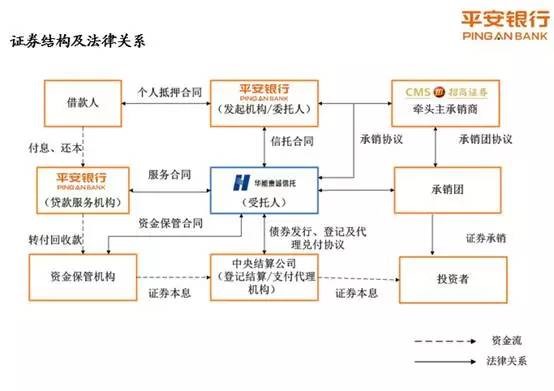

2016年2月23日,平安银行“橙易2016年第一期持证抵押贷款资产支持证券”(以下简称“橙易一期”“本期债券”)在全国银行间债券市场成功发行。本期交易入池贷款均为平安银行发放的正常类持证抵押贷款,为国内首单持证抵押贷款证券化产品。

橙易一期资产支持证券发行总额为9.81亿元,分为优先A-1档、优先A-2档、优先B档和次级档四个品种。本次项目的发行在前期与机构投资者充分沟通交流的基础上,抓住了市场时机,获得了机构的广泛认可和踊跃参与,多家主流大中型银行及证券公司等机构投资者积极参与了此次发行投标。最终发行优先A1档获7.37倍认购,中标利率2.95%;优先A2档获6.5倍认购,中标利率3.35%;优先B档获3倍认购,中标利率4.78%。各档证券的中标利率在市场同期发行的产品中均处于低位。

本期债券的顺利发行,进一步拓宽了银行资产市场化处置的渠道,丰富了金融市场投资品种,盘活了存量信贷资产,对于银行结构调整具有重要意义。

本期债券的特点及创新点如下:

(1)持证抵押贷款证券化第一单

本期产品是平安银行在ABS注册制下发行的首单资产证券化产品,同时也是国内首单持证抵押贷款证券化产品,填补了银行间市场该品种的空白。

(2)基础资产池信用质量优良

橙易一期以平安银行个人消费类贷款中的持证抵押贷款为基础资产,涉及6,315笔持证抵押贷款,单笔平均合同金额15.53万元,资产分散度高,风险特征稳定。不同于其他消费贷ABS产品,以信用贷为基础资产橙易一期资产支持证券期的基础资产附有房产抵押担保,且平安银行为第一顺位抵押权人,因此此类消费贷款的风险程度更低、本金回收能力更强。同时,相较于个人住房按揭贷款,持证抵押贷款利率水平略高,对证券化产品的保障程度更高。

(3)产品结构丰富,满足不同投资者需求

优先级证券细分为固定摊还型和过手型证券,同时本期项目各档资产支持证券期限较多,满足不同投资者需求。其中优先A-1档和资产支持证券为固定摊还型,预期加权平均期限分别为0.41年;优先A-2档和优先B档资产支持证券为过手支付型,其中优先A-2级档资产支持证券的预期加权平均期限为1.36年,优先B档资产支持证券的预期加权平均期限为2.78年。

(4)具有较高的投资价值

按月付息,有利于投资者对现金流的回收:本期产品资产池为平安银行的优质资产,优先A档产品与银行定存、AAA中短期票据相比,信用等级相似,且按月付息,有利于投资者对现金流的管理。

占用资本少,杠杆作用明显:AAA至AA-级资产支持证券风险资产权重20%,A+至A-级资产支持证券风险权重50%,而一般商业贷款和短融风险资产权重100%

(5)发起机构贷款管理能力强

平安银行的经营能力较为优秀,消费贷款业务在行业内也位居前列。良好的资产投放和贷后管理能力也为其承担贷款服务机构的职责提供了较强的支持。

CSF将陆续分享第三届中国资产证券化论坛年度奖申报项目介绍,敬请关注。

温馨提示

2017中国资产证券化论坛年会将于2017年4月24日-26日在北京国家会议中心召开。中国资产证券化论坛年会是国内证券化行业层次最高、规模最大、国际影响力最强的年度盛会。我们诚挚地邀请您在百忙之中拨冗莅临本届年会。

论坛个人会员申请和参会注册系统均已开放。

个人会员申请和登录链接:

http://www.chinasecuritization.org/cn/3/individual-membership.html

个人参会注册链接: