王芳,北京国家会计学院副教授

编者按

伴随着资产证券化市场的成熟与发展,个别产品在存续期间开始出现违约。在2016中国资产证券化论坛年会上,北京国家会计学院副教授王芳分析了产品违约现象背后的成因,指出各种“权利”形式的基础资产和“主体信用”的外部担保,应该引起市场和管理层的高度重视,让资产证券化回归“资产支持”的本质,保护资产证券化市场的稳健运行和发展才是当务之急。

分享实录

王芳:

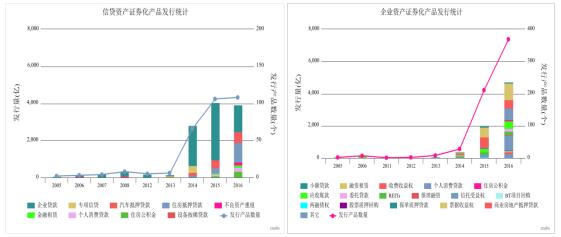

2016年,我国资产证券化市场运行良好,全年共发行ABS产品488单,总发行量8827.97亿元,同比增长44.32%。其中,交易所资产证券化业务明显提速,发行量同比增长132.49%,占比达53.73%,高于银行间市场信贷资产证券化。

数据来源:www.cn-abs.com

2017年全球经济继续放缓,新兴经济体债务风险加剧。我国经济增速预计在6.2%-6.5%之间徘徊,制造业、民间投资受经济周期的影响显著;基建投资、房地产投资依旧扮演经济引擎;消费拉动经济增长,任重而道远。顺应国家“一带一路”、“三去一降一补”的宏观经济调控政策,资产证券化作为一种金融服务实体经济的创新工具,将继续引领设备金融、科技金融、贸易金融、消费金融的发展,实现金融资本与实体经济的有效对接。

伴随资产证券化市场的成熟与加速,发展中的问题也开始暴露出来了,个别产品在存续期间开始出现违约。分析和讨论产品违约现象背后的成因,吸取教训调整发展思路,才能推动ABS市场稳步健康的向前发展。

一、现金流预测过于乐观,未能做到“对现金流情况进行合理预测和分析”。个别产品的现金流预测未能体现去产能政策调控和经济周期波动,使得产品在存续期内基础资产收入无法覆盖证券的本息支付,从而出现实质性违约。

案例1:大成西黄河大桥通行费收入收益权资产管理计划“益通2014-1”成立于2014年5月29日,原始权益人“鄂尔多斯市益通路桥有限公司”,以“大成西黄河大桥通行费收入收益权”为基础资产发行ABS,并于2014年6月13日在上交所挂牌,募集资金5.3亿元。

2015年5月29日,“益通优01”到期,基础资产收入未能覆盖当期优先级资产支持证券的本金和收益,差额为1,674万元,“益通路桥”履行差额支付义务;2016年5月29日,优先档“14优益优02”到期未发布兑付公告,该项目从而成为资产证券化市场的第一单实质性违约项目。

该项目的致命缺陷在于,基础资产的现金流完全依赖于经过大成西黄河公路大桥的运煤车辆,而运煤车辆的多少则取决于大桥附近的煤场运营情况。国家宏观调控造成煤炭市场需求下滑,而大桥附近的煤场也面临环保等监管整顿,导致经过该大桥的运煤车流量锐减,通行费收入无法覆盖原有的本息兑付安排。

过于乐观的现金流预测表:

二、基础资产的分散度不够。一些大型企业集团及其子公司作为原始权益人发行的资产证券化产品,大额资产占比过高,资产池无法缓释借款人的违约风险。

以银行间市场信贷资产证券化为例,据统计,2005-2015年间,CLO企业贷款资产证券化,平均每单产品的基础资产大约包含58笔债权,对应40位借款企业,风险分散程度非常低。

案例2:天津银行2015年7月发行CLO资产支持证券“天元2015-1”,其基础资产仅包含来自22名借款人的贷款,其中山水水泥的贷款就占据了资金池的11.89%%。2016年11月5日,中国山水水泥集团发布公告称,“能否于11月12日偿付境内债务存在不确定性”,11月11晚,中债资信就将CLO产品天元2015-1的优先A档和优先B档全部列入观察名单。单一债务人的违约风险,拖累了整个CLO产品的信用评级。

案例3:国开行在2015年发行企业贷款CLO资产证券化产品“开元2015-8”,其50亿的基础资产仅由3笔贷款组成,而借款人数量仅为1,是首都钢铁这家企业。如果首都钢铁违约,则整个资产证券化产品违约,资产支持证券的风险分散功能没有发挥任何作用。

三、交易对手方的风险分散度不够。当ABS产品的主要增信方(如原始权益人、担保人、差额支付承诺人)集中在同一地区、同一行业甚至同一集团时,市场环境变化导致的任何一方违约,其实质就是所有交易对手方违约,最终导致该产品违约。

以交易所市场企业资产证券化为例,企业ABS产品其基础资产的现金流通常较弱,一般需要外部增信来提高债项评级,常用的方法为母公司担保和原始权益人差额支付承诺。

案例4:原始权益人渤海钢铁集团(天津)融资租赁有限公司(简称渤钢租赁),以其融资租赁债权为基础资产,于2015年9月30日在上交所挂牌发行资产支持专项计划“渤钢租赁2015-1”,融资金额4.124亿。其中,基础资产借款人数量仅为3人,其中2人(天津钢铁、天津钢厂)同为渤海钢铁集团下属子公司,而且他们作为承租人其租金在基础资产池中的占比较高,被发行人认定为“大额租金”。为了提高产品的债项评级,母公司渤海钢铁集团公司对基础资产提供外部担保,原始权益人渤钢租赁对基础资产提供差额支付承诺,同时,原始权益人认购0.124亿的劣后级。

2016年5月以来,该产品的主要利益相关方,由于其经营业务范围、所处地理位置,以及相互之间存在母子公司的股权控制关系,使得产品存在系统性风险。

基础资产承租人,天津钢铁和天津钢厂,受其母公司渤海钢铁集团债务重组的拖累,出现无法偿还租金的情况。

原始权益人/差额支付承诺人“渤钢租赁”,其偿债能力也出现问题。据联合信用评级公司的《评级报告》称,在2015年8月25日至2016年9月13日的跟踪期内,“渤钢租赁”由于资产规模快速扩张导致资产质量有所恶化,影响到整体偿债能力,使其提供的差额支付承诺对本期优先级证券兑付的保障程度有所下降;

担保人渤海钢铁集团有限公司(以下简称“渤钢集团”),跟踪期内发生债务重组,总资产大幅缩水,经营受到严重影响;它对本期优先级证券本息兑付承担的无条件不可撤销连带保证责任的担保,但其担保能力存在很大的不确定性。

2016年10月19日,渤钢租赁资产支持专项计划发布跟踪评级报告,由于原始权益人/差额支付承诺人和担保人信用水平发生恶化,评级公司将渤钢租02和渤钢租03的信用级别由AAA下调为A。

四、重主体信用担保、轻资产抵押,一些证券化产品已经偏离“资产支持”的本质。

资产证券化的本质是以基础资产的现金流为支持,发行证券帮助企业融资。使用资产支持证券融资的企业,通常面临各种财务困境,资产负债率高,企业经营现金流短缺,曾经借入高成本负债,项目支出和收入存在严重期限错配,资本充足率面临压力,不良贷款面临出表等等。这种情况的企业,它在资本市场依靠主体信用评级,通常已经不能进行成本适宜的银行贷款或企业信用债券融资了,所以,才以未来现金流比较好的基础资产为支持发行证券融资。一般来说,资产证券化,是融资企业所有可能选择的融资渠道中最后一个选择。当基础资产的现金流不足以形成充分的支持时,融资企业的主体信用,早已更加脆弱。尤其是在经济下行,主体信用债违约频发的当今阶段,任何主体信用的担保,都是看不见摸不着的担保,只有真金白银的资产,才能对投资人的本金和利息提供真正的支持,所以,我同意业内专家提出的观点,呼吁“资产支持证券的信用脱钩”!

案例5:津桥学院资产支持专项计划“津桥2015-1”,原始权益人“昆明理工大学津桥学院”,以学生学费住宿费债权为基础资产,在上交所挂牌发行ABS,融资10.5亿人民币。这种未来债权形式的基础资产,是不能认定为会计上的“资产”的。那么,投资人的本息兑付靠的是什么增信措施呢?其一,津桥学院提供差额支付承诺;其二,云南城投集团对津桥学院的差额支付义务提供不可撤销的连带责任保证担保。但是这两个主体信用担保确实是很弱的,除了主体信用之外,并没有看到任何可以抵押的资产。津桥学院是一家民营高校,云南城投是一家债务高企的地方政府背景的国有企业,同时,还是津桥学院的母公司。未来津桥学院的学费住宿费发生支付困难时,其实也是津桥学院经营陷入困境之日,而本身就债务高企的母公司,到那时也就仅能自保而无暇替津桥学院担保了。

类似这种以未来收益权作为基础资产的资产证券化,在北京国家会计学院培训的案例中,其实是有原始权益人拿出真金白银的资产进行抵押的案例的,如下。

案例6:平银凯迪电力上网收费权资产支持专项计划(二期)“凯迪2015-2”。上市公司“凯迪电力”将其公司控制下的五家生物质发电厂作为原始权益人,以这五家电厂电费收入所对应的未来债权——电力上网收费权作为基础资产,于2015年9月在深交所挂牌发行ABS,融资22.22亿。

该产品资产池的外部增信措施包括两种,其一,母公司“凯迪电力”提供差额支付承诺和保证金支付承诺;其二,母公司“凯迪电力”提供资产抵质押。凯迪电力以其所持有的原始权益人全部股权质押给管理人;5家原始权益人以自己的机器设备抵押给管理人;原始权益人将基础资产(未来电力上网收费权)质押给管理人,并在人民银行征信中心办理质押登记。

市场的发展果真迅速,让人目不暇接跟不上时代的步伐。自“凯迪2015-2”之后,市场上的收益权类ABS产品已经鲜有“资产抵押”这种增信方式了。

但千变万化,归根结底,资产支持证券,投资人的权益需要真实的“资产”来保证,借款人一旦违约,那些依靠自身信用进行担保的主体,其实也是需要变卖资产来换取偿付现金流的。假设产品存续期间发生违约,避免担保主体推脱责任或无力偿付的有力措施,就是在ABS发行之初将相应的资产进行抵押作为一个增信措施,这才能体现“资产支持”证券的本质。目前,国家供给侧改革背景下,大量基础设施项目开始进入收益期,收费收益权类ABS项目不断涌现。各种“权利”形式的基础资产和“主体信用”的外部担保,应该引起市场和管理层的高度重视,让资产证券化回归“资产支持”的本质,保护资产证券化市场的稳健运行和发展才是当务之急。

温馨提示

2017中国资产证券化论坛年会将于2017年4月24日-26日在北京国家会议中心召开。中国资产证券化论坛年会是国内证券化行业层次最高、规模最大、国际影响力最强的年度盛会。我们诚挚地邀请您在百忙之中拨冗莅临本届年会。