华夏银行股份有限公司,成立于1992年10月14日,目前注册资本为人币890,464.35万元。华夏银行于2003年9月首次公开发行股票并上市交易,成为全国第五家上市银行。

2015年至今,华夏银行成功发行了“华银2015年第一期信贷资产支持证券”、“龙元2015年第一期信贷资产支持证券”、“龙元2015年第二期信贷资产支持证券”“龙元2015年第三期信贷资产支持证券”、“龙元2016年第一期信贷资产支持证券”、“龙元2016年第二期信贷资产支持证券”、“龙元2016年第三期信贷资产支持证券”,总规模达300亿元。华夏银行在该项目中担任发起机构、贷款服务机构。7单产品市场认可度较高。

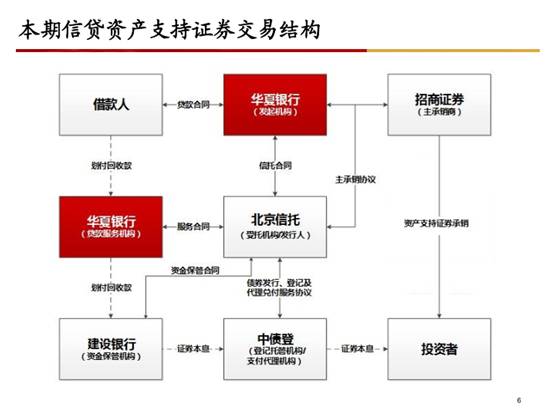

以华夏银行股份有限公司作为发起机构、招商证券股份有限公司作为主承销商的“龙元2016 年第二期信贷资产支持证券”在2016年成功发行。

资产池概况

本期信贷资产支持证券规模较大,发行金额为86.66亿元。

资产池的相对分散度较好,51户借款人的69笔贷款,单笔最大贷款余额44,300.00万元平均贷款余额为12,559.42万。

本期信贷资产支持证券入池贷款的借款人资质较好,新世纪评级给出的加权平均影子评级为A-/A。

本期信贷资产支持证券 提前封包,封包期将近5 个月,期间回收本金30,510 万元,大大增加了信托财产的可分配金额,保证了安全性。

内部信用增级安排

优先/次级档结构设计:

本信托项下的资产支持证券分为:

(1)优先A-1档资产支持证券

(2)优先A-2档资产支持证券

(3)优先B档资产支持证券

(4)次级档资产支持证券

从资产池回收的资金将会按照事先约定的现金流支付顺序支付,排序在现金流支付顺序最后面的证券档将承担最初的损失。

信用触发机制:

本期交易设置了两类信用触发机制:同参与机构履约能力相关的加速清偿事件,以及同资产支持证券兑付相关的违约事件,信用事件一旦触发将引致基础资产现金流支付机制的重新安排。

发行亮点

同期发行最大规模的信贷资产支持证券

本期项目总发行规模为86.66亿元,是华夏银行在银行间市场发行规模最大的信贷资产支持证券,在项目启动阶段,招商证券就发行规模事宜多次与银监会创新部,人民银行进行沟通,确保了审批阶段资产池中资产没有进行剔除。此外,在发行阶段,招商证券作为独家主承销商,在市场短期内大幅波动的情况下,招商证券顶住发行窗口压力,未上调询价区间,最终在发行区间内落实全部份额。

基础资产来自23家分行,15个省份。分散性高

从23家分行、15个省份中择优选择优质资产,占比前三大的地区分别为山东省、江苏省、安徽省,总占比仅为31.76%。

优先B档分层达到AA+,同期产品最优

与评级机构充分对接,就基础资产特性与产品分层方法进行沟通,优先B档均获得AA+评级,为同期CLO最优水平。

项目执行阶段与监管充分沟通,全面了解监管披露要求

本项目由于发行规模较大,监管层面对基础资产的尽职调查以及信息披露的要求更为严格。在执行过程中,项目组对入池借款人的企业资质与经营情况进行充分了解,对影子评级低于BBBs级或入池贷款本金余额超过5%的资产均披露2015年以及2016年第一期的资产负债表、利润表、现金流量表。此外,项目组充分了解了监管的最新披露要求,对后续产品发行带来借鉴意义。

CSF将陆续分享第三届中国资产证券化论坛年度奖申报项目介绍,敬请关注。

温馨提示